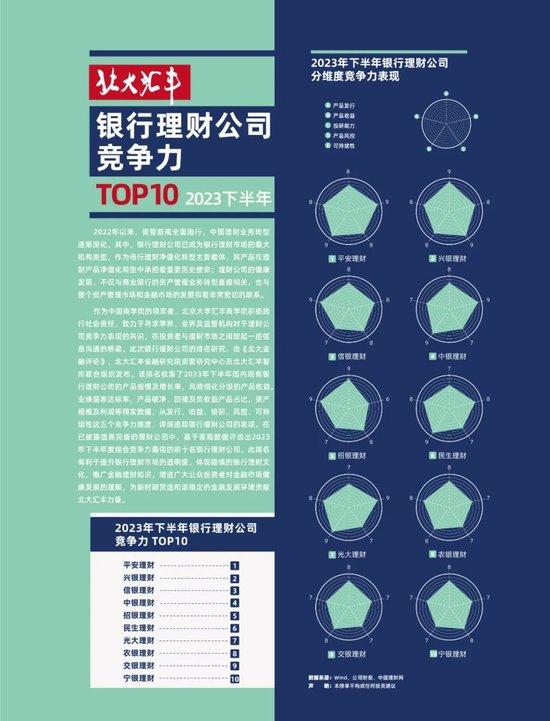

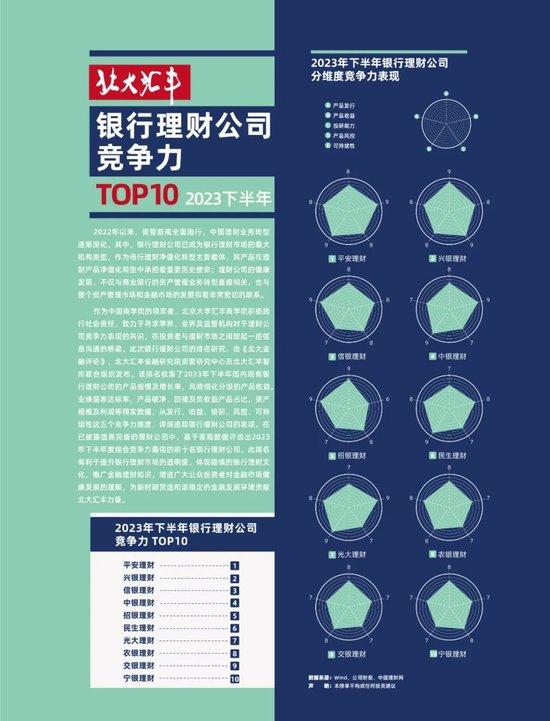

某款R2級銀行理財今年一季度的年化收益率竟達13%,低風險緣何匹配高收益?

原標題:罕見!這款R2級銀行理財今年一季度的年化收益率竟達13%,低風險緣何匹配高收益?每經記者一線調查

在存款利率持續下跌的當下,卻有銀行理財產品如同開了“外掛”一般,收益率大幅飆升,甚至這還是強調“穩健”的中低風險級別產品。

記者注意到,中銀理財一款R2中低風險的產品在今年一季度年化收益率竟高達13%,遠遠超過其此前各季度的年化收益表現。要知道在去年底最新一輪存款降息之後,主要商業銀行的存款利率已經低於2%。儘管理財與存款是不同性質的產品,但僅就收益率的直觀對比來看,如此高的銀行理財收益率也讓不少投資者頗爲心動。

那麼,這款理財產品收益率飆升的背後究竟發生了什麼?當前是“上車”的合適時機嗎?買了之後又果真能將如此高的收益收入囊中嗎?每經記者就此展開調查。

記者在中國銀行APP上查閱到一款“(9個月滾續)中銀理財-穩富固收增強”產品,該產品被評定爲R2中低風險,今年一季度的單位淨值表現較之前有明顯大幅提升。據記者測算,該產品今年一季度的年化收益率高達13.34%。

而拉長時間來看,如此強勁的區間收益表現並不多見。APP顯示,該產品自2021年4月底成立以來的年化收益率爲3.99%(截至4月8日)。

按照區間年化收益率=(期末淨值-期初淨值)/期初淨值/(期末日期-期初日期)*365*100%,記者以每個季度爲間隔,梳理了該產品自成立以來各個季度的年化收益率表現。

(9個月滾續)中銀理財-穩富固收增強各季度年化收益表現,記者統計

(9個月滾續)中銀理財-穩富固收增強的份額淨值,來源:中銀理財網站

從圖中可以看到,銀行理財市場在2022年3月和11月遭遇的兩輪淨值大回撤,該產品也未能倖免,相應季度的年化收益表現大幅走低。據記者梳理,該產品在過往各季度的區間年化收益率很少有超過10%,而在今年一季度則明顯衝高。

中銀理財官網暫未披露上述產品最新一季的產品運作報告,根據2023年三季度投資運作情況報告披露的信息來看,該產品的持倉中約68%是債券,26%是現金及銀行存款、同業存單,6%是公募基金。穿透後投資規模佔比較高的前十項資產中除了現金及銀行存款,還包括建行永續債,中電投、陝西交通、湖北宏泰、陝投集團等發行的債券。

iFind顯示,23建行永續債02的收盤價在最近幾個月不斷攀升。據上海清算所估值,3月最後一個交易日即3月29日,該券的估價全價從年初的102.3125元攀升至104.4871元,以此測算一季度回報水平約爲年化9%。

23建行永續債02估值,來源:iFind

此外,其餘債券估值相較於年初也都有明顯上漲,如下表。

記者查閱並測算了多家銀行APP上代銷的R2級別固收類產品在今年一季度的收益表現,其中年化收益率超10%的情況並不多見。不過,記者注意到,不少產品儘管沒有達到如此高的收益水平,但就自身歷史收益對比,今年一季度的年化收益率相較之前同樣明顯大幅提升。

例如,在建行APP上,記者看到一款被評定爲R2較低風險的固收類產品——“安鑫最低持有720天固收類產品”,由建信理財發行。記者同樣以區間年化收益率=(期末淨值-期初淨值)/期初淨值/(期末日期-期初日期)*365*100%測算,該產品在今年一季度的年化收益率高達7.5%,而拉長時間看其成立以來的年化收益率還不到4%。

“安鑫最低持有720天固收類產品”單位淨值,來源:建信理財

據該產品2023年三季度投資管理報告,穿透後投資規模佔比較高的前十項資產中包括農行永續債,建發房地產集團、珠海華髮集團等房地產公司發行的債券,長城資管發行的金融債,以及一隻混合債券型基金等。

iFind顯示,3月29日,23農行永續債01收盤價由去年12月初的99.4元左右上升至102.21元。據上海清算所估值,該券3月29日估價全價爲103.8960元,1月2日爲101.7328元,以此估算其一季度的回報水平約爲年化9%。

23農行永續債01估值,來源:iFind

類似地,其餘債券估值相較於年初也有明顯上漲,如下表。其中,21長城資本債01BC、21淮礦上信ABN001優先的年化回報水平均超過10%。

多位受訪人士告訴記者,固收類理財產品收益率衝高的背後與債市走強有關。

中信證券首席經濟學家明明接受每經記者採訪時表示,固收類理財產品收益率走高的主要原因在於開年以來債市利率持續下行,市場做多情緒高漲,理財產品投資以債券資產爲主,喫到了很多資本利得收益,因此收益率走高。

南銀理財相關負責人也對記者說道,固收類銀行理財產品的持倉主要以債券和貨幣市場工具爲主,寬鬆政策下,債券牛市行情繼續演繹,促使更多資金流向債券市場,推動債券價格明顯上漲,部分固收類理財產品債券持倉比例較高,帶動產品收益率明顯走高。

截至2023年末,固定收益類產品存續規模爲25.82萬億元,佔全部理財產品存續規模的比例達96.34%,是銀行理財市場的絕對主力。固收類理財主要投資於存款、債券等債權類資產,且這類資產的比例不低於80%。一些固收類產品由於對債券資產配置比例較高,因此債市價格波動對此類產品的淨值表現影響較大。

圖片來源:《中國銀行業理財市場年度報告(2023年)》

記者注意到,去年12月以來,債券市場走出一波上漲行情,長端利率下行。10年期國債到期收益率從去年12月初的2.67%一路下行,1月份多次跌破2.5%,3月7日更是跌至2.26%,再創新低。3月29日,10年期國債到期收益率爲2.30%,仍處於歷史低水平。

圖片來源:Wind客戶端

信用債方面,據中誠信國際研究院,2月末不同期限等級信用債收益率均有不同程度下行,幅度在6-30bp之間。其中,1年期各等級中票收益率較上月末下行最爲明顯,下行幅度在19bp以上。

市場方面,3月新成立債基規模站上千億元關口,今年以來逾九成債基取得正收益,約60只債基在近三個月收益超3%。業內人士預計,債市存在回調風險,但回調空間有限,後續或以震盪上行爲主。

那麼,當前是購買固收類理財產品的合適時機嗎?買入後是否真的能將10%乃至更高的收益拿到手?爲此記者近日走訪上海地區多家銀行諮詢了多位理財經理。

工行某支行理財經理對記者表示,“這段時間的收益率情況只能作爲參考,不代表你買進去後還能保持這個水平。比如這個產品現在的淨值是1.0661,現在買入就是按照這個淨值來換算購入的份額,但現在正好是債券市場波動的時候,很有可能買進去後產品淨值就降低了,贖回時候就有可能是虧損。我們建議客戶現在對這種固收類產品暫時緩一點。”

中行某支行理財經理也向記者說道,債券已經漲得比較多了,這幾天市場也有一些回調,建議還是謹慎一些,這段時間可以再觀望一下。

“觀望”一詞,在記者走訪中信銀行某支行時,同樣聽到理財經理說道。這位理財經理向記者介紹道,純債類理財產品一般年化收益率在2.5%~3%的範圍。“現在銀行間流通的中短期債券票息是2.2%左右的水平,你能看到的2.5%~3%的收益,已經是通過短期波動做二級市場交易等方式增厚過的收益了。我們之前存續期爲半年的債券型理財產品在最近到期,實際到賬的年化收益率在2.8%~3.2%左右。”

普益標準近日發佈的2月份全國銀行理財產品收益指數月報顯示,當月全國銀行理財市場固收類產品過去三個月投資收益爲0.90%,處於近半年各月最高水平;過去六個月投資收益爲1.41%。記者注意到,若按這兩個區間收益粗略估算,銀行理財市場固收類產品的年化收益率約在2.8%~3.6%的範圍。

多位理財經理直言10%的年化收益率無法長期持續。興業銀行某支行理財經理表示,投資管理人手上的債券可能有長有短,既有債券到期的票面利息,也有債券市場波動對所持債券的估值影響,但這段時間過後或者這波收益轉化以後,債券的估值會修復。“很難做到大半年或整年裏面都是6%、7%及更高的年化收益,這種不太現實。”

那麼,何時纔是固收類理財合適的“上車”機會?

由於債券價格與市場利率成反比,簡而言之,倘若未來會有大幅度降息,那麼債券價格尤其是長期限債券價格會上行,意味着購買此類產品大概率能獲得更高的收益,此時便值得重點關注。

如前文所述,一些配置債券資產較多的固收類產品,在債市火爆帶動下今年一季度的年化收益率“水漲船高”。那麼,接下來債市會呈現怎樣的走勢?固收類理財投資價值如何?

明明對記者表示,目前市場情緒較高,但缺乏實質性利好支撐,目前處於基本面數據空窗期,長債利率可能低位震盪。“從中長期角度來看,全年利率中樞仍有下行的空間。尤其考慮到基本面溫和修復的基準假設,以及年內MLF降息的概率較高,因此預計2024年,10年期國債到期收益率仍有下行空間,此外,在廣譜利率下行的背景下,資產荒依然存在,債券牛市存在長期的邏輯支持。”

明明同時提到,固收類理財收益率階段性高企,後續新發理財的票息收益將會明顯走低,最終還是會回到中樞,後續來看,對於風險偏好較低的投資者,固收理財仍有一定的投資價值,即便資本利得收益較低,還有票息收益可以追逐。

南銀理財相關負責人對記者表示,短期來看,債券收益率已經快速下行至歷史較低水平,隨着我國經濟穩中向好、高質量發展紮實推進,預期逐步好轉和風險偏好改善將制約利率下行空間,預計固收類理財收益率將逐步迴歸常態,但與存款相比仍具有一定優勢。

他進一步指出,“展望中長期,銀行存款利率在經過多輪下調後,穩健的固收類理財產品相對於銀行存款的投資價值將更加凸顯。未來隨着我國經濟增長質量的提升,市場利率水平大概率也將下移,拉長期限看,固收類理財產品仍然具有穩定且持續的投資價值。”