正信期货:纯碱驱动在于供应,后期关注季节性检修

摘要

- 纯碱的驱动仍在于供给端,3月底到4月初,部分装置检修改善市场情绪好转下,从目前看6月左右才有大装置检修计划,短期供给端或将维持高位,而下游经历补库之后趋于谨慎,盘面或有小幅回落的可能。后期检修季的不确定性,资金依旧有炒作的可能,短期观望为主,若情绪走弱,盘面下跌至成本线附近,检修季做09反弹是有一定性价比,不过今年下游玻璃厂的原料库存是明显高于去年的,下游难以像去年那般出现抢货行为从而形成期现共振,因此检修季反弹高度预计是不及全年的,应降低对纯碱的预期。

- 短期纯碱供给回升,持续关注检修动态

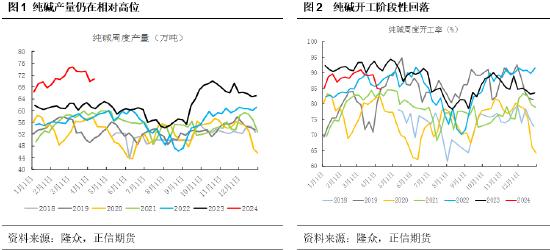

2023-2024年纯碱产能扩张大年,其中2023年产能增速超过20%,但由于产能提升存在时滞,产量增速超过10%,明显小于产能增速,2024年新投产包含远兴4线、连云港碱业以及江苏德邦等,产能增速虽减少,但2024年产量将继续增长(主要在于远兴2-4线以及金山进入放量期)。

从季节性角度看,一、四季度通常是纯碱行业开工高位时期,二季度将逐步有检修出现,到三季度初一般会达到年内产量最低阶段。在今年3月初,纯碱周度产量达到新高74.7万吨,在部分装置检修下,周度产量下降至68-69万吨,随着部分检修恢复,目前周度产量在71万吨左右。今年一季度相对其他年份而言,整体检修量同比增加,进而是否会导致未来常规检修季6-8月会不及预期,还需持续关注大厂的检修动态。

从企业利润端看,以目前原盐价格和煤炭价格算,折和纯碱(氨碱法)生产成本1700左右,可以很明显发现前期即使累库明显,但盘面跌至1700附近就很难继续跌下去。此外多数碱厂为国企,加上过去2年的大幅盈利,未来短期的亏损很难造成企业的大面积的主动减产,只有当行业检修季,开工才有回落。

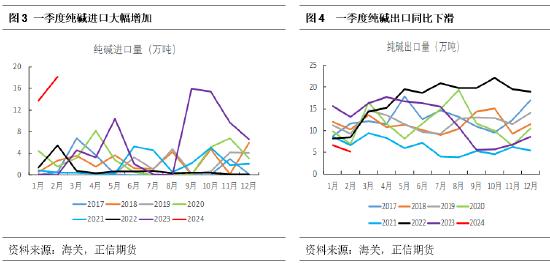

我国属于纯碱净出口国家,年出口在150万吨左右,2023年出口149万吨左右,同比减少27.5%。进口68万吨左右,同比增加500%左右,主要在于2023年下半年国内出现阶段性供给偏紧,进口增加。2024年1-2月累计进口达到31.9万吨,同比大幅增加,预计3月进口量仍能达到15万吨左右。不过今年一季度纯碱价格下滑,且下游预期未来现货价格回落,进口采购订单相对减少,预计二季度的进口到港货源将有减少,到了2024下半年预计出口端或开始增加。

- 纯碱需求端相对稳定

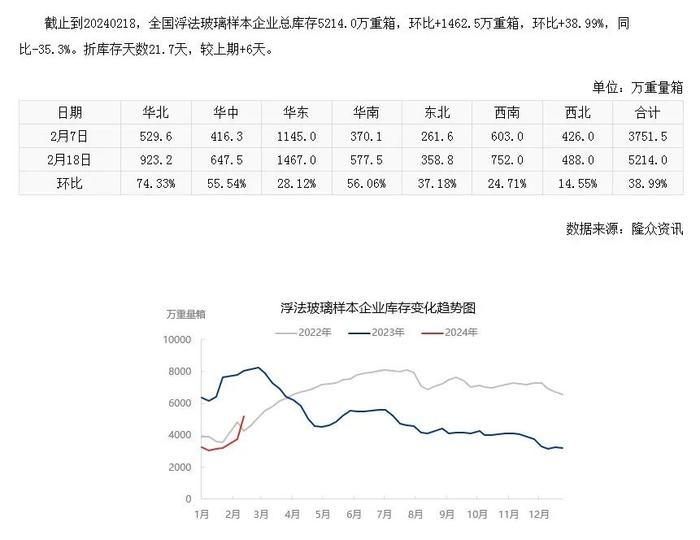

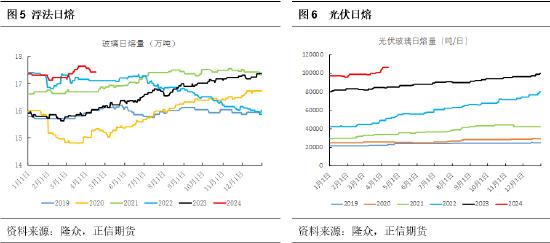

对于纯碱下游之一浮法玻璃行业而言,一般当行业出现持续亏损时,玻璃日熔量才会有所下行,有盈利空间下,复产点火积极性高于冷修,当前日熔在17.43万吨/日(2024年年初17.37万吨日熔),虽然4月冷修多于点火,日熔小幅减少,但整体依旧处于高位。以目前玻璃现货价格算,普遍玻璃产线利润能有200左右,在有利润空间下预计玻璃日熔将维持高位,相较于2023年玻璃日熔处于提升阶段,今年浮法玻璃端对纯碱需求是有增长。对于另外一个下游光伏玻璃而言,一般1GW光伏装机耗用6万吨的光伏玻璃,2023年新增装机量在216.8GW,预计2024年达到280-300GW,目前光伏日熔在10.6万吨,以现有存量光伏玻璃产能实际上是可以覆盖新增光伏装机量,从光伏新建产能计划上看,2024年预计新建38条合计4.3万吨光伏玻璃产能,按照往年投产计划上看,今年预计新增1.5-2万吨左右,光伏日熔将从9.75万吨增至11.25-11.75万吨,长期来看光伏玻璃或同样要经历增速下滑及产能过剩期,但在2024年光伏预计依旧是纯碱的主要需求增量来源。

当前玻璃日熔17.4万吨左右,光伏日熔10.6万吨,合计28万吨左右,周度消耗重碱39万吨左右,正常轻碱周度消耗25-27万吨,满足正常刚性需求量在64-66万吨左右,但需要看下游补库需求,包括下游企业及期现商。短期来看,4月底面临有五一假期影响,部分下游存在一定的补库可能。长期来看,浮法玻璃日熔高位、光伏产线投产以及轻碱需求恢复,今年纯碱需求端仍稳中有增长。

- 短期纯碱累库放缓

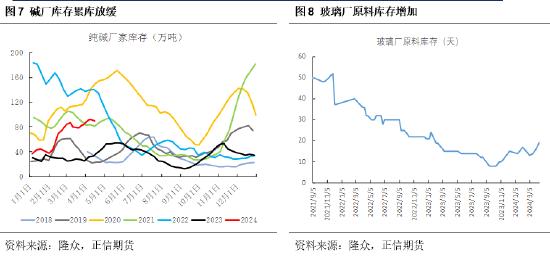

今年1月碱厂库存绝对量不高并受到局部减产影响,盘面出现反弹,此外由于春节下游补库,导致碱厂出现阶段性去库。进入2月随着远兴3线满产,以及下游减少补库需求,春节期间碱厂库存增加明显,到了3月初随着部分碱厂检修,上游累库放缓,3月底4月初,盘面有所反弹,市场情绪转好,下游及期现商拿货,上游订单好转下发货增加,库存开始有小幅去化,截至4.15,碱厂库存89.45万吨,其中轻碱库存36.21万吨,重质库存53.24万吨,而且库存分布区域性明显。短期由于出货好转,累库速度变缓且有小幅去库,下旬以及月底,部分下游是可能为五一假期补货的,所以预计碱厂库存在五一节前不会有太大波动。

当然如果按照上文提到供需量计算,周度产量71万吨左右,周度刚需65万吨左右,在刚需情况下,碱厂周度会累库6万吨左右,不过需要实时考虑碱厂装置波动以及下游采购节奏等,在4月上旬盘面上行期现商入场拿货,碱厂订单基本都能维持到4月底,在订单交付下,碱厂的库存实际上是有向中下游转移的。以往传统玻璃厂库存30天左右(由于近两年处于新产能释放期,下游囤货意愿偏低),目前20天左右(加上待发货源在30天左右),月底将有五一假期,可能存在少量补库行为,但现在整体库存明显好于2023年7-8月的7天以及2023年11月的10天,短期玻璃厂或难有去大幅集体买货行为,预计仍是以少量刚需补库行为为主,三季度则需关注供给端意外波动下的下游买货行为。

总体来看,影响碱厂库存波动仍在于供给端,目前库存绝对量虽然偏高,但是库存主要集中在少数2家碱厂手中,多数厂家库存压力不大,区域性销售差异明显,一旦供给端装置明显波动,依旧将刺激下游的买货情绪,未来关注检修季到来,不过在下游库存绝对量高位下,补货情绪将弱于去年。

- 结论

3月底到4月初,纯碱反弹主要在于供给端装置检修,产量有所下滑,市场情绪好转下,部分下游拿货增加,导致上游累库放缓甚至有阶段性去库,不过随着部分装置检修结束,供给端产量预期提升,此外下游补货之后趋于谨慎,在上游碱厂执行订单以及部分月底五一假期前少量预期下,预计4月库存变动不会很大,短期盘面预计区间波动为主

总体来看,纯碱的驱动仍在于供给端,由于库存集中在上游而且是少数两家手上,那么大装置的变动将刺激市场情绪,从目前检修计划上看到5月底及6月才会有大装置检修计划,4月下旬及5月上旬供给端或将维持高位,而下游经历补库之后趋于谨慎,盘面或有小幅回落的可能,到常规检修季6-7月,装置检修时间计划存在不确定性,在库存未能完全转移时,资金依旧是有炒作的可能,目前盘面也并没有很高的升水以及后期有检修预期下,不宜重仓去做空,目前这阶段观望为主,若情绪走弱,盘面下跌至成本线附近,检修季做09反弹是有一定性价比,不过今年下游玻璃厂的原料库存是高于去年的,那么即使有检修下,下游难以向去年那般出现抢货行为,今年1季度玻璃厂适时补库,实际也是在防止此类事件发生,因此检修季反弹高度预计是不及全年的,应降低对纯碱的预期。

免责条款

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,投资者据此做出的任何投资决策与本公司和作者无关。

本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为正信期货研发部,且不得对本报告进行有悖原意的引用、删节和修改。