乐普医疗交出5年最差成绩单:收并购驱动模式熄火 增长天花板或已显现

出品:新浪财经上市公司研究院

作者:天利

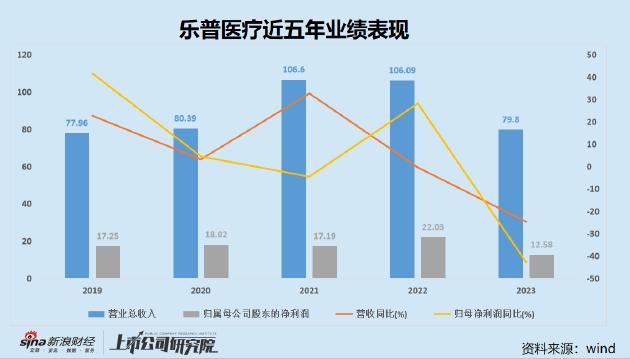

近日,乐普医疗披露2023年年报。报告显示,公司报告期内营业收入、归母净利润双双大幅下降。其中,实现营业总收入79.80亿元,同比下降24.78%;归母净利润12.58亿元,同比下降42.91%,创下自2019年以来的年度业绩新低;扣非净利润11.23亿元,同比下降47.60%;经营活动产生的现金流量净额为9.90亿元,同比下降64.51%。

分业务看,医疗器械业务、药品业务、医疗服务及健康业务为乐普医疗的支柱业务,业务收入占营收总额的比例分别46.04%、38.14%、15.81%。其中,医疗器械板块实现营业收入36.7亿元,同比下降37.50%;药品板块实现营业收入30.4亿元,同比下降11.47%;医疗服务及健康管理收入12.62亿元,同比下降2.37%。

在业绩说明会上,乐普医疗相关负责人表示,公司药品面临续标的压力,合规反腐行动对医疗器械行业造成了一定影响,此外,公司应急快速检测试剂盒和PCR产品销售对业绩的扰动也比较大。结合业绩看,医疗器械、医疗服务及健康管理剔除体外诊断、应急相关收入后营收同比增长率分别为6.70%、6.53%。

从表面数据看,乐普医疗2023年业绩大幅下滑主要由于往期部分业务的快速增长不具可持续性,前期基数较高所致。但从更长的时间跨度来看,乐普医疗面临的主要问题或并非在于检测试剂等一次性收入带来的业绩扰动,而是随着体量的扩大,并购换增长模式的边际效应不断减弱的同时,融资环境收紧导致收并购循环正被打破。

2014年至2019年五年间,乐普医疗凭借高毛利的冠脉支架业务以及对外收购,形成了器械+药品两大核心主业并推动业绩高速增长,2014年-2019年营业总收入年复合增长率达36.11%,公司也成为医疗领域内屈指可数的几大白马股代表之一。

但收并购所带来的后遗症也尤为明显。2017年至2019年,乐普医疗总负债分别达57.63亿元、85.25亿元、79.21亿元,对应资产负债率38.13%、56.4%、49.72%。2020年的冠脉支架集采又对当时乐普医疗的业绩造成显著冲击,公司季度盈利首次由正转负。

负债高企及业绩下滑对乐普医疗资金链安全造成较大挑战,乐普医疗资金“饥渴”症开始显现。2020年,乐普医疗于股价低位时仍推出31.8亿元定增方案,但由于业绩出现下滑,商誉高企,以及公司实控人多次减持,市场质疑声音不断,定增方案最终未果。

随后,乐普医疗不断尝试通过各种渠道进行融资以降低财务杠杆。例如,2021年3月推出16.38亿元可转债融资方案,初始转股价格为29.73元/股;同年,公司拟分拆乐普诊断于科创板上市,但未获通过;2022年2月,乐普医疗将旗下聚焦于肿瘤治疗的创新药研发企业乐普生物分拆至港交所上市,募资8亿港元;2022年9月,乐普医疗在瑞士证券交易所发行GDR,募集资金总额约2.24亿美元;2022年10月,将聚焦于心脏瓣膜和封堵器的心泰医疗分拆至港交所上市,募资5.67亿港元。

在外界不断输血的背景下,乐普医疗的资产负债率显著改善,截至2023年已降至30.07%。至此,2019年之前大举并购所产生的偿债风险基本得到妥善解决,但商誉问题仍然悬而未决。

近十年间,乐普医疗的商誉不断攀升,2023年对收购苏州博思美形成的1.23亿元商誉计提减值准备3345.19万元后,账面仍有35.04亿元商誉。2024年一季度,这一数值再次提升至37.52亿元。

具体到部分形成商誉且数值较大的事项看,2023年期末,乐普药业期末商誉余额为3.11亿元,2019年至今均未计提;浙江乐普药业期末商誉余额为3.75亿元,2019年至今均未计提;秉琨医疗期末商誉余额为5.33亿元;博鳌生物期末商誉余额为2.59亿元,2019年至今均未计提。

其中,乐普药业、浙江乐普药业、秉琨医疗均为2023年公司主要子公司,对公司净利润影响达10%以上。对历年数据进行汇总后发现,虽一直未对相关公司形成的商誉进行减值计提,但其业绩表现已出现明显下滑。

乐普药业主要产品包括硫酸氢氯吡格雷、兰索拉唑、头孢菌素类等,2019年-2023年营收分别为24.95亿元、22.18亿元、21.33亿元、24.5亿元和19.69亿元;浙江乐普药业主要从事心血管类、抗肿瘤类以及抗感染类、神经系统类系列的医药产品研发、生产和销售,2019年-2023年营收分别为15.7亿元、14.38亿元、13.26亿元、11.78亿元和11.56亿元。

秉琨医疗2023年实现营收5.5亿元,相比2022年的5.34亿元几无增长。值得一提的是,乐普医疗在2023年年报中首次列示了可收回金额按预计未来现金流量的现值确定。其中,对秉琨医疗预测期的关键参数为收入增长率12.47%,利润率29.26%;乐普药业收入增长率2.00%,利润率32.74%;浙江乐普药业收入增长率2.00%,利润率23.34%。结合已有数据来看,相关测算或显乐观。

事实上,近五年来,乐普医疗药品业务整体营收已逐年下滑,并对公司整体业绩造成拖累。医疗器械业务营收在2021年、2022年短暂井喷后,也随着检测试剂市场的急速萎缩迅速下降,2023年降低至36.74亿元,相比于疫情前2019年的36.23亿元几无增长。医疗服务及健康管理业务长期不见起色。

由此可见,乐普医疗的增长天花板或早已显现,只是2020年市场对于检测产品等需求的爆发一定程度上掩盖了公司业务存在的问题。随着收并购的放缓,公司业绩高速增长的时代或已面临终局。

从年报中不难发现,乐普医疗仍尝试通过收并购维持业绩增长。报告期内,乐普医疗收购并增资上海固容取得其70%股权;收购普润医疗70%股权后持股比例达到100%;收购沈大内窥镜60%股权。

然而,收购企业并表之后,公司2023年全年营收、归母净利润仍几与2019年持平,可见随着体量的扩大,收并购能为业绩带来的边际效应不断减弱。那么,如果进行更大规模的收并购是否可行?答案或许同样不容乐观。

2023年,乐普医疗的有息负债(包括短期借款、长期借款、应付债券、一年内到期的长期借款)规模由2022年的28.91亿元显著提升至45.9亿元,而公司现金类资产余额为44.96亿元,尚无法覆盖有息债务。

市值方面,乐普医疗股价已由2020年45.25元/股的高点一路下跌至目前的13.9元/股,股价遭遇膝盖斩,已大幅低于2021年可转债初始转股价格,结合市场融资环境趋严的现状来看,股权再融资空间十分有限。

或许是认清了这一现状,乐普医疗管理层提出2024年全年净利预期25亿左右,同时不再进行大额资本开支,未来将侧重加大分红和回购力度。但是在商誉悬顶,收购而来的业务大多 缺乏护城河,叠加集采常态化和赛道内卷现象突出的情况下,2024年预期业绩能否兑现或需要打上一个大大的问号。