单日蒸发2000亿美元,英伟达的“光荣与梦想”还在否?

文 | 思辨财经

英伟达以及近期的美股确实走出了“让人大跌眼镜”的行情:

尽管美联储在2023年6月暂停加息,联邦基准却仍然为维持了20年内最高值,一般来说资产价格随利率上升而下跌,但从2023年末至今英伟达和美国主要股指都创了历史新高,让学院派有点不知所措。

自ChatGPT大热之后,英伟达股价便一飞冲天,尤其在2024年前三个月上涨接近100%,与此同时近期市场对英伟达的未来走势也产生了一些分歧,如有观点认为英伟达股价将冲破1000美元大关,继续谱写股坛神话(新生产力的象征),看衰者则将此对比互联网泡沫之前的思科,认为时下亢奋的市场情绪已经明显高估。

4月19日,英伟达单日大跌10%,单日市值缩水高达2000亿美元,这显然对乐观者情绪造成了极大的扰动,在其后的周末时间里,全球主要财经媒体和投资者平台都在纠结到底是“暂时调整”还是“拐点已现”。

本文重点寻找影响英伟达股价的重点要素,以对其市值走势有更为清醒的判断:

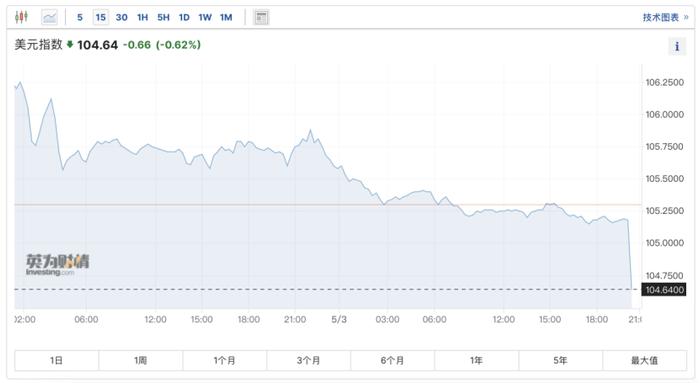

其一,此轮美股大涨的主要原因为:汇市吐出美元,市场风险偏好加大以及AI的发展预期上扬,共同构成了股指和英伟达上涨的原动力;

其二,2024年3月之后,随着高于预期通胀数据的公布,美联储以及市场的叙事风格进入了大调整,对美股和英伟达产生了剧烈影响,一些利好因素已经消退;

其三,我们要警惕对企业预期的线性发展预期。

美股上涨仍有迹可循

如开篇所言,在学院派教科书中都将利率视为资产的“称重器”:利率越大资产价格越有收缩的压力,这也是全球市场紧盯美联储的主要原因。在加息路径下,美股又创造了新高,这着实难以让人理解。

在解答英伟达的股价上涨逻辑之前,我们首先要搞清楚此轮美股的膨胀机制。

美国十年国债收益率被称为全球资产的“锚”,在美联储加息进程中该数值亦随之上行。上图中展示了自2022年初启动加息以来,美十年国债与标普500指数的走势情况,可以明显看到:

1)尽管联邦基准仍然维持20年以来最高,但美十年国债收益率在2024年触顶之后(一度逼近5%大关)已经回落到较低水平,2024年初一度跌破4%大关;

2)美十年国债收益率在大涨之中确实对标普500指数带来极大的负面效应,若拉长时间线,标普500又是在利率中枢上行中创历史新高,进入2024年之后,在利率市场相对平淡之时,标普500陡然上升。

联邦基准利率,十年国债收益率,美股在教科书中本来是有迹可查的,但现实却又让分析人士十分拧巴,我本人也一度对自己所学产生怀疑。

美十年国债利率相当于市场利率水平,其走势因素除联邦基准利率之外(亦可称之为“价格因素”),亦受数量因素影响,在现实分析中我们往往意识到了前者而忽视了后者。

一般情况下,货币市场的数量因素包括内生和外生两大市场,前者主要为央行向市场直接注入流动性,典型手段为美联储直接下场买国债(也称之为QE,量化宽松),在加息周期中,该手段是被抑制的,那么重点就只能是外生市场,也就是汇市。

欧洲金融市场在过去两年可谓是跌宕起伏,扣人心弦,尤其美联储开始加息与“俄乌战争”撞车,让欧元在2022年初经历了一次过山车般的贬值,2023年9月兑美元跌到历史低点,在交易端,此时的操作应该为“卖出欧元——买入美元”,大量美元汇市中被收回,在价格和数量双重因素作用下,美元的流动性受到严重抑制,十年国债收益率由此进入上涨快车道。

其后欧洲经济逐渐稳定,战争的不利因素也逐渐被市场消化(市场对前期过分悲观行为进行了修正),欧元开始进入升值通道,在交易端则为“卖出美元——买入欧元”,美元在此被大量释放,一部分美元回流美国,市场流动性得以改善。

美联储加息的本质乃是通过窗口价格指导,提高利率中枢以抑制需求达到抑制通胀的目的,但在现实中,汇市中释放的美元却从数量因素方面缓冲了上述政策,值得注意的是,出于金融市场稳定等因素,美联储对出售国债计划又转以保守姿态,这些都很大程度上缓解了市场流动性的紧张问题。

至此我们已经讨论了美债,汇市和美股在加息之外的另外一套叙事逻辑:欧元升值预期增加——买入欧元卖出美元——部分美元回流美元——购买美债和美股——资产价格上涨。

简单来说,非美货币的升贬值如同在场外吞吐美元,在很大程度上或加强或对冲美联储加息政策的影响。

2023年至今美股走出了大牛市,我们就有了如下解读:

1)2023下半年美联储开始暂停本轮加息,且出于对控制通胀的乐观,市场开始出现了极为乐观的降息预期,最乐观认为2024年降有6次降息,每次25个基点,来自价格因素方面的压力得以缓解;

2)2023年10月之后欧元也经历了一轮上涨,数量因素继续为流动性做贡献;

3)2024年之后,市场中开始广泛热议美国经济的软着陆,主流观点认为此次美联储调控非常老道,2023年美国经济仍然保持了强劲增长,又在“AIGC全面提高生产力”的论调下,市场风险偏好发生了根本性变化,也就是说市场更愿意对高风险资产“下注”,股市因此大涨。

英伟达市场逻辑要重述

前文中我们用了很大篇幅对美股的上涨机制进行了比较详细的阐释,在风险偏好,流动性改善等因素之下,美股重新拿到“筹码”创下历史新高。

对于英伟达来说,其所处行业的高成长性,GPU芯片之于AI如“水电煤”般的特殊地位,这些确实都很重要,也是企业创下如今规模的基础。只是我们需要强调,企业内在价值(或称之为理论价值)的实现是需要流动性来配合的,脱离流动性去讲市值是没有意义的。

英伟达在资本市场的神话,一半来自其产品价值力,另一半则来自前文所阐释的美股利好的刺激。

英伟达的奇迹能否持续,就要看上述两大利好还在不在。

在上图中英伟达和美十年国债收益率分道扬镳于2023年,彼时ChatGPT大热,AI算力需求激增,GPU需求量剧增,英伟达供不应求成为当红炸子鸡,在“市值=利润*市盈率”公式中,企业进入高光时代,市盈率和利润预期双双上扬。

其后在美国经济软着陆,美联储降息预期强化之时,英伟达因市场风险放大而拿到高风险溢价筹码,与基本面预期配合,总市值快速膨胀。

只是随着2023年2月和3月美国通胀数据的公布,美联储开始承认打击通胀绝非易事,此前高喊降息150个基点的观点已消失无影无踪,取而代之的是2024年降息1次共25个基点。

在此背景下,2023年末至今的叙事逻辑就面临着被颠覆的风险:

1)价格因素的石头重新砸在市场;

2)美联储降息预期推后,利率以及汇市就要重新消化该信息,一系列资产价格就要被重估,如欧元,日元皆因为美元利率中枢预期上行而贬值(汇市在吸纳美元);

3)如前文所言,美国经济已将近20年未经历如此高利息,尽管当前美国经济走势仍然非常之好,但仍然担心一些行业怕要成为高息的牺牲品,如2023年硅谷银行此类事件是否重演谁也不敢打保票,这一方面会对实体经济带来冲击,另一方面高利率居高不下也会改变市场的风险偏好,出于避险市场会选择更为安全的资产进行投资。

在新的叙事逻辑中,市场风格切换,英伟达在此难以独善其身。

关于此观点,有朋友可能会提出不同看法:只要英伟达仍然具有技术领先和不可或缺性,流动性的冲击就是暂时的,这不会改变一家伟大公司的基本走势,所谓大道至简也。

该观点我们大多数是认同的,只是想提醒今日对英伟达所做的展望,皆是“预期”:预期AI行业会呈线性增长,也预期英伟达仍保持先进行。

如果美国经济出现了严重下行压力,实体经济对AI的需求就很有可能出现收缩,此外受能源以及地缘政治等因素影响,GPU的产能也会受到牵制,如近期《经济学人》就列举了英伟达未来的不确定性,诸如台积电的产能问题,又如部分来自中国的元器件因地缘原因恐受限制,再如芯片耗能巨大,电网恐难以满足算力要求等等,行业发展很可能不是线性的。

在市场欣欣向荣之时,我们多会紧盯企业的有利一面,而一旦市场下行,不确定性就会被放大,此时市场就要重新分配资金,减少对高风险资产“下注”。

4月19日英伟达的大跌,其本质就是新的叙事逻辑下对企业的重新定性,在上述逻辑不能翻转之时,不宜保持过度乐观,尤其要观察:

1)抗通胀成效;

2)降息预期;

3)是否软着陆。

一家公司的伟大与其在资本市场的成就往往不是同时发生的,或有时滞,或提前兑现,亦或是经历高估到重估,我们也不能将对企业的钦佩毫无保留投射在市场中,因为影响市场的要素实在是太多了,机制也更为复杂。

此时宜冷静忌亢奋。