新能源車保費高增長B面:“三高”難題亟待破解

證券時報記者 鄧雄鷹

4月上半月,中國新能源乘用車零售滲透率突破50%,市場佔比首次超過傳統燃油乘用車。新能源車高速發展態勢下,新能源車險成爲市場上增長最快的險種之一。

與此同時,新能源車險“三高”(即保費高、出險率高、賠付率高)問題亦較突出。近期熱度頗高的小米SU7,保險費水平也被認爲直逼50萬元燃油車。消費者喊貴,保險公司也叫苦,新能源車險“三高”問題亟待破解。

重新評估新能源車主

近日的一次行業交流中,一個新能源車險案例引發行業人士熱議。擁有多年駕齡的老司機張寧(化名)前年從兩廂燃油車換成了三廂新能源車,由於不熟悉新能源車駕駛習慣,9個月內出險6次,但此後三個月未再出險。

次年續保時,這個案例讓續保人員犯了難。張寧現在還是“好車主”嗎?一家財險公司覈保人員試圖從多次出險中找出車主良好駕駛習慣的跡象,“一年內出險六次不代表未來還會如此,是不熟悉還是駕駛習慣問題,還需要進一步分析。”

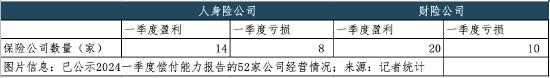

這個案例折射出當前新能源車險經營困局。過去幾年來,新能源車險成爲增長最快的險種之一,保費規模已超千億元,但出險率和賠付率也高企。有報告顯示,新能源家用車佔比高達60%,但車損險賠付率高於燃油車30個百分點左右,三者險賠付率突破100%,新能源非營運貨車、客車賠付率也遠超燃油車。

據統計,新能源車的平均保費比傳統燃油車高出20%左右,但新能源車險經營仍然面臨虧損的現實壓力——包括頭部財險公司在內,行業主體的新能源商業車險整體處於承保虧損狀態。

新能源汽車全面重塑汽車出行生態,新技術的發展以及新能源車理念變化也帶來了駕駛行爲的系列變化,這是新能源車出險率高的一個重要原因。

拋卻燃油車承保理賠經驗,重新認識新能源車以及對新能源車主進行畫像,成爲保險公司開展新能源車險經營重要工作之一。車速的提升帶來了風險增加和出險率提升。美國一研究機構在2022年比較了幾款混動、緊湊型純電動車與燃油車的使用和駕駛行爲差異,研究顯示,幾乎所有類型的新能源車的急加速、急減速和急轉彎的風險行爲都高於燃油車。

另外,車輛用途的識別難題也是推高新能源車保費的原因之一。

高集成度下的高零整比

新能源車本身的設計模式和快速迭代也成爲推高新能源車險賠付率的重要原因。

與傳統燃油車相比,新能源汽車在車身結構、零部件設計和動力系統方面具有顯著的差異性。特斯拉的車輛透視圖顯示,相較Model 3所需的70個零部件,Model Y整塊後車底只由2個零件組成。

高集成度的一體化技術有效提升車輛性能,同時帶來了後期新能源車維修成本居高不下。例如,新能源車獨有的“三電”系統,即電池、電機和電控系統,這些在事故中往往需要整體更換,而不是進行局部維修,從而使得維修成本相對較高。

根據中保研最新發布的零整比結果,新能源汽車電池包單件零整比均值達到51.19%。零整比越高,意味着維修成本越高。

此外,新能源車後市場維修網絡尚未成型,車輛維修主要在車企自有網點進行,也是導致賠付率高企的重要原因。據業內交流數據,新能源車在4S店的維修佔比達到67.36%,超過傳統車53.38%的水平。新能源車配件件均價格普遍高於傳統燃油車。

價格與風險背離

待改善

雖然新能源車出險率和賠付率均高於燃油車,但目前執行的自主定價係數區間爲0.65至1.35,浮動範圍小於傳統車險的0.5至1.5區間。自主定價係數直接影響保費價格。這意味着,保險公司難以通過定價對風險進行充分區分。

今年初,國家金融監督管理總局財產保險監管司發文要求財險公司對於新能源車交強險不得拒保,商業險願保盡保,不得在系統管控、覈保政策等方面對特定新能源車型採取“一刀切”等不合理的限制承保措施。

近日,國家金融監督管理總局向財險公司等相關方下發《關於推進新能源車險高質量發展有關工作的通知(徵求意見稿)》(下稱《意見稿》)。其中提出,擴大新能源商業車險自主定價係數範圍,推進新能源商業車險的自主定價係數範圍按照0.5~1.5執行。《意見稿》同時提出推動豐富新能源商業車險產品、優化調整新能源商業車險基準費率,以及建立新能源車險兜底保障機制,推動行業研究建立高風險車輛兜底保障機制。

人保財險原精算總監、瑞再中國原總裁陳東輝認爲,《意見稿》有多個亮點:一是進一步打開費率浮動,把定價權交給市場,這是治本之道;二是強調定價機制和行業純風險損失率的測算機制,推動零整比等行業控費手段,這是通過機制解決問題,也是考慮長遠;三是對網約車推行“固定+浮動”,同時研究行業建立“剩餘市場”機制,這是解決行業經營困難的根本出路,網約車費率到位,家庭自用車的保費一定會穩步下降,客戶滿意度會穩步提高。

“實際業務中,很多公司已經在識別按照家庭自用車承保的網約車,但目前家庭自用車的費率上浮係數遠遠不夠用,而且這種個體車輛的上浮會引起糾紛而難以執行,這些網約車的費率還是嚴重不足的。如果能解決網約車、營運車的費率問題,家庭自用新能源車的保費會有非常大的下降空間。”陳東輝表示。

東吳證券認爲,客觀來看,當前1.35的新能源商業車險定價上限,是導致車主投保難和財險公司承保虧損的問題根源之一,若未來進一步放開至0.5~1.5,有望提升財險公司參與的積極性,更好匹配車主風險狀況。

需多方發力

破解“三高”困局

中保研汽車技術研究院有限公司總裁劉樹林撰文分析,新能源汽車保費“三高”問題是一個複雜而緊迫的課題,只有通過監管部門、行業協會、保險公司、車企和消費者等多方共同努力,才能找到有效的解決方案,推動新能源汽車產業健康持續發展。

對於如何降低新能源車險賠付率,天平車險原總裁謝躍在最近的公開演講中表示可以從四個方面來考慮,包括迭代專屬產品,強化使用性質的鑑別,關注減值風險以及適應駕駛習慣。

除此之外,謝躍認爲行業層面也可做出一些探索,包括行業協會成立新能源車險專業委員會,聚焦新能源車險;新能源車險專屬條款迅速迭代、費率上升空間打開;爭取相關部門給予財稅支持等。

在陳東輝看來,新能源車險目前“三高”問題突出,但終將在發展中解決。新手新車的出險率會下降,維修生態會逐步規範高效,同時智能網聯的應用未來將降低事故率,這些都是新能源車險經營的有利因素。

但他同時認爲,雖然在多方努力之下,新能源車險“三高”問題有望好轉,但保險公司經營新能源車險仍然面臨嚴峻的挑戰,比亞迪保險、小米保險已經在路上,頭部新能源車企試圖建立並掌控完整的閉環生態。保險公司需要轉變觀點,從通過大數據法則賺概率的錢轉向通過支付整合連接服務賺效率的錢。“一句話,向新能源車企學習客戶經營,成爲車險新勢力。”陳東輝說。