愛爾產業併購驅動增長故事講不下去?百億產業資金退出問題何解

出品:新浪財經上市公司研究院

文/夏蟲工作室

核心觀點:愛爾眼科用產業基金的資金槓桿撬動了業績增長的經營槓桿,但公司爲何提出併購模式將逐步“退出歷史舞臺”論?愛爾眼科個位數增速背後,是否意味着併購驅動增長效應遞減?當併購模式逐步退出後,習慣併購驅動的“眼科茅”,未來增長又是否可預期?在激進擴張下,高溢價高商譽的收購是否可能反噬愛爾眼科?遺留體外龐大體量的標的資產,產業基金退出問題又將何解?

隨着24年一季報收關,A股眼科賽道行業整體承壓。

我們選取愛爾眼科、華廈眼科、普瑞眼科及何氏眼科等4家A股的眼科賽道公司,2024年一季度,眼科行業營收增速中位數僅爲3.67%,淨利潤增速中位數大幅下滑22.63%。

需要指出的是,眼科行業2023年整體呈現出高速增長態勢,營收增速中位數超30%,淨利潤中位數逾60%,一季報業績表現顯然遜色不少。細究原因,由於22年疫情衝擊而相關需求集中在23年釋放,因此出現23年低基數高增長現象。

然而,從以上四家眼科一季度業績表現看,大致分爲以下三類,其一,增收也增利的愛爾眼科與華廈眼科;其二,增收不增利的普瑞眼科;其三,營收與淨利雙跌的何氏眼科。這些數據“迥異”背後究竟折射了何種信號?基於以上背景,我們對以上四家眼科深度覆盤,本文將重點探析愛爾眼科。

“眼科茅”的兩大疑惑

我們在深度覆盤愛爾眼科過程發現,如今的“眼科茅”有兩大疑惑讓人不解:

其一,公司競爭格局佔優,業績增長較好,爲何股價卻與基本面大幅背離?

在眼科賽道的一超多強的格局中,愛爾眼科無疑爲絕對龍頭。2023年,愛爾眼科營收203.19億元,而華廈眼科、普瑞眼科及何氏眼科合計爲78.88億元,不及愛爾眼科四成。與此同時,愛爾眼科營收再次創新高突破200億關口。2023年,公司實現營業收入203.67億元,同比增長26.43%;歸屬於母公司所有者的淨利潤33.59億元,同比增長33.07%。

然而,公司股價似乎與基本面背離。 wind數據顯示,公司股價自2021年高峯後,股價呈現出持續下挫態勢。截止5月10日收盤價,公司股價爲12.83元/股,較股價巔峯跌幅近70%。

來源:wind

其二,愛爾眼科用 “上市公司+PE”的產業基金的資金槓桿成功撬動了業績增長的經營槓桿,但公司爲何卻又提出“併購模式退出歷史舞臺論”?

2023年7月調研紀要顯示,當投資者問公司是否進一步加快併購步伐時,公司解釋稱,2014年起探索實施的產業併購基金模式讓公司取得了顯著的先發優勢,儲備了大量優質項目,但本質上是策略性的、階段性的、過渡性的。現在上市公司體量越來越大,資金實力逐步增強,承載能力持續提高,上市公司自建的醫院逐步增多,產業基金陸續到期後會逐步退出歷史舞臺,“輕舟已過萬重山”。

需要指出的是,在併購模式驅動下,愛爾眼科業績常年維持在20%以上的增長上。

值得注意的是,自2020年後,公司似乎開始頻繁提及併購模式將逐步退出歷史舞臺論。根據投資者關係活動公告不完全統計,對於併購模式退出歷史舞臺論提及次數高達6次。

來源:公告

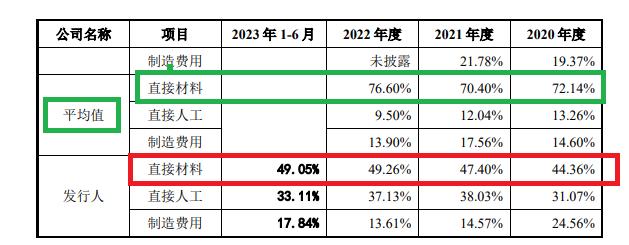

併購模式邊際效應遞減?收入端與成本端的異動

公司自2014年開始設立產業基金,以“上市公司+PE”模式加快網點佈局。具體而言,由核心人才成立合夥企業,與公司併購基金共同參股新建醫院,其中併購基金持股比例一般低於20%,在新醫院達到一定盈利水平後,愛爾眼科將通過發行股份、支付現金或兩者結合等方式,以公允價格收購合夥人持有的醫院股權。愛爾眼科與併購基金簽署《商標字號許可使用協議》和《管理諮詢服務協議》,授權其收購或設立的眼科醫院使用指定商標及“愛爾”字號從事眼科衛生醫療業務,並與該等醫院簽署了《技術諮詢服務合同》,由上市公司對基金下屬眼科醫院(獲許可使用商標字號的醫院不屬於公司子公司)提供經營管理相關的諮詢意見,並收取服務費。

在這種模式下,我們發現,公司子公司投資增速與營收增速似乎呈現出正相關趨勢。數據顯示,公司的營收規模與子公司雙雙增加,對子公司投資規模由2019年的45億元增長至150億元;同期公司營收規模由100億元增長至204億元。

值得注意的是,公司子公司投資規模增速與營收增速大致匹配,也似乎呈現出正相關態勢。然而,需要指出的是,由於2020年及2022年等受疫情等不可抗力等宏觀因素擾動後,公司子公司投資力度並未拉動與之匹配的營收增速,出現一定背離。

與此同時,我們發現,愛爾眼科作爲行業龍頭,增長並未超出行業整體表現,增速罕見跌至個位數,今年一季度營收增速僅爲3.5%。需要指出的是,醫療服務板塊一季度業績整體承壓,經調整後的醫療服務上市公司合計實現營業收入114.09 億元,同比增加2.07%。

以上兩組數據表現,是否可能說明,在特殊環境因素下,公司即便併購加持,但相關業績增量成效表現似乎並不顯著。

2019年至2023年,公司的門診量分別爲662.82萬人次、754.87萬人次、1019.61萬人次、1125.12萬人次、1510.64萬人次;對應人家客單價分別爲1507元/人、1578元/人、1471萬/人、1432萬/人及1348元/人。可以看出,2020年之前,公司屬於量價齊增,而自2020年後,出現增量並不增價,客單價近年持續下滑,2023年客單價較巔峯2020年跌幅達到15%。

與此同時,我們按照公司每年新增子公司投資額與新增醫療機構數量進行對比,大致款算公司單位醫療機構投入成本金額。數據顯示,2020年至2023年,公司的單位醫療機構投入成本大致在2900萬元至4600萬元,均值在3800萬元左右(注,子公司投資可能包含新建公司,上述數據僅爲大致匡算,不作爲投資依據,具體數據以企業披露口徑爲準)。

需要指出的是,根據國元證券報告,眼科單店投入成本大致在2000萬元左右,這是否意味着公司或需要重新審視併購基金收購醫院的模式下的成本是否合適。

來源:國元證券研究報告

併購模式下隱祕的角落:百億資金來源及退出壓力何解

在併購模式加持下,愛爾眼科的醫療機構數量擴大了超10倍。

2014年,愛爾眼科旗下品牌醫院、眼科中心有71家醫院,其中,上市公司旗下54家,產業併購基金旗下17家。

截止2023年年末,愛爾眼科品牌醫院、眼科中心及診所在全球範圍內共有881 家。其中,中國內地750家其中,包括上市公司旗下439家,產業併購基金旗下311 家,中國香港8家,美國1家,歐洲108家,東南亞14家。

在這種規模下,公司未來資本性支出或較大。在“上市公司+PE”模式下,愛爾眼科需要將體外資產併入上市公司體內完成相關資金退出等問題。需要指出的是,愛爾參與設立這些基金背後有平安資管等財務投資者,相關資金退出需求較大。根據2023年年報,公司上市公司參與併購基金的資金規模達到6.52億元。據悉,每一支併購基金愛爾眼科只出10%-20%的資金,因此大致推測其產業併購基金規模大約在30億至60億元之間。若按照單家併入成本3000萬元粗略估算,公司未來併入體外資產資金需求量在百億級別上下。

對於上述大額資本性支出的資金需求,愛爾眼科將如何解決?僅依賴自身業務造血能力或顯然不足,而公司舉債擴張,則可能增加公司財務風險;若公司定增等資本市場直接融資渠道,則大股東將面臨股權稀釋及股權市場融資再平衡等因素影響。

儘管公司急劇擴張,但愛爾眼科財務數據卻表現極爲靚麗。這或主要得益於在併購模式加持下,一方面,體外孵化相關虧損標的業績壓力隔離在體外;另一方面,優質資產注入體內又進一步增厚上市公司業績。頗爲意外的是,愛爾繫上市公司體內與體外報表差異極大,需要警惕這種母弱子強可能存在的資金風險。

公開資料顯示,愛爾集團2019年至2021年,資產負債率分別爲91.18%、63.63%、65.84%,資產負債率偏高;而愛爾眼科資產負債率僅爲30%至40%左右的水平。需要指出的是,愛爾眼科爲愛爾集團最優質資產,2019-2021年爲愛爾集團貢獻了近九成利潤,但愛爾集團本部目前基本無造血能力,近年來經營活動現金持續淨流出。

此外,愛爾眼科母公司報表顯示,其他應收款由2018年的16.36億元大幅上漲至2023年的47.47億元。其主要爲關聯關聯款,其前五大客戶佔比高達80.73%。

來源:公告

併購後遺症:高商譽與高溢價收購是否涉嫌利益輸送 併購退潮後的增長可持續性

在激進擴張下,愛爾眼科積累了巨大的商譽。截止一季報末,公司的商譽淨值爲65.64億元,佔公司淨資產之比爲超30%。

如此之高的商譽,當高溢價併購的標的出現減值時,相關減值計提將會對公司業績產生較大沖擊。截止2023年年末,公司的商譽期末餘額爲80.65億元,目前淨值爲65億元,公司相關商譽減值計提金額超15億元。值得注意的是,公司對子公司投資的資產減值準備呈現出逐年增加之勢。

除了商譽問題,公司高溢價收購也引來監管及投資者質疑是否存在利益輸送之嫌。公開資料顯示,紹興愛爾2022年前9個月僅賺31.53萬元,2021年虧損88.1萬元,淨資產僅爲148萬元,愛爾眼科卻以5727萬元將其收購,溢價高達55倍。2021年8月,愛爾眼科擬用3367.5萬元收購2021年上半年淨資產僅爲8.95萬元的河源愛爾75%股權,溢價超500倍。監管對其是否可能存在利益輸送發出靈魂拷問,對此,公司給予了否認。

除了商譽問題,公司激進擴張相關品牌風險似乎也不容忽視。公司通過參與投資產業併購基金,許可其投資、設立的醫院使用公司指定商標及“愛爾”字號,更好地滿足各地眼科患者的需求。授權使用品牌醫院爲獨立法人,不屬於上市公司子公司,不由上市公司控制或管理,獨立承擔運營過程中產生的債務或法律責任。在這種模式下,公司存在品牌風險和訴訟仲裁風險。授權使用品牌醫院可能因執行不到位、操作失誤、理解不當等原因導致無法達到公司提出的運營標準,嚴重時可能發生違法違規行爲、醫療事故和醫療糾紛等風險事件,影響公司整體品牌形象。同時,在患者或其他第三方與該等醫院發生糾紛時,存在對方將上市公司作爲共同被告提起訴訟仲裁的可能,從而導致公司面臨訴訟仲裁風險。

愛爾眼科頻繁出現廣告違法、過度醫療、重複收費、醫保違規等現象,這合規問題似乎與千億市值上市公司不匹配。根據企業預警通顯示,公司對外投資的行政罰單超270條。

根據公開資料,4月9日,黃岡市政府官網上公開了黃州區醫療保障局2024年醫療保障行政執法行政處罰結果公示,其顯示黃岡愛爾眼科醫院有限公司存在過度治療、超標準收費、重複收費、不合理收費、超醫保限定條件用藥等多項違法行爲;4月1日被處罰的紅安愛爾眼科醫院有限公司,就因爲發佈的醫療廣告含有“醫療技術、診療方法、疾病名稱、治療徹底”,違反了《醫療廣告管理辦法》第七條第(一)項的規定; 1月,深圳桂園愛爾眼科診所因爲“違規發佈廣告或進行虛假、誤導宣傳”,被深圳市羅湖市場監管局處以罰款處罰;2021年發生的昆明愛爾眼科醫院誘導老人做白內障手術騙保等等。

最後需要強調的是,公司業績增長與併購模式呈現出正相關態勢,隨着併購模式逐步退出後,公司內生增長是否可以撐起未來可持續性高增長?這或都值得投資者高度關注。