陶冬:日本到底想不想日元貶值

日本政府並不討厭日元貶值的方向,只是不喜歡日元貶值的速度。

美股在猶豫,美債在顫抖,資本市場在偏弱的最新數據中尋找未來方向和慰藉。美國的消費者信心開始明顯下滑,而消費是支撐經濟的主要支柱,市場預計經濟正在大幅冷卻。股市相信軟着陸,連續第三週上漲,不過有點心虛。債市則擔心美聯儲礙於通脹而暫緩降息,債券繼續走弱,目前期貨市場預計最快9月降息。相對而言,新興市場的國債更受歡迎。

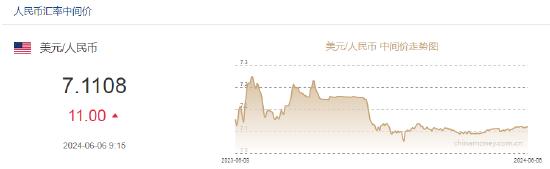

英國央行暗示距離降息不遠,美元指數略升。之前被政府幹預的日元匯率,又開始輾轉貶值。工業金屬的價格繼續上漲,在供應瓶頸壓力下,倫敦銅價突破10000大關。黃金、白銀逞強。經濟意外指數(衡量分析員預測與實際公佈數據之差)下降到2023年初以來最低,恐慌指數也再次回到12左右的極低水平。

瑞典宣佈降息一碼至3.75%,這是瑞典央行八年來首次下調利率。不久前,瑞士、匈牙利、捷克央行也先後下調了利率。上週更大的故事,是英國央行暗示本國利率即將下調。英格蘭銀行在貨幣政策例會上一如預期沒有作出利率調整,但是行長貝利直言“我們需要在未來幾個季度降息……幅度可能比目前市場定價的更大”。

在幾大央行中,英格蘭銀行的政策自主性更強,在本週期利率也加得最多,所以這次明確轉向意義深遠。被問及爲何早於美聯儲行動時,貝利答道“沒有法律規定,必須讓美聯儲先降息”。從利率期貨定價看,市場預期英國6月首次降息,今年減兩碼。

與美國不同,英國經濟十分低迷,就業市場也不景氣,所以工資上漲和服務業漲價之間的螺旋攀升並不存在。當能源價格回落後,英國通脹直接回落,英國央行稱有信心在未來幾個月CPI回到政策目標。

英國在去年下半年經歷了短暫的技術性衰退後,第一季度GDP出現了反彈,環比增長0.6%,這對飽受民意低迷困擾的蘇納克政府是一針強心劑。保守黨在剛剛結束的地方議會選舉中慘敗,今年秋季又可能舉行大選,於是財政大臣第一時間跳出來表示,經濟回暖製造出減稅的空間。央行也不失時機地順手支持一把經濟。

不僅英國,歐洲央行也屢次暗示,降息已經提到議事日程。和英國一樣,歐洲的通脹也主要緣自能源危機,工資上漲基本上是工潮爭取來的,內生動力並不大。歐洲可能先於美國下調政策利率,帶來了大西洋兩岸的政策分歧,反映在利差上,折射在匯率上,美元匯率近期仍可能走強。

接下來談談日本,銀座出現了300日元一份的便當。筆者1993年常駐日本的時候,那裏一份便當起碼要賣500日元。當時日元對美元匯率是83,如今是155。2022年以來,在所有有信用的貨幣中日元是貶值最多的。各國遊客蜂擁而至,旅遊業成爲日本經濟走出失去的三十年的一個支柱。同時,弱日元拉高了進口品價格,撬動了通貨膨脹,逼迫日本消費者花錢而不是存錢。

弱日元,不僅改善貿易收支,還吸引了大量外資湧入日本。日經指數終於衝破了冰封三十年的紀錄,股市一片旺暢。海外投資者在這裏得到的,不僅是投資回報,還有匯率所得。不僅證券投資,海外直接投資也開始進入,最著名的便是在熊本縣設立的半導體廠。

看起來,日元貶值對日本經濟好處多多,但是日本政府最近卻頻頻出口干預匯市,甚至兩次進場買進日元,打擊市場上一面倒的投機炒作。據報日本政府在兩次干預中投入了九萬億日元,規模之大十分罕見,但是干預效果卻不理想。

既然日元弱勢有那麼多好處,爲什麼日本要制止其繼續貶值呢?首先,日本是資源貧乏國,能源、原料和食品均依賴進口。日元暴貶,使得上游成本大增,當局擔心通脹失控。通脹失控的直接後果,是消費者的實際購買力被蠶食,生活成本上升,帶來社會壓力。其次,對於衆多面對內需的日本公司,能源、原料成本急升,卻未必有能力將成本壓力轉嫁給消費者,壓縮了本來就不高的利潤率,影響未來投資熱情。日元貶值和提振內需,在某種程度上是相剋的。

旅遊業繁榮,原本是好事,但是過度繁榮也是煩惱。各主要城市的交通工具上游客人滿爲患,好一點的餐廳都遇到桌位和價格的瓶頸,至於酒店和機票的價格更讓本國人望而生畏。越來越多的本土人士開始呼籲徵收遊客稅,以平衡遊客福利和自身利益。

日本政府幹預匯市之前,曾經公開呼籲美國不要支持沽空日元,美國政府則喊話日本不應該干預匯市,這種公開叫板相當罕見。日本擔心的是通脹失控,削弱實質收入,威脅到剛露萌芽的消費復甦;美國則需要強美元,吸引更多的海外資金,支持美元資產和政府赤字。上世紀八十年代之後,日本政府曾經發起多次匯市干預,除非美國和其他工業國家採取同步行動,單邊的日元干預均不成功。

筆者認爲,日本政府並不討厭日元貶值的方向,只是不喜歡日元貶值的速度。日元貶值,是過去十年日本經濟重上正軌的一塊基石,對於消解通縮心態、改善出口企業盈利都是有利的。只是這個過程必須受控,不能衝擊本土消費,不能招惹選民不滿。

本週關注兩個數據:1)美國4月CPI,預計與上期持平,此數據對美聯儲的利率政策有重大影響。2)中國的消費、投資和工業生產數據,預計回暖,本期數據對下半年經濟政策也很重要。另外關注中國房地產政策。

(作者系中國首席經濟學家論壇理事)

第一財經獲授權轉載自微信公衆號“首席經濟學家論壇”。