“三無公司”華芢生物IPO:年研發開支不足4千萬 身負對賭協議不上市即破產

出品:新浪財經上市公司研究院

作者:天利

近日,華芢生物科技(青島)股份有限公司(以下簡稱“華芢生物”)向港交所遞交招股書,擬根據上市規則第18A章於港交所主板掛牌上市,聯席保薦人爲華泰國際、中信證券。據招股書顯示,華芢生物成立於2012年,主攻方向爲發現、開發和商業化傷口癒合的多功能療法,目前重點開發PDGF外用凝膠藥物。

PDGF是血小板源性生長因子的簡稱,是一種血小板在損傷後分泌的生長因子之一,能促進新血管的生成、調節炎症並刺激細胞增殖和遷移,最終加速傷口的癒合。華芢生物核心產品包括用於治療燒燙傷的PDGF凝膠藥物Pro-101-1以及用於治療糖尿病足潰瘍的PDGF凝膠藥物Pro-101-2。

尚未步入商業化階段 核心產品均未完成Ⅱ期臨牀

目前,華芢生物共計有十款候選產品。其中,僅Pro-101-1及Pro-101-2進入臨牀階段,其餘各在研管線均處於臨牀前研究的早期研發階段。因此,公司雖成立已久,但迄今爲止仍無商業化產品,屬於無產品、無營收、無利潤的“三無公司”。

從產品的市場預期看,燙傷及糖尿病足目前已有多種藥物治療方案。以糖尿病足爲例,常見的治療方案包括使用改善下肢缺血的血管擴張藥如前列地爾、貝前列素等,抗血小板藥物阿司匹林、氯吡格雷等。出現足創面後,同樣已有高壓氧治療、幹細胞療法、自體富血小板血漿凝膠外用法等治療方案。

其中,自體富血小板凝膠中富含血小板源生長因子(PDGF)、血管內皮生長因子(VEGF)、表皮生長因子(EGF)、轉化生長因子(TGF)、胰島素樣生長因子-1(IGF-1)等多種生長因子,與華芢生物Pro-101-2治療功效高度類似。

在此背景下,華芢生物PDGF凝膠藥物產品未來能否獲得市場份額的關鍵在於產品自身的優效性以及公司自身的銷售、渠道能力。銷售方面,由於公司仍未進入商業化階段,因而即使產品順利上市,仍需建設銷售團隊並逐步打通入院銷售渠道。

產品方面,據藥物臨牀登記與信息公示平臺顯示,華芢生物重組人血小板源生長因子凝膠在皮膚局部(淺/深)Ⅱ度燒傷患者的有效性和安全性的多中心、隨機、雙盲、安慰劑對照的Ⅱb期臨牀研究正處於招募患者狀態,目標入組人數351人,已入組人數25人。而重組人血小板源生長因子凝膠在糖尿病足潰瘍患者中的初步有效性和安全性的、多中心、隨機、雙盲、安慰劑對照的Ⅱ期臨牀研究尚未開啓患者招募。

在新藥臨牀的各環節中,雖然每個流程都會有自己特定的里程碑,用於證明技術在當前環節的有效性。越往後,相關難度越大,研發投入回報價值也越高。以二期臨牀爲例,在整個研發週期中重要性強,且淘汰率高,因此素來被稱爲新藥研發的“死亡之谷”。目前,華芢生物兩款核心產品均未完成Ⅱ期臨牀,產品的臨牀效用及最終能否成藥均面臨較大不確定性。

從行業研發情況看,國內佈局這一賽道的企業較少,目前尚無成功先例。天士力醫藥PDGF外用凝膠產品於2014年進入III期臨牀試驗,但截至最後實際可行日期,並無有關天士力醫藥的藥物管線狀態的最新進展資料。

身負對賭協議不上市即破產?地方國資突擊入股估值水平顯著偏高

財務方面,由於沒有商業化產品,華芢生物既往並未產生任何主營業務營收並陷入持續虧損,2022年、2023年年內虧損額分別爲8592.6萬元、1.05億元。

值得關注的是,華芢生物自身定位於創新藥研發,但其行政開支卻已高於研發開支。2023年,公司研發開支、行政開支分別爲3991.5萬元、4211.7萬元。招股書中,華芢生物表示,由於PDGF藥物研發和生產的高壁壘,中國並無商業化的PDGF藥物,導致大量醫療需求尚未得到滿足。然而,寥寥千萬的研發開支似乎並不能與其高科技含量的外在形象相匹配。

持續失血之下,公司並未進行大規模的對外融資,2012成立至今,僅於2021年至2023年間引入外部融資。其中,2021年分別完成Pre-A輪融資及A輪融資,累計融資額爲8000萬元,A輪融資後公司每股成本爲22.23元,投後估值20.21億元。

2023年5月24日,由青島市嶗山區財政局間接全資控股的青島高科參與公司B輪認購,以3億元的代價認購公司909.08萬股股份,每股成本33元,爲公司史上最大一筆融資。此時距離公司遞表申請IPO尚不滿一年。B輪融資完成後,公司投後估值提升至33億元。

由於創新藥行業的特殊性,部分企業尚處於發展的早期階段,尚未實現盈利,核心價值邏輯往往是其未來發展的良好預期而非當期的業績表現,因此普遍使用的市盈率估值方法存在失真現象。而市研率是在此背景下引入的關鍵量化估值指標,強調研發投入和科技創新能力,能擺脫以“市盈率、自由現金流折現模型”等傳統估值指標來比照創新與企業的侷限性和不適應性。因而在各估值指標中,有時會選擇市研率指標作爲公司估值參考。

此外,上海市人民政府國有資產監督管理委員會在“關於印發《估值報告審覈指引(試行)》的通知”中指出,對於生物醫藥企業的估值,管線估值法、交易案例比較法、上市公司比較法等估值方法較爲適用。

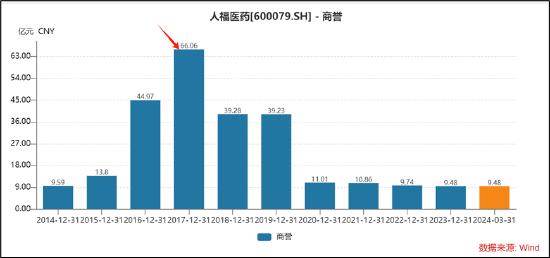

從以上兩個角度來看,華芢生物估值均顯著高於行業水平。Wind數據顯示,以目前市值及2023年全年研發費用計,2022年以來上市的港股18A企業市研率算術平均值爲13.96,加權平均值爲11.64,中位數爲10.55。同行業可比企業中,舒泰神、海特生物爲生長因子賽道代表公司,可作爲參考標的,兩公司市研率分別爲25.19和7.63,而華芢生物對應市研率高達82.5。

實際上,港股18A上市時估值偏高現象十分普遍,但均於上市後不久迴歸合理區間。經統計,2022年以來上市的18A公司均已全部破發,股價加權平均下降幅度達63.18%。那麼,華芢生物如能成功上市是否也將迎來破發命運?我們拭目以待。

此外,值得一提的是,公司歷次融資中大多包含了贖回權。其中,A輪融資、B輪融資均要求公司首次公開發售於2026年12月31日前完成,否則公司需購買其所持有的全部或部分股份,每股贖回價分別爲原發行價加上自代價支付日期起至贖回日期止按簡單基準計算的年利率8%、6%,加上所有已宣派但尚未支付的股息的總和。

因此,相關融資被列入其他金融負債。2023年B輪融資完成後,公司其他金融負債由2022年同期的7794.6萬元大幅增加至3.8億元。目前,華芢生物已資不抵債,公司負債淨額由2022年的5493.8萬元增加至1.32億元,如未能在規定期限內完成上市,公司或難以履行贖回義務。