線下藥店賽道馬太效應顯現 漱玉平民與第一梯隊漸行漸遠

出品:新浪財經上市公司研究院

作者:天利

近年來,在我國醫藥分開、處方藥外流等政策影響下,醫藥零售的市場規模結構逐漸發生變化。頭部連鎖藥店企業在藥店數量拓展上進一步加速,收併購項目數量提速,行業呈現加速擴張的趨勢。

2023年2月15日,國家醫保局發佈《關於進一步做好定點零售藥店納入門診統籌管理的通知》,明確支持定點零售藥店申請納入門診統籌管理,要求各地醫保部門根據本省情況優化申請條件,及時爲符合條件的定點藥店開通門診統籌服務。醫藥分家改革逐步落地,線下藥店未來將承接更多外流處方已成爲業界共識。而頭部企業則有望獲得新設立醫保統籌資金的統籌資格,或成爲政策利好的主要受益者。

據2024年一季報數據顯示,目前A股市場共有4家上市公司線下門店數量超過10000家位居行業第一梯隊,分別爲老百姓、大參林、益豐藥房、一心堂,漱玉平民以7934家門店數量緊隨其後,最有希望成爲下一個“萬店俱樂部”成員。

從一季報財務數據看,隨着行業收併購的不斷進行,線下藥店行業馬太效應已有所顯現,4家門店過萬的頭部企業毛利率、ROE、坪效等均保持領先,而漱玉平民與第一梯隊似乎正漸行漸遠。

銷售淨利率長期墊底 24年Q1淨利潤同比下降超8成

業績方面,漱玉平民2024年Q1單季度營業收入約24.39億元,同比增長17.69%,營收增速顯著放緩;實現歸屬於上市公司股東的淨利潤0.11億元,同比下降83.72%;實現歸屬於上市公司股東的扣除非經常性損益的淨利潤950.85萬元,同比下降84.25%。

漱玉平民在一季報中表示,2023年一季度同期受到市場情況的影響,消費者對防護類醫療器械及四類藥品的需求仍然旺盛,同期基數較高。同時,2023年四季度新增物流中心投入運營,導致2024年一季度公司運營費用大幅增加,導致淨利潤同比下降。

公司利潤端承壓固然受上述客觀因素影響,但毛利率的下滑卻實實在在得說明公司盈利能力正在不斷減弱。2024年一季度,公司毛利率進一步下降至27.27%,再創歷史新低且顯著低於同期老百姓、大參林、益豐藥房、一心堂4家萬店企業毛利率均值的33.3%。

銷售淨利率方面,漱玉平民在同行業可比企業中長期墊底,不僅低於4家萬店企業淨利率水平,甚至不及門店數量遠不及自身的企業。Wind數據顯示,2021年-2023年,8家樣本線下藥店上市公司銷售淨利率加權平均值分別爲5.09%、5.4%、4.62%,同期漱玉平民銷售淨利率分別僅爲2.15%、2.98%、1.52%。

從坪效看,漱玉平民2021年-2023年日均坪效(元/平方米)分別爲51、55、48,2023年日均坪效出現顯著下滑,且明顯低於同期老百姓大藥房的日均坪效54,大參林的日均坪效76,益豐藥房的日均坪效61.06,僅高於聚焦於下沉市場的一心堂。

融資渠道受阻槓桿空間有限 重大對外收購無果而終

在規模製勝的線下藥店賽道,漱玉平民要想趕超第一梯隊企業,只能通過不斷擴大經營規模以利用規模效應提升經營效率,包括提升坪效,規模化採購提升毛利率,通過槓桿提高和週轉加快以及老店增長攤薄期間費用率進而提升ROE等。

事實上,這也是所有線下藥店企業的選擇。近年間,國內頭部線下藥店上市公司均保持較高的門店數量增速,對外收併購案例頻現。而在這場規模競賽中,漱玉平民或已難取勝。

一方面,隨着公司的不斷擴張,商譽佔淨資產比重已由2021年的34.86%大幅提升至目前的70.63%,顯著高於行業平均水平。從現金充裕情況看,2024年一季度公司賬面現金15.05億元,而流動負債已達53.45億元,速動比率及現金比率分別爲0.66、0.32,資金鍊已較爲緊張。

另一方面,目前漱玉平民資產負債率已顯著高於具備先發優勢的第一梯隊企業,加槓桿空間相對有限。2021年-2023年以及2024年一季度,公司資產負債率分別爲61.74%、71.17%、74.65%、75.28%,均高於可比企業平均水平。

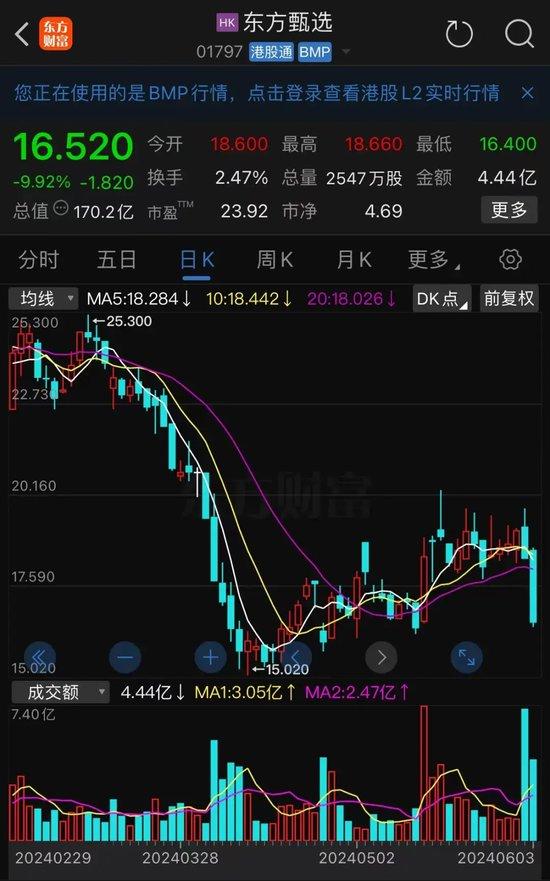

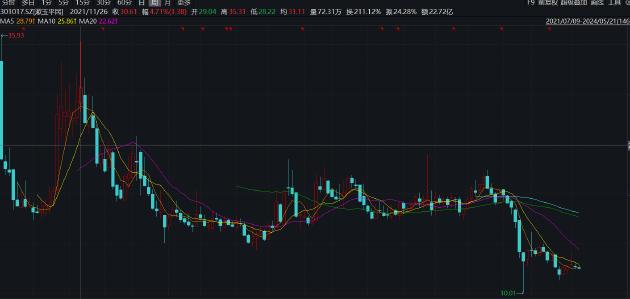

從融資渠道看,漱玉平民2021年首發上市,上市次年便發行8億元可轉債。2021年至今,公司股價持續下跌,已由2021年11月35.31元/股的高點跌至目前的12.46元/股,跌幅近三分之二。

2023年11月8日,滬深交易所發佈優化再融資的具體措施,從五個方面從嚴把關上市公司再融資,轉債發行審批明顯收緊。優化再融資監管安排的具體措施要求中提到,嚴格限制破發、破淨情形上市公司再融資;從嚴把控連續虧損企業融資間隔期。無論從股價還是監管層面看,漱玉平民通過股權再融資的空間或同樣有限。

值得一提的是,2024年4月12日至4月25日,公司股票已有10個交易日的收盤價格低於當期轉股價格的85%(12.75元/股),可能觸發“漱玉轉債”轉股價格向下修正條件。

此外,漱玉平民在購買遼寧天士力大藥房連鎖有限公司(簡稱“遼寧天士力”)100%股權和濟南平嘉大藥房有限公司(簡稱“濟南平嘉”)60%股權交易案中,也暴露出公司對外擴張過程存在諸多問題。

2023年9月25日,漱玉平民披露了《漱玉平民大藥房連鎖股份有限公司重大資產購買報告書(草案)》。報告書及公開資料顯示,交易選取收益法評估結果作爲最終評估結果,遼寧天士力全部股東權益評估價值爲5.69億元,評估增值率爲6809.49%;濟南平嘉全部股東權益評估價值爲2.61億元,評估增值率爲1099.54%。

據悉,遼寧天士力2021年、2022年、2023年1-3月毛利率分別爲33.44%、31.82%和30.91%,處於持續下滑狀態,低於同行業可比上市公司平均水平,且差異值從1.88個百分點擴大到3.43個百分點。而漱玉平民預測遼寧天士力2023年4-12月毛利率爲32.02%、2024年及以後以每年0.5個百分點左右的幅度持續上升。濟南平嘉報告期各期毛利率均低於同行業可比上市公司平均水平,而漱玉平民預測濟南平嘉毛利率總體處於上升狀態。

標的資產情況方面,報告期內,遼寧天士力的營業收入分別爲6.40億元、7.08億元和1.76億元,歸母淨利潤分別爲683.68萬元、858.35萬元和358.63萬元,公司資產負債率畸高,各期均接近或超過100%。同期濟南平嘉的營業收入分別爲2.52億元、2.88億元和0.74億元,歸母淨利潤分別爲163.63萬元、812.48萬元和330.95萬元,各期末的資產負債率也高達90%左右。

種種反常現象之下,該項交易如期收到監管問詢函,最終歷經數次延期回覆後無果而終,漱玉平民選擇終止相關收購。事實上,無論是財務數據、股價的下滑還是對外收購的終止,都是公司自身管理經營存在不足與漏洞的集中體現,在線下藥店行業集中度不斷提升,馬太效應逐步顯現的今天,漱玉平民還能否重振旗鼓,躋身行業第一梯隊?我們拭目以待。