Peloton擬發行3億美元可轉換優先票據 以應對債務問題

Peloton Interactive(PTON.US)宣佈了其私募發行的可轉換優先票據定價。目前,這家陷入困境的健身設備製造商正在努力解決其現有債務問題。

該公司表示,將發行2029年到期的3億美元可轉換優先票據,年利率爲5.50%。除非提前贖回、回購或轉換,否則這些票據將於2029年12月1日到期。Peloton不得在2027年6月7日之前贖回票據。

這些票據將按照每1000美元票據本金218.4360股Peloton A類普通股的初始轉換率進行轉換。

此次發行是一項全球再融資計劃的一部分,該計劃還包括一項10億美元的五年期定期貸款安排和一項1億美元的五年期循環信貸安排。

這些票據的初始購買者有13天的選擇權,可額外購買至多5000萬美元的票據。此次發行規模高於此前宣佈的2.75億美元,預計將爲Peloton帶來約3億美元的總收益。

這家健身公司將利用此次發行和新信貸安排的收益,以及手頭的現金,回購約8億美元的2026年到期的0.00%可轉換優先票據,併爲現有的定期貸款和循環信貸安排再融資。

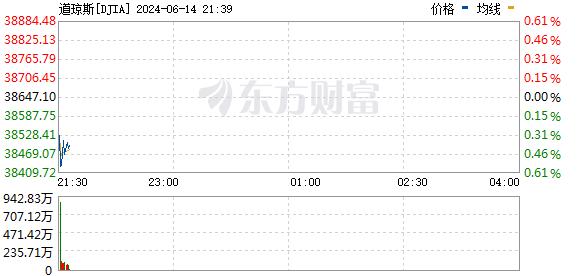

週三美股盤前,Peloton股價上漲近2%。本月早些時候,Peloton股價大幅上漲,原因是有報道稱,多傢俬募股權公司一直在考慮收購這家聯網健身公司。