A股突發跳水,原因找到!

來源:證券之星

市場全天低開低走,三大指數均跌超1%。

盤面上,軍工股一度衝高,新餘國科20CM漲停,長城軍工漲停。電磁屏蔽概念股逆勢大漲,隆揚電子、正業科技、沃特股份等漲停。AI PC概念股持續活躍,英力股份“20CM”3連板。下跌方面,黃金及有色概念股集體調整。

板塊方面,PEEK材料、AI PC、次新股、軍工等板塊漲幅居前,貴金屬、有色金屬、教育、短劇等板塊跌幅居前。全市場超4500只個股下跌。

截至收盤,滬指跌1.33%,深成指跌1.56%,創業板指跌1.38%。滬深兩市今日成交額8477億,較上個交易日放量165億。

海外風險衝擊A股

今日A股市場再度陷入調整,有色、貴金屬方向再度跌幅居前,房地產及其產業鏈內部延續分化回落的走勢,而昨日午後走強的光伏板塊同樣未能延續漲勢。受此影響,“A股”詞條今日一度又跌上熱搜榜單。

值得注意的是,有色、貴金屬等資源股今日大跌,或在於商品期市的回調,這背後是美聯儲降息預期延後的影響。

消息面上,外圍商品期市全線回調,隔夜黃金期貨價格大跌1.8%,隔夜大跌逾1%的國際銅期貨價格今天再度大跌近4%。這背後,美聯儲昨夜釋放重磅信號。美聯儲最新會議紀要顯示,近幾個月來,在降低通脹方面缺乏進展。同時,與會者討論瞭如果通脹率沒有朝着2%的目標持續下降,他們是否願意加息。

上述聲明意味着市場普遍預期的美聯儲降息可能再度延後。就在4月份,高盛集團的經濟學家團隊曾表示,預計美聯儲今年會有兩次降息,第一次在7月份,第二次在11月份。但美國高盛集團首席執行官戴維·所羅門目前更新了最新看法,其表示,美國需要應對更加嚴峻的通脹,美聯儲今年不會降息。

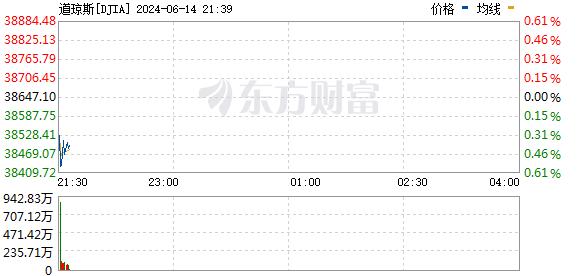

在此消息影響下,中長期美債收益率上揚,2年期美債漲4個基點至4.86%,創三週新高,基準10年期美債漲1.2個基點報4.43%。降息延後、美債收益率上行,相關事件重挫了商品期貨的大牛市,也衝擊了全球風險資產,昨夜,美股三大指數集體收跌,歐洲三大股指全線下跌,A股、港股今日也紛紛受挫。

至於對A股的衝擊,目前來看短期或有情緒上的影響。據證券時報,業內人認爲,美聯儲降息延後對A股會造成短暫的影響,但市場可能很快會重新回到原來的慢牛軌道上。一方面,A股估值仍處於歷史低位且在全球具有較高的性價比;另一方面,政策端的利好有助於宏觀經濟的持續向好,支撐指數進一步走強。

今日上漲方向中,逆勢走強的軍工、電磁屏蔽等方向屬於是此前較爲邊緣的低位板塊,對於市場的帶動作用有限。此外,在縮量背景下,部分資金開始湧入北交所,今日多隻北交所個股於盤中異動拉昇漲超20%。財聯社認爲,整體而言,目前市場仍以區間震盪的結構看待,後續可留意指數再度止跌企穩信號後領漲新方向的出現。

發改委、央行等重磅發聲

消息面上,今日市場有諸多利好值得注意,發改委、央行、證監會等均有最新發聲。

首先,國家發改委、工信部、財政部、央行等四部門發佈《關於做好2024年降成本重點工作的通知》,表示要落實好《政府工作報告》提出的各項降成本重點任務,全力支持實體經濟高質量發展,將重點組織落實好7個方面22項任務。

一、提高稅費優惠政策的針對性有效性。包括:優化稅費優惠政策、強化涉企收費監管。

二、提升金融服務實體經濟質效。包括:營造良好的貨幣金融環境、推動貸款利率穩中有降、引導金融資源精準滴灌、持續優化金融服務、降低中小微企業匯率避險成本。

三、持續降低制度性交易成本。包括:營造公平競爭市場環境、加強知識產權保護、規範招投標和政府採購制度、健全防範化解拖欠企業賬款長效機制、優化外商投資環境。

四、緩解企業人工成本壓力。包括:繼續階段性降低部分社會保險費率實施期限延長至2025年底、支持企業穩崗擴崗、加強公共實訓基地共建共享。

五、降低企業用地原材料成本。包括:降低企業用地成本、加強能源資源保障。

六、推進物流提質增效降本。包括:實施降低物流成本行動、完善現代物流體系、整優化運輸結構。

七、激勵企業內部挖潛。包括:支持企業轉型升級降本、引導企業提高生產經營效率。

值得注意的是,通知指出,持續發揮貸款市場報價利率(LPR)改革效能和存款利率市場化調整機制的重要作用,在保持商業銀行淨息差基本穩定的基礎上,促進社會綜合融資成本穩中有降。

其次,證監會今日也有最新發聲。

5月23日,在2024年金融街論壇系列活動——“資本市場賦能新質生產力”主題交流活動上,證監會綜合司司長周小舟表示,證監會將抓緊推動資本市場“1+N”政策體系落地實施,緊緊圍繞服務新質生產力發展,進一步完善資本市場基礎制度、進一步發揮資本市場功能。具體包括三方面:

一是更好發揮資本市場功能,促進優質生產要素向新質生產力領域集聚。二是持續完善資本市場制度,增強對新質生產力的包容性適應性。三是加強資本市場監管,堅持在市場化法治化軌道上推動金融創新。

A股行情尚未結束

最後,回到A股市場上。站在當前時點,投資者或許更關心這一輪行情能否延續?

首先,對於海外流動性風險,華泰證券認爲,7月FOMC會議首次降息概率有所回升,但目前9月或更晚首次降息仍是基準情形。向前看,海外降息預期或呈“鐘擺性”迴歸,美聯儲決策或將“數據依賴”,後續觀測窗口爲05.31(4月PCE通脹)、06.07(5月非農就業)、06.12(5月CPI、6月FOMC會議)。

其次,對於國內環境,華泰證券總結了三點:①4月經濟數據結構延續分化,工業/出口與消費剪刀差走闊,大衆消費韌性強於高端消費;②地產政策力度超預期、成效待驗,政策底至銷售底地產/保險佔優,但本輪與過往地產行情區別或在於,更新週期和外需拉動部分後周期品種景氣率先回升;③宏微觀視角均指引出口鏈景氣有一定持續性,且籌碼尚不擁擠,但短期超漲品種或有回調壓力。

往後看,華泰證券判斷,出口鏈景氣持續性和籌碼指引行情或尚未結束。主要有三點依據:

1)景氣持續性:宏觀視角,判斷23Q4開始出口增速回升,當前“金絲雀”指引出口增速或仍上行1-2個季度;微觀視角,整體法下,補庫三要件(補庫意願/補庫約束/補庫跡象)指引產能過剩壓力不大的出口鏈主動補庫或仍至少持續1-2個季度;

2)籌碼擁擠度:考察1Q24公募持倉,公募對出口鏈共識提升,出口鏈配置係數仍低於2010年以來中樞,僅航海裝備配置係數及分位數較高;

3)交易擁擠度:考察換手率和成交額佔比,出口鏈交易擁擠度或行至高位,部分較極致的行業可能出現回調壓力,沿交易擁擠度做高低切換。

具體配置上,華泰證券建議,適當降低紅利倉位,增配政策驅動與業績改善交集的輕工/化纖/化學原料/保險/港股大衆消費。