债券回购DR001现操作性风险事件 招商平安遭通报批评

来源:券商中国

招行、平安银行债券回购乌龙指原因找到!

7月8日,银行间同业拆借中心对招商银行、平安银行进行了通报批评,并暂停了相关交易员的银行间本币市场交易员资格1年。此前的7月2日,平安和招行在银行间进行债券回购业务时,达成DR001为0.09%的异常利率交易(以当日收盘价格的十分之一成交)。经两家银行自查,这是由于交易员操作失误。

招行、平安银行纷纷表态:暂停相关交易员权限、加强内控管理。据悉,这笔交易经双方友好协商后,已按市场正常利率修正。

值得注意的是,券商中国记者未能获悉这笔交易中正逆回购主体分别是谁。对于此次乌龙指事件,有其他银行的交易员指出,“0.09%看起来比0.9%低很多,但其实在实际操作里都一样,没有本质区别。期限那么短,回购都不指望赚钱的,只是比活期利息高一些罢了。一方面我觉得交易员粗心大意了,但也觉得罚得很重;另一方面也为自己敲响警钟,做事再认真点。”

乌龙指交易:以当日收盘价格的十分之一成交

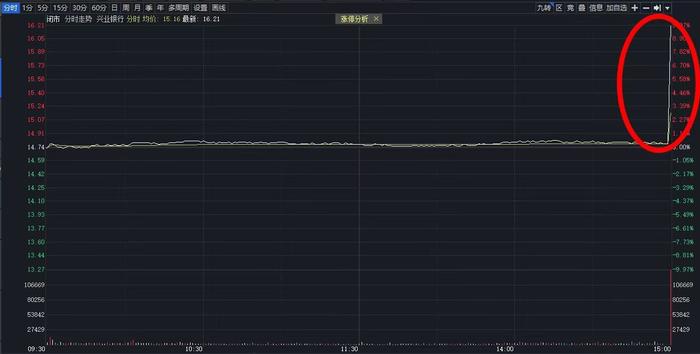

7月2日是很值得铭记的一天—当天DR001的收盘利率为0.90%,盘中成交价最低至0.7%。这是什么概念?中信证券等诸多券商跳出来表示:这是有史以来首次低于0.72%的超额准备金利率,创纪录了。

就在这一天,Wind数据显示,银行间市场存款类机构隔夜债券回购(DR001)最低成交在0.09%,相当于当日收盘价格的十分之一,形成异常低值。这是为何?

7月8日谜题揭开,原来这笔交易的双方是平安和招行,而原因竟是交易员“操作失误”。

“我估计就是一家银行把利率债质押给另外一家银行,借入一笔隔夜资金,利率是0.9%。结果交易员错输成了0.09%,而另外一方没有注意核对或者没看仔细直接点了成交。”一名大行资金交易员向记者猜测此次“乌龙指”流程。“小概率事件。”他补充道。

值得注意的是,有专业人士从风控流程指出了此事暴露出来的流程上的缺失:“交易有前台成交和后台结算两个环节。就算前台以异常利率成交了,后台应该能看出来。就是不知道有没有实际进行后台结算划款”。

还有交易员从自身经验出发指出,因为回购是最普通的资金业务,对于平常交易量比较多的、交易笔数频繁的、或者已经形成一堆默契度的大型机构,是不会花这么多精力在核对要素上面的。

在一笔债券回购交易中,债券持有人是正回购方,也就是资金融入方。他会把手上相应等级的债权卖掉,融到一笔资金;逆回购就是债券的买方,也就是出钱的主。债券买卖双方会协议某一天,以事先约定的价格再对这笔债券进行正/逆回购。

交易已按市场正常利率修正

有不少关注此事件的银行人士表示,就算按当日隔夜0.9%的正常价格成交,“其实根本也赚不到几个钱”。

“0.09%看起来比0.9%低很多,但其实在实际操作里都一样,没有本质区别。期限那么短,回购都不指望赚钱的,只是比活期利息高一些罢了。一方面我觉得交易员粗心大意了,但也觉得罚得很重;另一方面也为自己敲响警钟,做事再认真点。”前述一名交易员告诉记者。

“相关交易操作失误经双方友好协商,已按市场正常利率修正。我行将深刻吸取本次事件的教训,按全国银行间同业拆借中心要求,已暂停了相关交易员的资格。同时,将进一步加强内控管理,严肃交易纪律,坚决杜绝此类风险事件再次发生。”招行回应记者称。

平安银行官方表示:“按照相关要求,我们已暂停了相关交易员权限,各项工作平稳过渡。同时,我行内部组织对交易流程进行了认真梳理,完善交易风险管控措施,坚决杜绝类似问题再次出现。”