索賠7700萬 國元證券狀告愛建證券和畢馬威

摘要:與此同時,作爲本案原告,國元證券近年來也遭遇了多項債券違約、股票質押回購違約案例,2019年至今共披露了16起涉案金額千萬元以上的未決訴訟事項,2019年訴訟和律師費達798.55萬元,同比增長60%。事實上,目前國元證券涉及的訴訟事項可大致分爲兩類,一類是以股票質押回購爲代表的信用業務違約糾紛,一類是以集合資管計劃踩雷債券爲代表債券違約糾紛。

原標題:索賠7700萬!國元證券狀告愛建證券和畢馬威,事起富貴鳥破產,都是激進擴張惹的禍?

來源:券商中國

活久見,兩家券商竟因債券違約對簿公堂。

因發行人富貴鳥破產,國元證券向承銷商愛建證券、會所畢馬威華振等四家中介機構提起訴訟,索賠近7700萬元。事實上,富貴鳥的破產早已引發連鎖反應,除國元證券外,還有創金合信、天弘基金、東吳證券等多家金融機構,將承銷商愛建證券告上法庭。

與此同時,作爲本案原告,國元證券近年來也遭遇了多項債券違約、股票質押回購違約案例,2019年至今共披露了16起涉案金額千萬元以上的未決訴訟事項,2019年訴訟和律師費達798.55萬元,同比增長60%。

國元證券索賠7700萬元

4月2日,上市公司陸家嘴發佈公告,披露了控股子公司愛建證券(持股51.14%)涉及的一項重大訴訟。

今年3月,愛建證券收到應訴通知書,國元證券以愛建證券爲四個被告人之一,要求四被告向其管理的“國元浦江1號債券分級集合資管計劃”連帶賠償因購買“16富貴01”債券導致的損失7680.67萬元、律師費18萬元及本案訴訟費。

除愛建證券外,其餘三個被告分別是畢馬威華振會計師事務所(特殊普通合夥)、廈門國際銀行泉州分行、廈門銀行漳州分行。其中,愛建證券爲主承銷商和受託管理人、畢馬威華振爲審計機構。

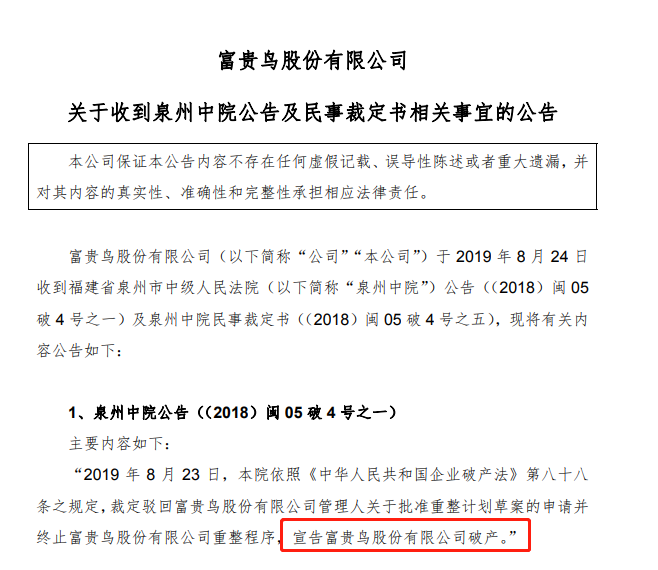

富貴鳥於2016年8月12日發行涉事債券“16富貴01”,發行規模人民幣13億元,票面利率6.50%。2019年8月,富貴鳥被福建省泉州市中級人民法院宣告破產,公司賬面按照可獲得破產財產分配金額確認債權價值,剩餘損失未能收回。

今年2月,國元證券將該債券證券承銷商和專業中介服務機構訴訟至北京市第二中級人民法院,訴請證券承銷商或者專業中介服務機構對公司造成的損失承擔連帶賠償責任。

國元證券2019年年報中提到,該案件已獲法院受理,但受新冠疫情影響,具體開庭時間未定。

9家機構討債愛建證券

事實上,隨着富貴鳥破產事件的發酵,作爲“16富貴01”主承銷商和受託管理人的愛建證券早已遭遇投資者的連環追討。

反應最快的是基金公司。2018年8月30日,陸家嘴發佈公告稱,愛建證券收到了來自上海合晟資管、金元順安基金、海富通基金、中信建投基金、長安基金共5家機構的仲裁申請書。5家申請人就“16富貴01”的違約問題,要求富貴鳥賠償相應損失,並要求愛建證券承擔連帶賠償責任。5家機構的仲裁申請共涉及2.5億元本金、3248萬元利息以及違約金、律師費、仲裁費。

天弘基金、東吳證券緊隨其後,在2018年10月同樣提出仲裁申請,要求富貴鳥和愛建證券賠償合計賠償1.4億元本金、865.12萬元利息以及違約金、律師費、仲裁費。

到了2019年10月11日,愛建證券再次收到仲裁通知書,創金合信基金以愛建證券爲被申請人提出仲裁申請,要求其賠償6000萬元“16富貴01”債券本金、278.88萬元利息、逾期付款帶來的額外損失、律師費15萬元及全部仲裁費用。

加上此次國元證券與愛建證券等四個被告對簿公堂,愛建證券僅因承銷並託管“16富貴01”一隻債券,便換來了至少9家金融機構的仲裁和訴訟,涉案總金額高達5.7億元。

值得注意的是,就在被投資者狀告的同時,愛建證券同時也在作爲投資者,就新光集團的債券違約問題提起訴訟維權。

2018年10月,愛建證券由於債券交易糾紛,以新光集團爲被告向上海金融法院提起訴訟。要求新光集團兌付“15新光01”、“15新光02”和“11新光債”的本金、利息、逾期違約金及因訴訟發生的費用共計2.2億元。

2018 年年底,由於訴訟標的發生變化,愛建證券就“15 新光01”、“15 新光 02”違約事宜提起變更訴訟請求,並另就“11 新光債”違約事宜提起訴訟,相關涉案金額也變更爲3.7億元。

國元證券多起訴訟纏身

花開兩朵,各表一枝。除愛建證券外,本案涉及的另一家國元證券近期同樣訴訟纏身。數據顯示,2019年國元證券的訴訟和律師費高達798.55萬元,相比於2018年的498.26萬元,同比增長60%。

根據年報,國元證券2019年共有13起涉案金額在1000萬元以上的未決訴訟事項,其中包括8起股票質押/雙融業務糾紛案,以及5起債券/票據/債務糾紛案。據統計,上述13起案件中共有5起涉案金額超過1億元,13起案件涉案金額合計約20.75億元。

與此同時,國元證券還披露,2020年公司還有3起涉案金額在1000萬元以上的期後未決訴訟事項,且均與資管計劃投資標的違約有關。除上文提到的“16富貴01”違約案外,國元證券資管計劃還踩雷了貴人鳥和保千里。

國元證券管理的國元12號資管計劃持有“14貴人鳥”債券1.22億元,發行人於2019年12月未能按期兌付本息。2020年1月,國元證券作爲管理人將貴人鳥訴訟至合肥市中級人民法院。

國元證券管理的元贏16號和浦江1號資管計劃合計持有“16千里01”債券本金5000萬元。2019年11月,發行人未能按期兌付本息。2020年1月,國元證券將該債券受託管理人訴訟至南京市棲霞區人民法院,請求判其支付違約損失1500萬元。

前期激進擴張暗藏風險

數據顯示,國元證券2019年下半年共計提信用減值準備金額共計1.05億元,其中包括融出資金減值準備1333.90萬元;股票質押回購業務減值準備8428.93萬元;債權投資減值準備1429.73萬元;收款項壞賬準備338.00萬元;並轉回其他債權投資減值準備1078.17萬元。

而在2019年上半年,國元證券也計提了2.56億元的信用減值準備,涉及融出資金減值準備1375.64萬元;股票質押式回購業務減值準備2.24億元;其他債權投資減值準備1214.50萬元以及應收款項壞賬準備601.81萬元。

可見股票質押回購違約問題確實在2019年給國元證券業績帶來了較大拖累。

事實上,目前國元證券涉及的訴訟事項可大致分爲兩類,一類是以股票質押回購爲代表的信用業務違約糾紛,一類是以集合資管計劃踩雷債券爲代表債券違約糾紛。而國元證券正是自2017年起,開始在集合資管計劃、股票質押業務方面採取了相當大膽的戰略。

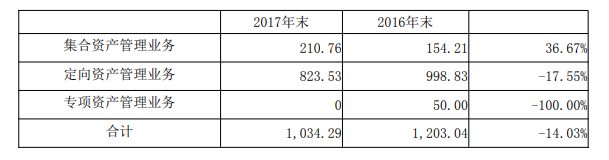

年報數據顯示,國元證券2017年末的集合資管業務規模爲210.76億元,相比於2016年末的154.21億元,同比增長36.67%;同樣是在2017年末,國元證券股票質押餘額爲79.44億元同比大漲60.03%。

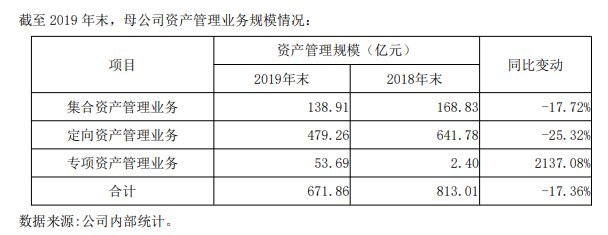

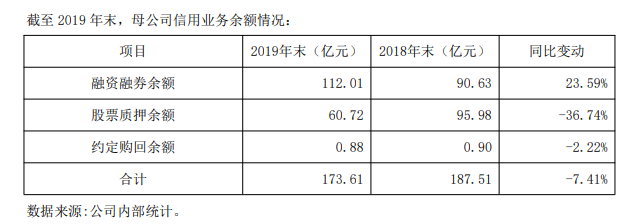

不過或許是看到了激進擴張模式下暗藏的風險,在監管出手引導股票質押風險緩釋、券商資管規模持續壓降的背景下,國元證券也開始逐漸收縮相關業務規模。數據顯示,截至2019年末,國元證券集合資管業務規模已收縮至138.91億元,甚至低於2016年末水平;股票質押餘額也下降至60.72億元,相比於2018年末的95.98億元,同比減少36.74%。