贵州茅台年报双增长背后:9大财务指标出现拐点

连续4年应收账款为零、货币资金大降88%、预收账款连年下降、收入中现金支持开始减少

文/肖九郎

距离贵州茅台一跃重回A股市值第一,成为全球食品行业市值冠军已经过去接近一周,这家具有中国特色的上市公司也迎来了2019年年报披露。这家曾经被冠为“国酒”、现今市值第一、商品价格领先的企业又会交出怎样的一份“成绩单”来呢?实现营业收入85,429,573,467.25元,同比增长16.01%;净利润41,206,471,014.43元,同比增长17.05%,然而表面繁荣之下却略显隐忧。

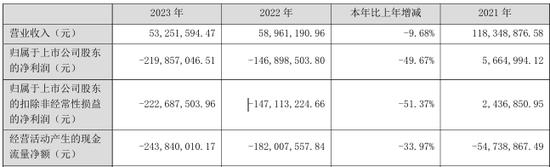

应收账款,这是一个让各大企业喜忧参半的指标,东西卖出去了,但钱暂时没收回来。2016年以前,茅台也曾遇到这样的问题,但从2016年开始,这个指标在茅台年报中清零,这个现象不仅在酒行业,甚至在整个A股市场,甚至全球资本市场可能都是个“现象级”表现。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

应收账款连续4年清零背后,预收账款的间接性影响功不可没。

茅台曾享受到由于其产品的稀缺性带来的丰厚预收账款,2016年来,预收账款占营业收入的比例却连年下降。近5年预收账款占营收的比例从2016年的高点0.45,2019年已经降至0.16,预收账款连年下滑的现象曾受到质疑。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

茅台集团时任董事长李保芳在2019年茅台酒经销商大会上对广大经销商表示:“以茅台当前情况看,不需要以预收账款的多少,来衡量生产经营效果。”

此前,在2018年11月底举行的2018年第三次临时股东大会上,李保芳做过更为深度的解释,他认为,相对于茅台充足的现金流,并不是所有经销商都有充裕现金,为什么非要提前把这个钱交到茅台放着?所以,预收款指标是我们主动作为、改进服务的措施而降下来的,并不是经销商没有购酒的愿望。

或许企业领导的发言不一定能说服广大投资者,但实际的财务指标收现比显示,自2016年该指标冲高至1.57后回落,在2017、2018年企稳回升,但2019年再度降回2017年1.11的水平。也就意味着茅台在实现营业收入同比增长的同时,其背后的现金流量支持程度在下降。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

从表面看,近5年贵州茅台年报披露的经营性现金流显示,该项指标呈震荡上升的趋势。但其占净利润的比例同样在2017、2018年企稳回升后,2019年出现同比下降7.84个百分点。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

数据来源:贵州茅台2015-2019年报,制图:酒界风云

2015-2018年,贵州茅台货币资金占总资产的比例逐年上升,但2019年年报显示货币资金同比大幅减少88.18%,货币资金占总资产的比例也从2018年的70.11%高点降至7.24%。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

除货币资金以外,剔除原材料、在产品以外,茅台的自制半成品、库存商品的账面价值此前4年也是逐年增加,同样从2018年77.09%的高点降至13.81%。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

对此数据异动,贵州茅台在2019年年报中解释道:“将原计入货币资金的“存放同业款项”调整至拆出资金项目列示”,而拆出资金净增加额增加主要是公司控股子公司贵州茅台集团财务有限公司同业拆出资金,至于拆出资金去向暂未披露。

2019年报显示,贵州茅台存放同业款项高达117,181,364,283.89元,同比期初增加141.72亿元,拆出资金金额达2个亿。

净资产对于广大股东而言更能体现实际取回价值,贵州茅台的净资产现金回收率在2016年冲高回落后,2017-2018年呈现稳步回升的态势。说明茅台产生现金的能力越来越强,收回资金所导致的损失逐年减少,但2019年该指标下降1.69个百分点。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

销售费用,一个花钱的指标,为了多卖产品、卖好产品,做广告、做推广都离不开他。

贵州茅台的销售费用率自2017年达到近5年的最高值5.13%后,2018年快速回落,2019年增加至3.84%。说明2019年茅台为取得收入增加的同时,销售费用大支出也同步增长。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

而销售费用占营业成本的比例在2015-2018年呈下降趋势,可见茅台酒的销售已然进入了良性循环,至少短期已经不需要通过大肆做广告、做推广来获客、盘活存量,但2019年该比例再次上升,同比几乎翻番,增至0.44。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

贵州茅台持续多年的高毛利,除2017年综合毛利率略低于90%,在2015-2018年间的毛利率都超过了90%,2019年由于上述销售费用的增加,同比下降0.87个百分点,降至91.37%。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

但2019年净利率达到了48.23%,实现连续4年同比增长。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

对于白酒企业而言,是成在存货,但也可能败在存货。

但从存货周转天数来看,贵州茅台近5年从2015年的2339.00天逐年减少至2019年的1182.1天,这样看这家企业好像存货消化的好慢,但存货不能笼统来算。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

其中作为已包装完毕的库存商品其周转天数在近5年里,除2016年达到最高值148.84天以外,其余年份呈逐年下降趋势,到2019年茅台酒库存商品周转天数仅为71.03天,直接说明酒越来越好卖、越卖越快。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

作为白酒企业的硬核指标自制半成品代表基酒,其周转天数在近5年呈明显的逐年下降趋势,从2015年的高点1778.77天降至2019年的490.21天,为近5年最低点。这也侧面反应茅台的基酒为了跟上供不应求的状态,消耗速度也在加快。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

难怪茅台把技术改造工程交给中国铁建这样的大企业来做,技改工程完成后,茅台酒产能将增至5.6万吨。

但企业并非希望所有的指标都一路上升,负债率还是越低越好。

贵州茅台除2016年负债率达到近5年峰值,近3年呈逐年下降的趋势,2019年负债率仅为22.49%。如果剔除归属茅台负债表里的“小金库”预收账款,该公司的负债率更是低至15.07%。

数据来源:贵州茅台2015-2019年报,制图:酒界风云

数据来源:贵州茅台2015-2019年报,制图:酒界风云

2019年年报贵州茅台在预收账款占比、收现比、货币资金占比、净资产现金回收率等财务指标均出现小幅下滑,由于销售费用率上升也拖累毛利率出现一定程度下降。但从净利率、已包装产品的周转天数以及负债率来看,其资产质量还是得到一定程度的提升。