[价值榜]新力地产突击改善净负债率 未能降低融资成本

摘要:新力地产位于此次“2020新浪财经上市房企价值榜TOP50”榜单的第40位,其中公司在综合规模方面表现仍欠佳,当下千亿规模已成头部房企的门槛。新力地产全年销售面积为451万㎡,销售金额为914.23亿元,同比增长28.6%,这一增速在TOP50名单中较为靠前,这在很大程度上提升了新力地产在这一领域的得分情况,全年销售均价与拿地均价之比为2.87。

新浪财经房产|大眼楼管

自1998年房改后,在提高人均居住面积和提升城镇化率的过程中,房地产开发投资及其拉动的上下游相关产值是我国GDP的重要组成部分。而今,站在16万亿体量的基础上,“稳地价、稳房价、稳预期”成为房地产行业调控常态化的主要目标,在持续的调控及调整中,行业内部分化明显加剧。因此对于投资者来说,深入剖析、对比分析各主要头部房企的经营情况及投资价值显得尤为必要。

目前,在A股、H股两地上市的房地产开发公司多达几百家,新浪财经从中甄选出100家主流房地产开发商,并站在投资者的角度,对各公司的综合竞争力及企业内在价值进行全面的归纳和分析。其中的各项维度包括:企业规模、成长潜力、运营绩效、盈利能力、财务及风险控制等,并最终形成“2020新浪财经上市房企价值榜TOP50”。

新力地产专注于住宅及商业物业的开发。经营近十年后,公司已位居江西省住宅物业开发商领先地位,且凭藉公司在江西省的成功及经验,公司已将物业开发业务拓展至长江三角洲地区、粤港澳大湾区、华中华西核心城市及中国其他高增长潜力地区。新力地产位于此次“2020新浪财经上市房企价值榜TOP50”榜单的第40位,其中公司在综合规模方面表现仍欠佳,当下千亿规模已成头部房企的门槛;一贯以黑马闻名的新力在运营周转方面表现相对较好,位列8位;而盈利能力方面在TOP50中表现中下游,位列35位;且新力地产的财务表现较为一般,较高的融资成本与较低的分红率拉低公司整体的财务稳健性。

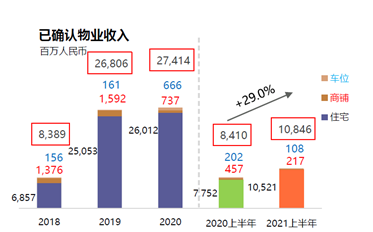

综合规模:集中结转 营收大幅增长

据克而瑞及公司公告数据,新力地产在2019年的拿地金额、销售金额、土储货值分别为338.45、914.23、3596亿元,在TOP50房企中分别位列第32、33、37位,头部效应不算明显。尽管属于行业新势力,但上升势头较好,新力地产销售额从2017年的行业第42位,逐渐提升至2019年的第36位。

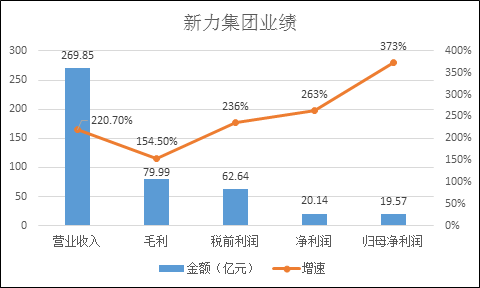

新力地产拿地节奏把握的较好,全年拿地面积与销售面积接近,整体的土地储备池子大致保持稳定,加上公司近些年快周转的运营模式,因此公司的土地储备面积并不算特别充裕。由于房地产从预售到结算确认收入通常有2年左右的时间差,因此,多数房企2019年的业绩收入反应的是前两年的销售情况,新力地产营收为269.92亿元,同比增速达到220.71%,在此前几年行业大牛市的背景下,这一增速表现不足为奇。

截止2019年末,公司的总资产和净资产分别达962.24亿元、148.96亿元,净资产规模在所有TOP50房企中仅位列第47位。

运营周转:周转率快速提升

新力地产2019年拿地金额为338.45亿元,拿地面积为480万㎡,同比大幅增长,相较于销售面积而言,拿地面积与销售面积接近,整体的土地储备池子大致保持稳定。拿地均价约为7051元/平米。新力地产全年销售面积为451万㎡,销售金额为914.23亿元,同比增长28.6%,这一增速在TOP50名单中较为靠前,这在很大程度上提升了新力地产在这一领域的得分情况,全年销售均价与拿地均价之比为2.87。总体看,全年的拿地面与销售面积相近,整体土地储备变化较小。

结算储备倍数是评估一家房企未来业绩保障实力的系数,主要包括土储货值及已售未结算的存货。新力地产收入储备倍数为13.2(参照的是2019年收入),基本与主流房企数据均值相仿。新力地产的存货周转率表现波动较大,由于2019年结算增速较大,存货周转率由2018年的0.14快速提升至0.38。

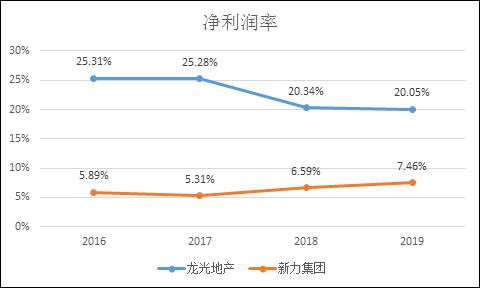

盈利能力:靓丽业绩背后的低利润率

值得注意的是,新力集团2019年净利润率仅为7.5%,尽管较此前几年有所提升,但仍处在较低水平,这主要是由于公司的费用支出比例一直处在较高的水平。统计新力及规模相当的龙光地产过去4年的数据看,龙光地产的净利润率一直处在20%以上,而新力在8%以下,两者的毛利率相差并不算很大,各项盈利指标处在TOP50房企的中下游。

具体来看,新力地产在财务费用率、管理费用率以及销售费用率方面均明显高出龙光一大截,这严重影响了新力的项目盈利能力以及净资产回报率。尽管2019年新力的费用率有了明显下降,但是毛利率却出现了大幅滑坡,这其中或许有财务费用大比例资本化后体现在毛利率中的“滞后”效应。

新力毕竟是黑马,有其在规模端狂奔的一面,自然也有经营粗放的一面,这也是张园林请来陈凯的主要原因。在业绩发布会上,张园林对于陈凯的夸赞也体现出其对于陈凯之于新力下一段经营的重要性。与此同时,新力地产上市首年的股利支付率仅为23.71%,低于TOP50的额平均水平。

财务:突击改善净负债率却未能降低融资成本

新力地产2019年平均融资成本较2018年变化不大,达到9.2%的高水平,大幅高于TOP50房企平均融资成本均值6.35%,近年来新力地产一直有着资产负债率、融资成本双高的形象。2018年数据显示,新力地产平均融资成本也约为9.3%。

目前新力地产账面资金(货币资金+受限制使用资金)共有165.98亿元,短期债务为130亿元,长期债务为166亿元。短期偿债压力指数是评估一家房企一年内的债务压力情况,新力地产短期偿债压力指数(短期债务/账面资金)为0.78,与TOP50房企数据均值0.78一样。

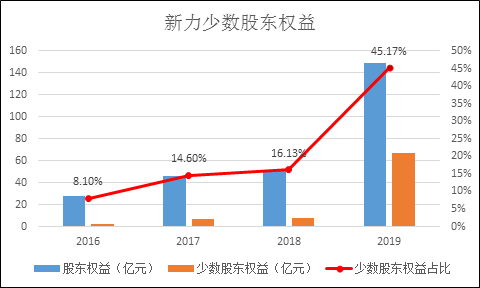

截止2019年底,新力的净负债率67%,较2018年的237.9%大幅下降,这主要是由于公司在净资产翻2倍的情况下,一方面未大幅增加有息负债,另一方面则是加大了账面资金的储备。不过有两处细节值得注意,其一,期末新力手握的166亿元资金中受限制资金达到57.49亿元,可供动用的资金不足覆盖短期债务。其二,净负债率突然大幅下滑的背后是少数股权的激增,2019年底公司少数股权占总权益比例达到45.71%。

与2018年相比,新力的销售权益比都在50%以下的极低水平,但都在表外以合营及联营的形式在财报中体现。但在2019年新力改变了策略,通过并表增厚总体净资产规模达到降低杠杆率的情况,但实质上,这只是财报调节的手段,公司整体的财务状况并不像67%的净负债率反映的。而公司2019年加权平均融资成本为9.2%,相较于2018年的9.3%,几无变化,这是最终反映公司财务状况的指标。

附:2020新浪财经上市房企价值榜TOP50