公募基金配置醫藥行業持倉比例達到23% 創下歷史新高

原標題:這類行業基金又火了!規模激增,所投行業持倉佔比創新高

來源:中國基金報 記者 李樹超

隨着上半年醫藥板塊的不斷上漲和基金加倉配置,醫藥行業在公募基金中的總市值和股票投資市值佔比也不斷抬升。基金二季報數據顯示,公募基金配置醫藥行業持倉比例達到23%,創下歷史新高,上半年業績“霸榜”的醫藥主題基金也大幅吸金,產品規模出現激增。

醫藥行業配置比例23% 創歷史新高

國盛證券研報數據顯示,2020年二季報公募基金倉位變動中,一級行業中醫藥生物、電子、休閒服務等是加倉比例較大的行業,醫藥、電子倉位均創下歷史新高,其中醫藥持倉比例達到23%,是歷史上除銀行(2009年銀行倉位達到30%以上)之外單個行業佔比最高值。

北京某大型公募績優基金經理也測算,截至今年2季度末,在申萬一級行業中,公募基金配置醫藥生物板塊的比例已經超過20%,達到了歷史最高水平。

而從歷史數據看,自2013年以來,公募投資醫藥生物板塊市值在股票投資市值佔比中多數位居9%-16%的區間,今年則是超配醫藥股的大年。

針對公募基金整體超配醫藥股的現象,多位業內人士認爲,疫情影響下,醫藥板塊的防禦屬性、行業景氣度和業績確定性提升,是公募“抱團”持有醫藥股的重要原因。

創金合信醫療保健行業基金經理皮勁松表示,公募超配醫藥的原因主要還是疫情下各行業都受到較大影響,醫藥行業的業績,尤其是疫苗、醫藥外包、醫療器械等細分板塊的業績比較優勢突出。

中信建投基金經理謝瑋也表示,今年年初以來,新冠肺炎疫情較爲顯著地衝擊了經濟增長。作爲貫穿週期的醫藥板塊,業績確定性相對較高,部分頭部公司依舊保持了較快的業績增速,這也是機構資金超配醫藥股的邏輯基礎。

金鷹基金權益投資部基金經理韓廣哲認爲,公募基金積極配置醫藥板塊主要是兩個維度的考慮,一是疫情催化下的部分細分行業景氣度提升,二是績優公司中長期業績成長具有確定性。

寶盈醫療健康滬港深基金經理郝淼也認爲,全球新冠疫情蔓延加劇宏觀經濟下行風險,而醫藥板塊作爲剛性需求板塊,具備很強的防禦屬性,市場對醫藥行業有穩健成長的預期,所以成爲公募超配的重要方向。另一方面,疫情的發展確實對醫藥行業部分細分領域存在拉動作用,提升相關產品的需求,也帶來主題性的投資機會。

機構資金“抱團”持倉醫藥股,雖然帶來了明顯的賺錢效應,但醫藥股的估值也升至歷史高位。

針對醫藥股的高估值現象,謝瑋認爲,醫藥板塊的高景氣度本質上是由人口結構所決定的,隨着中國步入老齡化社會,就醫用藥需求將剛性化長期化,這也就意味着醫藥板塊預計在相當長的時期內將保持較爲穩健增長,部分細分行業龍頭公司則可能迎來業績高速增長期,而高估值也是從另一個角度反映了這種高增長預期。

韓廣哲和皮勁松也認爲,從基本面來看,創新藥、醫療器械等重點板塊的景氣度仍然較高;另外,業務符合產業趨勢、經營能力突出的醫藥公司是稀缺標的,未來較快的盈利增長可以消化高估值。

郝淼也認爲,雖然當前醫藥板塊整體估值和機構持倉都處在高位,但在全球疫情仍在不斷惡化的背景下,盈利穩定的醫藥股仍然是稀缺資源,當前階段持續看好。

不過,皮勁松提到,“從較長期看,新冠疫苗上市時間也是一個影響因素,如果疫苗上市,配置醫藥的部分資金有可能會分流到其他行業,板塊熱度有可能會下降。”

績優基金規模激增

最牛規模暴增約30倍

在醫藥板塊行情帶動下,今年醫藥類基金賺錢效應引領排行榜。與往年績優基金遭遇較大贖回、面臨“業績較好的基金長不大”的難題不同,今年業績領先的醫藥基金整體獲得資金大舉買入。

Wind數據顯示,截至今年2季報,今年上半年漲幅超20%以上的1248只主動權益基金(基金份額合併計算)上半年規模平均增長44.41%;收益率超50%的100只基金規模猛增1.5倍;上半年收益率超過60%、70%的基金平均規模增幅也分別達到2.32倍、3.97倍。市值增長疊加投資者申購,賺錢較多的基金也展現了更好的吸金效應。

其中,創金合信醫療保健行業收益率83.17%,位居上半年業績冠軍,規模激增29.6倍,從0.63億元增至19.27億元;融通健康產業、寶盈醫療健康滬港深等上半年業績增長超70%的基金,規模增長都超過10倍。

多位業內人士表示,業績與規模在短期因果關聯不大,但從中長期看,長期業績優秀和投資邏輯可驗證的基金經理的產品,會得到市場的追捧,基金規模也會出現持續增長。

創金合信基金皮勁松表示,今年醫藥基金淨買入較多,主要還是醫藥基金漲幅大,賺錢效應明顯。從部分醫藥公司中報預告看,二季度業務基本都在恢復,行業整體抗壓能力強。中長期看,在各種政策引導下醫藥行業會更加集中,醫藥投資機會依然很多,他對醫藥基金的發展前景持樂觀態度。

在中信建投基金謝瑋看來,業績和規模可能短期內沒有必然聯繫,但隨着時間的不斷驗證,產品規模終究會由基金經理的長期業績來驅動。“家有梧桐樹,何愁金鳳凰”,從這個角度上來說,保持頭部基金經理優異業績的長期性和可驗證性是基金規模持續增長的關鍵。

金鷹基金韓廣哲認爲,公募基金公司在醫藥研究與投資過程中,具有一定的專業優勢,績優醫藥基金受到包括保險機構在內的各類型投資者的關注,規模就會有所增加。而從行業市值看,按照中信證券行業分類,A股醫藥行業公司總市值約超7萬億元、流通市值超過5萬億元,分列30個一級行業的第3位、第2位,其中流通市值僅少於銀行行業。因此,我們認爲醫藥行業是能夠吸引並足夠容納看好醫藥的各類型資金。

韓廣哲說,“近年來醫藥細分行業都出現了一批持續成長的優秀公司,相信醫藥基金能夠選出優秀的上市公司,中長期能夠給投資者帶來很好的收益。”

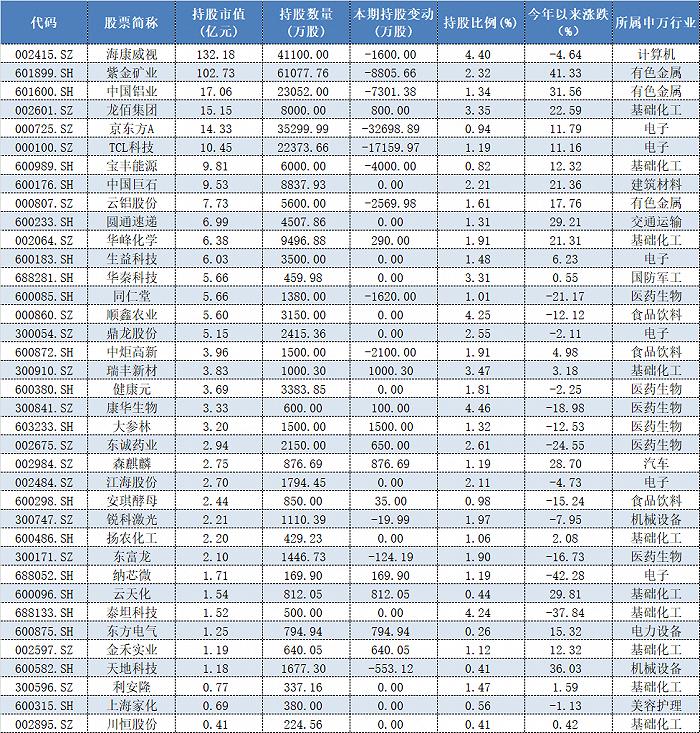

表1:上半年績優醫藥基金規模增長情況

(數據來源:wind 截止日:今年二季報)