回港潮2.0,但香港不是終點

歡迎關注“創事記”的微信訂閱號:sinachuangshiji

文/李可樂

來源:略大參考(ID:hyzibenlun)

從通過香港走向世界,到回港上市以更靠近本土資本,潮水的方向已經發生了變化。

香港又一次吹響了集結號,百度、攜程、嗶哩嗶哩率先響應。歡聚集團、騰訊音樂、汽車之家、唯品會紛紛跟進。

規避中美摩擦和地緣政治帶來的風險、多元化融資渠道,這些都可以成爲上述公司奔赴香港的原因。但短期來看,估值提升或許纔是在港二次上市所帶來最直觀的好處。

截止1月15日,阿里巴巴、京東、網易的港股股價分別累計上漲了37.5%、53.5%和34.7%。這樣的漲幅無法讓任何一家上市公司拒絕香港。盛宴遠未結束。根據中金研報,年初至1月19日,已有超過1500億元人民幣的內地資金持續通過滬港通流入港股。

“本土投資人更瞭解本土企業,更能給出合理估值”。如果這是估值提升的原因,那麼香港就只是一箇中轉站,A股纔是在海外上市的中國企業的最終目標。

從通過香港走向世界,到回港上市以更靠近本土資本,潮水的方向已經發生了變化。

1

2020年5月,李彥宏在談論美國對中概股的監管問題時就表示:“我們確實很關注美國從政府層面在不斷收緊對中概股公司的這種管制,我們內部也在不斷研討有哪些可以做的事情,這些事情當然包括比如在香港等地的二次上市”。

雖然在去年沒能搭上回港末班車,但百度在2021年可謂起了個大早。

1月7日,媒體報道,百度已經“預訂了回港的機票”,中信里昂證券和高盛被確定爲在港上市的承銷商。搜索巨頭或將出售大約5%至9%的股本,按照目前849億美元的市值估算,融資規模大概在42億美元-77億美元。

百度其實不差錢。截止2020年9月底,他們持有的現金、限制性現金及短期投資合計1460億人民幣,約215億美元,足夠全款買下整個攜程(目前市值196億美元左右)。

除了李彥宏談到的風險問題,提升估值或許是百度堅持回港的另一動力。阿里巴巴、京東、網易等第一批在香港二次上市的互聯網公司,市值均在過去一年創下新高。但百度股價則長期在低位徘徊,3月更是一度觸達82.0美元的近10年最低點。

不過,驚喜總是來得很突然。百度股價在去年年底突然變臉,12月單月飆升55.58%,並一路攀升至現在的249美元。大概連華爾街也覺得百度委屈了,賬面現金(及短期投資)都有200多億美元,(11月)市值卻還不到500億美元。要知道拼多多的市值是持有現金的30倍以上,阿里也有10倍。

黃崢之前在回應拼多多虧損的時候,曾表示“有時財報數字不錯,但實際是公司沒有抓住機會投資;財報不好看時,也可能是因爲公司發現了值得投入的領域並進行了投資。機會出現了,公司就應該繼續加大投入,而不是將錢都存着”。

百度的問題可能正在於此,由於一直沒找到未來發展方向,錢沒地方花,只好默默地趟在銀行賬戶裏。不過,這一局面終於有所變動。他們在近期宣佈將和吉利合作,組建智能汽車公司。智能汽車一直是資本市場的寵兒,百度的這一決定推動股價在1月進一步上漲。

2

百度是攜程的最大股東,或許是受到大股東的影響,攜程也被爆出計劃於今年上半年完成在港二次上市。他們的集資規模最少爲10億美元,承銷商包括中金、高盛和摩根大通。

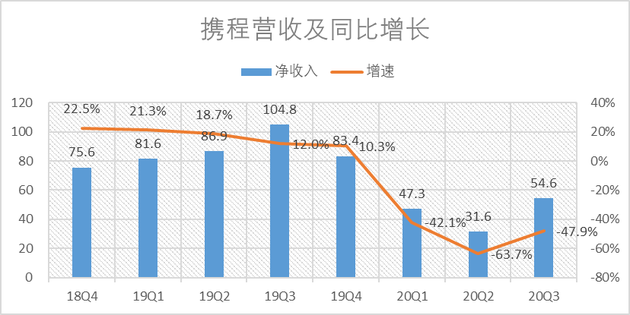

疫情令這家20多年的老店承受巨大壓力。財報顯示,攜程的營收在2020年前3個季度的跌幅分別爲42.1%、63.7%和47.9%,4季度預計將繼續下跌37%-42%。董事局主席梁建章也曾坦言,2020年會是攜程成立以來虧得最多的一年。

來源:攜程歷年財報

原本的國際化路線因爲疫情而被迫按下了暫停鍵,隨之而來的是“深耕國內,心懷全球”的新戰略。

“攜程明年會從內容、產品、供應鏈和質量四個方向深耕國內旅遊市場,並以深耕國內爲基礎,實現全球戰略的佈局。”梁建章在去年10月的2020全球合作伙伴大會上宣佈。

其實去年7月,就有消息傳出攜程正考慮從納斯達克退市。當時有分析認爲,攜程或希望通過退市減少一點盈利的壓力,更從容地佈局。

對於渴望國際化的公司而言,“在美上市”的身份絕對是一個加分項。所以,如果攜程真的從美股退市,對他們國際品牌的建設一定會有負面影響。當然,現在國際業務幾近停滯,這個身份也就沒那麼重要了。

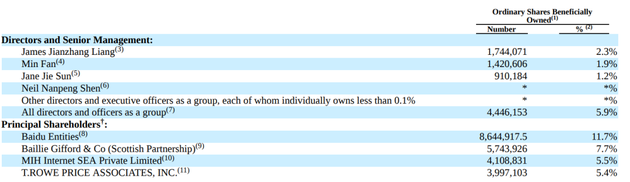

攜程的潛在問題是股權結果太過複雜。截止到去年2月底,第一大股東百度持股比例11.7%,較此前的19%進一步下降。BaillieGifford&Co持股7.7%,位列第二大股東。管理層方面,創始人、董事長梁建章的持股2.3%,聯合創始人範敏持有1.9%,CEO孫潔持股1.2%。

來源:攜程2019年年報

過於分散的股東結構會加大協調難度,消耗更長的時間。無論是對於私有化還是二級市場上市,這都是一個弊端。

最有希望成爲“中國Youtube”的B站也被傳出已經以保密形式入表,向港交所申請在香港第二上市,初步計劃3月招股。募資金額在25億美元-30億美元之間。

“破圈”是B站2020年的關鍵詞。上半年,一部《後浪》在網上引起廣泛討論。隨後的《說創新世代》、《2021跨年晚會》也都獲得廣泛關注。一系列大動作進一步拓展了B站品牌在大衆層面的影響力。移動端月活用戶也在9月底達到1.83億,同比增長61%,提前實現了年初制定的1.8億目標。

在互聯網行業,用戶增長的代價往往是虧損加劇。“小破站”也不例外。2020年3季度,嗶哩嗶哩虧損10.8億元,創歷史新高。前9個月的營銷費用佔總營收的比例達到30.3%,遠高於2018年的14.2%和2019年的17.7%。

從小衆文化,向綜合類大平臺轉型,必然意味着更激烈的競爭。同時,長短視頻平臺的邊界正在變得越來越模糊,這代表着B站未來的對手將不僅僅是優愛騰,還會包括快手、西瓜等。從這個角度來看,B站確實需要補充彈藥。

3

除了上述3家公司,歡聚集團、騰訊音樂、汽車之家、唯品會也都在近期傳出即將在香港二次上市的消息。中概股正掀起第二波赴港上市的熱潮。

從大的背景來看,這波“返港潮”和之前一樣,中美摩擦加劇,大量在美上市的中國公司需要更多元的融資渠道,以分散風險。

但爲什麼那麼多公司都集中在當下這個時間點被爆出赴港二次上市的消息?

「略大參考」認爲,首先,近期美股再創新高,不少中概股股價也達到歷史最佳水平,爲二次上市創作了更有利的環境。

由於在香港二次上市的程序簡單,不需要重新定價,公司在美國上市的價格和估值,就可以作爲在港股價格的依據。這意味着當美股處於高位時,股份在香港也能賣一個更高的價格,自然加大了有條件的公司,去香港二次上市的動力。

B站是一個很好的例子。他們在去年10月首次被傳出考慮在港二次上市,當時計劃的融資規模爲8億-15億美元,但現在已經變成了25億-30億美元。這背後是其股價從十月底的44.67美元飆升174.5%,達到122.63美元(1月15日收盤價)。

此外,部分公司即將在2021年符合在港二次上市的條件,也導致了許多工作在歲末年初時展開。

根據港交所的規定,二次上市的合資格發行人必須已在合資格交易所上市並且於至少兩個完整會計年度期間保持良好合規記錄。

納斯達克、紐交所當然稱得上“合資格交易所”,但B站和騰訊音樂分別在2018年3月和12月上市,它們必須等到2020年結束,才符合上市“至少兩個完整會計年度”的要求。

2018年後赴美上市的中國互聯網公司還包括拼多多、蔚來、愛奇藝、虎牙、貝殼等。如果這些公司也在未來登入港股,再加上快手、抖音、滴滴等,或許有一天,我們會看到中國主流互聯網企業齊聚香港,同場競技的局面。

由於歷史原因,香港一直是中國企業通向世界的港口和中轉站。

如同我們在《網易京東香港淘金:中環擁抱北佬》中所談到,香港資本市場曾經是內地企業獲取資金的重要渠道,從1993年H股誕生開始,一家家內地企業奔赴香港上市,募集來自全球的資金。

不同於以往“中國內地-香港-世界”的路徑,今天我們看到的是一種“反向遷移”。大量已經在納斯達克、紐交所上市的中國公司開始迴歸。除了把香港作爲美國資本市場的補充外,新浪、攜程等公司甚至被傳出有私有化的計劃。

本土投資人更瞭解本土企業,也願意給予更合理的估值。這些都是中概股企業此前在海外難以獲得的優待。以前受制於A股政策,許多企業只能選擇赴境外上市,而香港更像是一箇中轉站。

統計顯示,過去兩年,香港新上市公司337家,其中191家由中資券商參與保薦,佔比在一半以上。

今天,隨着科創板成立、註冊制試點,中國資本市場對那些“流浪”海外的遊子越來越有吸引力。

小米曾嘗試發行CDR、螞蟻距離科創板僅一步之遙,京東數科已向科創板遞交招股書。雖然互聯網巨頭和A股一直差那麼一點點,但歷史的潮流已經發生了變化。中國企業與中國資本市場的關係必將越來越緊密。

早在B站赴美上市時,CEO陳睿就表示,B站90%用戶都在中國大陸,選擇海外上市是退而求其次。如果相關規則許可,相信國內互聯網公司都會選擇在國內上市。馬化騰和李彥宏也曾表達過類似觀點。

對於那些赴港二次上市的中國企業而言,香港是中點,而非終點。A股纔是他們更遙遠的目標。