政策面力推中長期資金入市: 一季度末險資持倉市值超1.4萬億元

原標題:政策面力推中長期資金入市: 一季度末險資持倉市值超1.4萬億元

本報記者 劉 琪

近年來,引導中長期資金入市被政策面反覆提及,監管層更是持續爲以保險資金爲代表的中長期資金入市創造條件。特別是去年以來,監管部門實施了包括提高保險資金權益投資佔總資產比例上限、擴大保險資金權益投資範圍等多項改革舉措。

銀保監會公佈的保險業經營情況表顯示,截至今年3月末,保險資金用於股票和證券投資基金的運用餘額爲28689億元,而在2020年3月末,該數值爲24897億元。據此計算,今年同比增長15.23%。

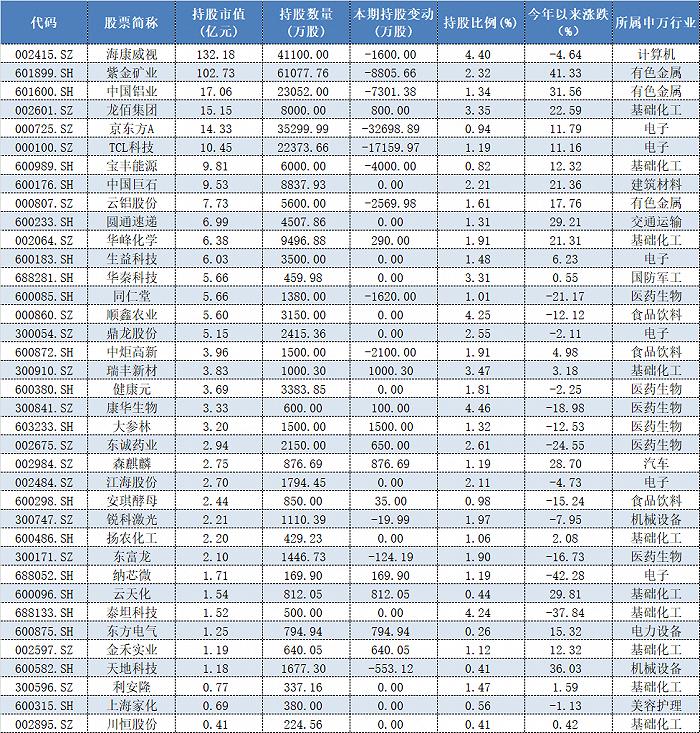

此外,隨着上市公司一季報披露完畢,保險公司一季度持倉變動及持倉市值等情況也完整浮出水面。據《證券日報》記者通過東方財富Choice數據統計,保險公司今年一季度重倉的流通個股共429只,總計持股數量爲9023882.24萬股,較上期的8964709.08萬股增長59173.16萬股。截至一季度末,保險公司持倉市值爲143197922.97萬元(約1.43萬億元)。

從持倉個股來看,截至一季度末,保險公司持股數量最多的十隻個股是:中國人壽、平安銀行、工商銀行、中國聯通、民生銀行、浦發銀行、興業銀行、華夏銀行、郵儲銀行、農業銀行,合計持股數量達5169267.47萬股,佔前述總持股數量的57.28%;其對應的持倉市值達95446106.84萬元,佔前述總持倉市值的66.65%。從以上數據不難看出,金融股依然是保險資金的“鎮倉之寶”。

“保險資金往往具有特定的持股偏好,對於股票的流動性、規模大小都有較高的要求,因此,保險資金在A股市場上的配置更偏向於銀行、券商等業績穩定且體量較大的上市公司。”川財證券首席經濟學家、研究所所長陳靂對《證券日報》記者表示。

展望未來,今後一段時間監管層推動中長期資金入市的步伐不會停止。證監會主席易會滿撰寫的《提高直接融資比重》一文中提出,大力推動長期資金入市,充沛直接融資源頭活水。

證監會在今年2月5日舉行的新聞發佈會上表示,下一步將聚焦“提高直接融資比重”重要任務,以更大力度推進投資端改革。其中包括“繼續優化中長期資金入市環境”“繼續推動社保、保險、銀行理財等資金入市,促進提升權益投資比例”……

“目前保險資金股權投資比例還不到20%,與上限相比還有較大空間。鼓勵保險資金有序進行股權投資,包括上市前後的股權投資,發揮保險投資長期、穩定和價值投資者作用。”銀保監會副主席肖遠企近期在銀保監會一季度行業發展情況新聞發佈會上表示,銀保監會也會根據社會各方需求對相關政策作動態的評估和調整。

東方金誠金融業務部助理總經理李茜在接受《證券日報》記者採訪時認爲,從政策方向上看,繼續引導保險資金入市,加大保險資金對實體經濟的支持力度、提升直接融資的佔比是大勢所趨,未來保險資金入市的規模有望進一步增大。一方面,保險資金可以提高市場的穩定性。保險資金投資期長、換手率低,交易策略相對穩健,大規模保險資金的沉澱對平復資本市場的短期波動有積極作用;另一方面,保險資金穩定持續流入,可以爲資本市場提供充足的流動性支持。此外,保險資金入市有助於優化我國投資者結構,踐行理性投資和價值投資理念,營造良好的投資氛圍。