美國CPI刷新十餘年高點 全球性通脹已至?

美國CPI刷新十餘年高點 全球性通脹已至?

作者: 周艾琳

在大宗商品漲價潮的持續助推下,全球性通脹已然撲面而來。

中國4月CPI與PPI同比漲幅雙雙走高,其中PPI同比上漲6.8%,飆升至3年半高位。雖然CPI略遜於預期,但若剔除豬價,從非食品價格漲幅來看,漲價在明顯傳導。

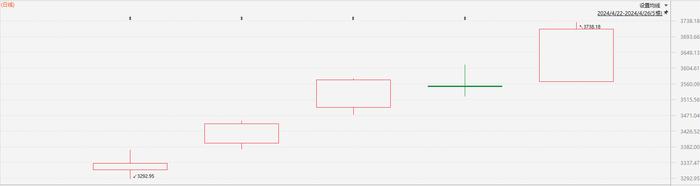

5月12日晚間公佈的美國通脹也大超預期,4月CPI同比上漲4.2%(預期3.6%),刷新2008年9月以來高點,其中核心CPI同比上漲3%(預期2.3%)。數據公佈後,美國貨幣市場認爲美聯儲2022年12月加息25個基點的概率從88%升至100%。週四美國還將公佈4月PPI數據,市場預期同比上漲5.9%。

11日,中國央行在一季度貨幣政策執行報告中稱,輸入性通脹風險總體可控,並重提“珍惜正常的貨幣政策空間”。12日國務院常務會議要求,要跟蹤分析國內外形勢和市場變化,有效應對大宗商品價格過快上漲及其連帶影響。

12日晚間,美聯儲副主席克拉裏達表示,經濟仍遠未達到美聯儲的目標,需要花一些時間來取得實質性的進一步進展。但他對高於預期的通脹數據感到驚訝,並表示如果價格壓力不是暫時的,美聯儲就會採取行動。

中國漲價在傳導

最新發布的中國通脹數據引發市場關注。不僅PPI漲幅超出預期,非食品CPI也明顯攀升。

4月CPI同比上漲0.9%(前值0.4%),略低於市場預期的1%,但爲2020年9月以來的最高點。4月PPI同比上漲6.8%,超出市場預期。

CPI之所以保持較低水平,部分原因是豬肉價格同比下降21.4%。“剔除豬肉後,4月CPI同比漲幅將從3月的0.9%升至1.4%。4月非食品價格同比漲幅也從3月的0.7%升至1.3%。”野村中國首席經濟學家陸挺對記者表示。

事實上,如果拆解食品和非食品分項,從2016年開始,食品(主要是豬週期)就逐漸與經濟週期錯配,豬肉價格成了CPI中的“逆週期調節因子”。

而從非食品價格漲幅來看,最近兩個月漲價在明顯傳導,環比增幅處於5年季節性增幅的最高值水平,同比也已修復至2019年末疫情前的水平。未來因低基數的關係還將繼續上行,三季度或升至2018年2%以上的高水平。有觀點認爲,按當前情況看,四季度更是有可能突破政府工作報告設定的3%的預期目標。

陸挺對記者表示,預計5月整體CPI將跳漲至同比上漲1.8%左右。此後,PPI上漲的傳遞效應將更加顯著,預計三季度CPI同比上漲約2.3%,四季度上漲2.8%。

摩根大通的預測相對溫和。摩根大通中國高級經濟學家吳向紅對記者表示:“消費者支出和服務需求的進一步改善,可能導致核心CPI溫和復甦。預計整體CPI漲幅在二三季度平均在1.4%~1.5%,到四季度將升至2%以上。我們對2021年全年CPI的預測爲1.4%。”

儘管豬肉價格保住了CPI相對溫和的前景,但PPI則是另一番景象。摩根士丹利中國首席經濟學家邢自強對記者稱,除了基數效應導致4月與石油相關的PPI同比上升54.8%(3月爲18.8%)外,非石油的大宗商品漲價帶來PPI的連續增長仍是主要驅動力,尤其是煤炭和鋼鐵,這緣於全球經濟刺激,以及中國持續的脫碳減產行動。由於全球需求復甦和廣泛的供應瓶頸,大宗商品和原材料價格持續上漲,各大機構的共識是PPI仍將大幅上漲。

野村已將全年PPI和CPI預測分別從4.2%和1.7%上調至6.7%和1.8%。“大宗商品價格在5月初強勁上漲,前10天南華商品價格指數環比上漲9%,這表明5月PPI環比漲幅可能高於1%。5月PPI同比漲幅可能飆升至8.5%,6月至10月期間將保持在8%~9%,2021年底將回落至7%以下。”陸挺預計。

邢自強也對記者稱,預計PPI同比將在5~6月達到8%的峯值,然後在下半年逐漸下降,均值可能在4%。

美國通脹將繼續走升

另一看點無疑是美國的通脹數據。在數萬億美元財政刺激和每月1200億美元QE計劃的加持下,外界擔憂美國通脹將繼續走升。

雖然4月非農就業數據大爆冷,預計增長100萬人,最後卻只有26.6萬人,但有其特殊原因,豐厚的疫情失業金讓一些美國人更願意在家等發錢。這也無礙機構對通脹走升的預判。中國4月出口同比暴增37%,超出預期,從側面反映在美國“大撒幣”的情況下,需求其實非常強勁。4月最關鍵的時薪增速也頗爲亮眼,環比增長0.7%,同比0.3%,高於預期。

“成本壓力將持續存在。4月核心CPI環比攀升了0.9%。”渣打全球G10貨幣研究及北美宏觀策略主管Steve Englander對記者表示。

5月,就業人數可能重新飆升。媒體稱美國總統拜登本週將提醒各州,任何正在領取失業補貼的美國人,如果被提供與其背景匹配的工作,必須接受,否則就有失去失業補貼的風險。他還指示勞工部與各州合作,恢復領取失業補貼人員必須證明他們正在積極尋找工作這一要求。如果嚴格執行,5月非農或可破百萬。

在美國,從木材到房價都處於飛漲的狀態。這一情況並非沒有出現過。在2010~2011年全球經濟增長的背景下,大宗商品和航運價格大幅飆升,半導體也出現短缺。儘管總體通脹確實急劇上升,但核心通脹的上升並不突出。不過,這次可能會不一樣。

牛津經濟研究院全球宏觀研究主管Ben May對第一財經表示:“在我們的基線情景假設下,發達經濟體的核心通脹在2021年底回升至1.8%的峯值,這種谷底到峯值的抬升幅度顯然比10年前更大。更值得關注的是,這種上行壓力是否足以大到導致通脹失控,並引發一輪持續的價格上漲。”

她認爲,持續高通脹的風險因經濟體而異,歐元區風險有限,但美國的風險尤其高。除了供給瓶頸,在寬鬆財政政策的背景下,各經濟體重新開放,需求因素可能加劇這些成本壓力。

再提“珍惜正常的貨幣政策空間”

在這一全球大背景下,投資者都在擔憂央行可能收緊銀根。

5月11日中國央行發佈的一季度貨幣政策執行報告稱,全球大宗商品價格上漲可能階段性推升我國PPI,但輸入性通脹的風險總體可控,並強調“珍惜正常的貨幣政策空間”。2019年9月,中國央行行長易綱首次提出“珍惜正常的貨幣政策空間”。

近幾個月來,中國貨幣供給特點是,信用逐步趨緊,但資金面相對寬鬆。社會融資規模存量同比增速在去年10月見頂達到13.7%後逐月回落,到今年3月已降至12.3%,未來會降至10%~12%的正常水平;廣義貨幣M2同比增速也從去年11月的10.7%下降到了今年3月的9.4%,基本接近正常水平。最新發布的4月M2同比增速更是降至8.1%,創2019年8月以來新低。

然而流動性水平卻正相反。DR007(銀存間質押7日)利率自今年1月以來一路回落到去年疫情期間3、4月的位置,存單利率和隔夜拆借利率也處於低位,交易員認爲這似乎和當前的通脹情況略有出入。下一步,市場擔心的是資金面。“5月利率債供給增加,將使國債收益率面臨上行風險。”瑞銀證券A股策略分析師孟磊對記者稱。

隨着5月政府發債節奏的加快,將逐步釋放對流動性的需求,機構預計流動性佔用約達到1.3萬億~1.5萬億元(比4月增加一倍)。因而5月後流動性逐步迴歸中性偏緊(DR007在2.2%以上)可能是大概率事件,偏緊幅度由央行投放MLF(中期借貸便利)超額對沖的幅度而定。考慮到當前上漲較快的工業品價格和漲價的傳導,央行或將適當釋放偏緊信號。

“我預計央行將收緊貨幣政策,但不是出於對通脹的擔憂。預計CPI將繼續上升,但在今年餘下的時間裏,可能會低於3%的目標。央行主要的擔心可能是資產泡沫風險,尤其是在房地產市場。許多城市的房價一直在悄然上漲。”保銀資本管理公司首席經濟學家張智威對記者稱。

陸挺則認爲,目前CPI仍偏低,央行也不太可能收緊政策以控制PPI攀升。“更關鍵的問題是,在既定信貸增速下,原材料價格的快速上漲將削弱實際需求。此外有證據表明,下遊行業的實際需求已經下降,這可能影響中國經濟的復甦增長。因此,在我們看來,央行更有可能對其信貸增長目標做出一些必要的向上調整,以使信貸增速能夠與名義GDP增速相匹配,名義GDP增長肯定會因大宗商品價格上漲而提高。中國政府可能還需要把握減少碳排放努力的節奏。”

(實習生劉怡然對本文亦有貢獻)