倍特期货:鸡蛋:旺季逐步开展 震荡上行可期

PART1 蛋鸡存栏变化及养殖利润现状

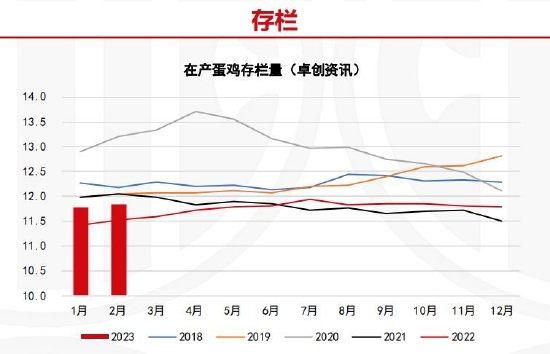

一、蛋鸡存栏

存栏:卓创资讯数据显示,5月在产蛋鸡存栏11.89亿只,环比+0.5%,同比-12.36%。在产蛋鸡存栏延续低位。

数据来源:卓创资讯

补栏:据卓创资讯数据统计,5月鸡苗销量4610万羽,环比增加3.84%,同比增18.36%。3月以来,蛋鸡补栏数有明显增加,已经超越2020年,甚至略微超过了2019年。并反映为蛋鸡总存栏的继续增加。

数据来源:卓创资讯

二、蛋鸡淘汰

据卓创咨询统计,6月25日当周淘汰鸡出栏量1696万羽,环比减2.4%,同比减少26.1%。

据天下粮仓统计,5月14日当周,全国蛋鸡淘汰平均日龄476天,环比+6天,同比-15天。

数据来源:卓创资讯

数据来源:卓创资讯

结论:蛋鸡淘汰量开始下滑。淘汰鸡日龄亦低位开始回升。当前淘汰鸡对应为2019年末,该时间段是4年内蛋鸡补栏最高时点。由于新冠疫情随即发生,导致蛋鸡补栏量暴跌,同时考虑当前淘汰鸡日龄增加,预期后期蛋鸡淘汰量也会出现继续下降。

三、养殖利润

截至6月25日当周蛋鸡养殖利润0.01元/羽,上周为0.05元/羽,去年同期为-16.73元/羽。

数据来源:卓创资讯

截至2021年4月以来,肉鸡养殖利润在盈亏平衡附近,甚至出现亏损情况。截至2021年6月18日,白羽肉鸡孵化利润-1.37元/只,毛鸡养殖利润-1.00元/只。肉鸡养殖利润不佳,种蛋或转化为商品蛋增加鸡蛋供应。

数据来源:卓创资讯

结论:5月以来鸡蛋价格有所回落,蛋鸡养殖利润虽有压缩,但保持正数。种鸡养殖利润保持平稳,肉鸡孵化利润转负,显示未来补栏需求仍提升,补栏量也会相应走高。

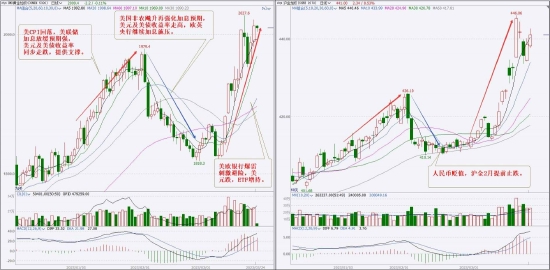

PART2 主力合约走势回顾

主力合约在4月切换为JD2109,5月31日收盘为4743元/吨,6月30日收盘价4835,月内最高价4897,出现在6月17日;最低价4654,出现在6月2日。走势表现为震荡回落,再逐步震荡走高,价格重心上移约2%,当前持仓量近15.9万手,资金为逐步流入过程。

同时,现货月JD2107合约,5月31日收盘为4260元/吨,6月30日收盘价4198,月内最高价4279,出现在6月1日;最低价4100,出现在6月24日。月内同样表现为持续走低,价格重心回落约3%,基本为反应端午节后,现货震荡偏弱。

期货主力合约近期走势

数据来源:东方财富

现货方面,6月以来,现货供需基本保持正常状态,供需均不旺盛。端午节后,现货价格出现阴跌,价格从节前4.25元/斤回落至3.97元/斤。随着天气转向炎热,产蛋量开始有回落迹象。同时雨水增多,不利于鸡蛋存储,中间商备货减少,学校即将放假,现货处于偏弱的状态。截止6月28日,全国鸡蛋均价报4.01元/斤,较5月底回落4%。现货跌幅基本同于期货,期货远期仍保持高升水状态。

现货近期走势

数据来源:卓创资讯

预期:进入7月后,现货市场将转为传统旺季,现货价格会出现持续上行节奏。市场主要关注低存栏量和产蛋率走低,现货走势较为流畅。期货市场同时受远期高升水的制约,价格波动表现为持续的承压走升的震荡过程,高升水结构将有修复,期价涨幅应落后于现货。

PART3 关键因素及相关品种比价分析

当前市场的关键因素为:季节性特征、远期合约基差,替代品比价。

1、季节性特征

从鸡蛋的季节性消费看,我国鸡蛋价格季节性特征较为明显1月下旬到6月下旬,蛋价下跌,7月到9月,蛋价上涨,受到高温产蛋率下降、储存成本高、以及节日需求的综合影响。10月,蛋价下跌,主要系节日需求透支节后消费所致。11月到12月,蛋价上涨,主要系元旦、春节备货需求所致。因此,在季节性规律上预计2021年三季度和年末或迎来鸡蛋消费季节性旺季。7月处于传统的强势月份。

数据来源:WIND

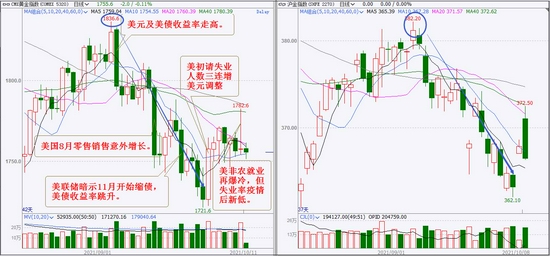

2、远期合约基差

截止6月25日,鸡蛋01合约基差-223,上周-238,环比增15。

数据来源:WIND

截止6月25日,鸡蛋09合约基差-540,上周-551,环比增11。

数据来源:WIND

从图可见,JD09合约,在7~8月,基差范围为【-2000,0】,基差变化趋势为持续变大。这也是基差变化的季节性特征。从历史数据对比看:当前JD09基差处于历史同期的偏高位置。

整体看,基差在未来两个月内处于收缩的季节性特征中,但鉴于当前JD09基差水平偏低,并不足以产生方向性影响。

但对于JD01,虽然其基差也处于历史同期的偏高位置,但其未来变化方向不清晰,暂不具备指向性意义。

3、替代品比价

蛋白替代品价格的变化是影响鸡蛋价格的重要因素。从目前的蛋白类价格和比价情况看,鸡蛋较其他蛋白的比价明显增加,尤其是鸡蛋/猪肉比价。截止2021年6月5日,鸡蛋/猪肉比价0.35,环比增加0.01。考虑到目前生猪供应能力的不断增加,猪肉价格持续下跌,一定程度利空蛋价。

数据来源:WIND

需注意:因存栏量快速恢复,供应改善,生猪现货大幅走低,目前低于15元/公斤关口。春节后积累跌幅超过65%!短期内如此惨烈的下跌也引发政策关注和扶持,目前生猪价格已经出现回稳反弹的动作。

因此,未来两个月内比价关系不构成足够的影响。

PART4 后市策略建议

综上所述,未来1~2个月鸡蛋市场存在的关键影响因素是:1、现货蛋价将进入新的季节性特征周期,即现货蛋价将转向夏季传统性强势;2、市场关注的低存栏问题,在7月仍暂无明显的改善。同时当前蛋鸡养殖利润处于盈亏临界点上,即便肉鸡养殖利润亏损,也难以刺激蛋鸡养殖存栏走高;3、从历史数据看,目前鸡蛋期货远期的升水状态处于合理区间。同时,从基差变化规律看,将进入持续收缩的过程,提醒投资者注意期现货变化幅度的差异,建立合理的行情预期。

未来鸡蛋现货和期货的表现将以一致性中伴随差异性展开,现货会逐步表现为夏季旺季的季节性特征,价格可能快速走升;而期货则因已经包含较高升水,会表现为持续震荡的上行过程,同时高升水结构改善,总体的流畅性较好。

主力合约将继续保持为JD2109,技术形态逐步强化,预判7月底前,上涨目标有望处于【5100、5200】。整体而言,价格重心将呈现逐步上移的节奏,但其过程则爆发性仍不足,投资者仍需注意节奏。

倍特期货 魏宏杰 刘体峰