涉足異地套路貸遭多位騎手投訴 龍江銀行仍無解決方案

[第一時間]醫美整形遇上“套路貸” 莫讓“美容整容貸”矇蔽雙眼

[第一時間]醫美整形遇上“套路貸” 莫讓“美容整容貸”矇蔽雙眼

來源:北京商報

原標題:涉足異地套路貸 龍江銀行仍無解決方案

“原本這款車只需要3000多元,分期之後成了5300元……”6月底,北京商報記者曾報道,地處寧波、貴陽、廣東等地的多位用戶在應聘外賣騎手時,被引至第三方平臺申請分期購車貸款,並落入高額還款陷阱,而背後的放款銀行均爲龍江銀行。但時隔近3個月,騎手被套路貸一事依舊未得到有效解決。9月16日,不少外賣騎手向北京商報記者表示,目前依舊在償還從龍江銀行所貸剩餘欠款的餘額,始終未收到龍江銀行方面出具的任何解決方案。

時隔近3個月,“因購買一輛價值3000多元的電動車而背上5300元貸款”的用戶王正偉(化名)依舊未等到滿意的解決方案。他告訴北京商報記者,“已和龍江銀行協商過多次,能不能免除多收取的貸款,但龍江銀行並沒有解決這個問題,我還有2個月的欠款沒還清”。

另一位兼職騎手曹磊(化名)也同樣向北京商報記者表示,“爲了避免造成不良記錄只能按時還貸款,龍江銀行只表示不還款要上徵信,對其他解決方案隻字未提”。

讓兩位外賣騎手身背還貸苦惱事件的起因來源於一場招聘,北京商報記者此前在調查過程中發現,多位地處寧波、貴陽、廣東等地的用戶在應聘兼職外賣騎手時,被招聘網站的“中介人員”引至“首付寶”平臺下載“小兔快跑App”向龍江銀行進行了貸款操作,將原本只需要兩三千元左右的電動車價位抬高進行分期貸款。而在分期貸款購車時,多名騎手錶示沒有籤合同,沒有收到發票,也沒有收到合格證等信息。

因類似事件導致的投訴案例仍在增加,9月16日,北京商報記者注意到,在黑貓投訴平臺,另有多位騎手在近期發佈了投訴帖,聲稱同樣遇到在應聘中被套路貸款的情況,放款方均爲龍江銀行。

從投訴時間節點來看,騎手因購買電動車而申請貸款的時間大多集中在3-5月,一位遠在廣東的投訴人告訴北京商報記者,“車的價格爲2000多元,放款金額爲5500元,每期還款金額930元,我已經還款3期,現在這筆借款出現逾期了,逾期一天的罰息是23元。後續不會再還款,龍江銀行的客服電話也處於失聯狀態。我們還有一個交流羣,羣裏20多個人都是被套路過的外賣騎手”。

“聯繫不到龍江銀行,希望儘快辦理結清手續,並撤銷不合理的還款金額以及徵信不良記錄。”另一位已經出現逾期的騎手說道。

9月16日,北京商報記者多次致電龍江銀行客服進行諮詢,但電話提示“坐席全忙”。而“首付寶”第三方平臺的電話也同樣處於無人接聽的狀態。在北京商報記者今年6月對此事進行採訪時,龍江銀行客服人員曾介紹稱,該行和“首付寶”存在合作關係,合作方式爲龍江銀行放款給“首付寶”平臺,龍江銀行主要爲放款方,其他的問題還是由平臺負責。

易觀高級分析師蘇筱芮在接受北京商報記者採訪時分析稱,這是一種典型的消費金融模式,場景爲購車,在該模式中實施誘導的主要是第三方平臺,但龍江銀行也應當盡到基本的審查義務。是否要承擔責任這個問題,需要關注龍江銀行是否對外賣騎手的購車意願真實性進行確認以及回訪調查。從此前租房貸、醫美貸等出現問題的場景金融案例來看主要分爲兩類,一類機構盡到審查義務的,最終可能由貸款申請人“買單”,另一類機構未盡到義務的,可能會採取延期還款、減免或向第三方平臺追責等方式來解決問題。

在金樂函數分析師廖鶴凱看來,從該事件來看,如果騎手瞭解並認可與龍江銀行的貸款協議,則龍江銀行不需要承擔責任。如果不瞭解合同情況,被第三方誤導簽訂,則合同可能無效,那麼騎手就有權要求撤銷合同,或者與龍江銀行達成雙方認可的解決方案。

龍江銀行是經原銀監會批准,於2009年12月25日正式對外掛牌營業,是在原齊齊哈爾市商業銀行、牡丹江市商業銀行、大慶市商業銀行和七臺河市城市信用社基礎上合併重組而設立。

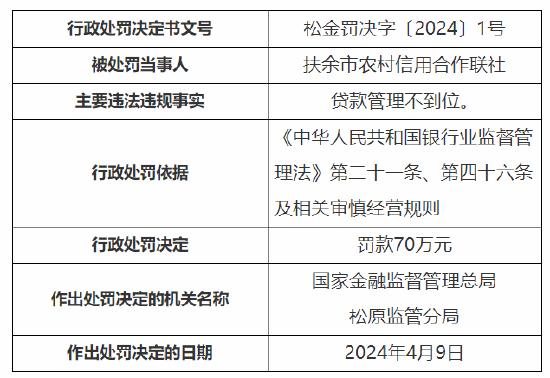

除了深陷異地貸款風波外,今年以來,因在合規經營等方面漏洞頻發,龍江銀行已遭到多次處罰。北京商報記者根據黑龍江銀保監局公佈的行政處罰信息統計發現,開年至今,龍江銀行總行以及該行哈爾濱分行、佳木斯沿江支行、佳木斯建三江支行、七臺河太白支行、綏化黃河路支行、黑河九三支行、漠河支行等分支行共接到了監管開具的9張罰單,合計罰款金額達320萬元。

廖鶴凱指出,罰單頻發或反映出該行內控管理鬆散,內控流程沒有得到有效執行,貸款審查盡職審查存在漏洞,管理層在這一過程中有機可乘,導致該行財產損失。

作爲當地唯一一家省級城商行,龍江銀行今年上半年多項業績指標表現不佳。9月15日,龍江銀行披露了該行2021年半年度報告。今年上半年,龍江銀行淨利潤延續去年的下滑趨勢,2021年上半年該行淨利潤爲5.32億元,相較去年同期的6.47億元下降17.79%。而2020年全年,龍江銀行實現淨利潤9.47億元,同比下降5.56%。

同時,該行上半年資產質量承壓,截至今年上半年龍江銀行不良貸款餘額約30.19億元,較上年末增長5.96億元;不良貸款率2.37%,較上年末增長0.18個百分點。

蘇筱芮指出,該行後續應當居安思危,對標監管要求查漏補缺,提升流動性管理能力,增強自身的獲客、運營能力,強化對合作方的資質審查,以及完善對客戶資質風控以及貸中貸後回訪的管理。

針對涉足異地套路貸一事的處置進展、業績下滑等問題,北京商報記者多次聯繫龍江銀行進行採訪,但未得到回應。

北京商報記者 宋亦桐