抄底or避險?港股基金倉位分歧巨大,首尾相差超30%!四季度是轉折點?

自今年2月份以來,港股發生了較大幅度的調整,港股基金的操作也出現了明顯分歧。

由於港股跌跌不休,港股基金在今年的日子普遍都不好過,多隻基金年內跌幅超15%,甚至有基金僅在三季度的跌幅就達到了20%左右。有基金經理在三季報中坦言:“感謝各位投資者能在如此煎熬的一個季度繼續支持我們的基金,作爲管理人,很是感動。”

面對市場回調,從三季報來看,港股基金的股票倉位分歧較大,其中最高的可達94.79%,最低的僅有64.10%,首尾相差超30個百分點。有基金選擇通過減倉避險,有基金越跌越買,也有基金選擇以不變應萬變,保持了倉位和持倉的基本穩定。

具體操作方向,不少港股基金降低了互聯網板塊的權重,增加了新能源方向的配置。小米集團-W、美團-W、騰訊控股等多隻互聯網科技股均遭遇了基金較大幅度減持,而中國電力、華潤電力、龍源電力等多隻電力股獲得了較多加倉。

抄底or避險,港股基金倉位出現分歧

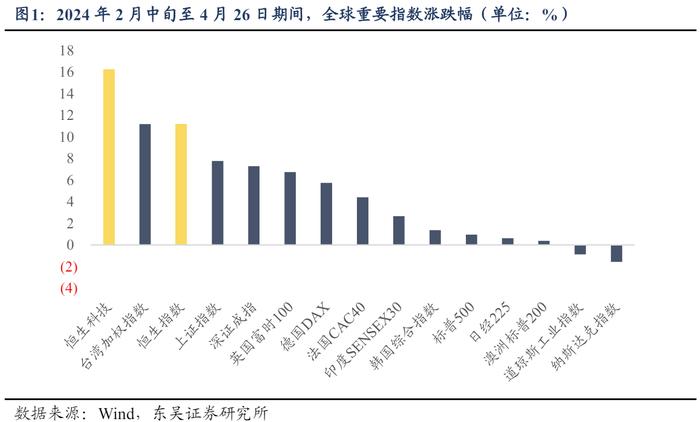

今年三季度,在教育、地產、互聯網等行業的政策利空影響下,港股依然疲軟,其中恒生指數下跌14.75%,恒生科技指數下跌25.18%。個股方面,快手-W下跌57.55%,嗶哩嗶哩-SW、阿里巴巴-SW、騰訊控股分別下跌46.97%、35.36%、20.99%。

面對如此大級別的調整,港股基金的操作出現了分歧,有基金選擇通過減倉避險,有基金越跌越買,趁着調整在二級市場大量吸籌。

例如,“公募一哥”張坤的易方達亞洲精選近期發佈了三季報,其股票倉位從二季度末的89.91%上升至92.29%,提高了2個百分點。具體來看,該基金前十大重倉股已經全部爲港股,其中加倉了招商銀行的港股,使其位列第一大重倉股,此外,騰訊控股、京東集團-SW、蒙牛乳業等多隻港股獲得加倉,中國財險、萬科企業新進易方達亞洲精選的前十大重倉股名單。

畢凱管理的南方香港優選也大幅提高了股票倉位,該基金的股票市值佔基金淨值比從88.16%上升至93.55%,提高了5個百分點。大幅回調的快手-W受到了畢凱的青睞,第一次被該基金重倉就直接躍升至第一大重倉股,佔基金淨值比6.71%,備受政策利空影響的華夏視聽教育也獲得了畢凱的大幅加倉。

畢凱認爲,2021年第三季度市場調整比較劇烈,主要是由於中國經濟增速邊際放緩、消費下行疊加部分行業的政策變化形成的結果。展望未來,壓制港股最重要的政策風險已經基本釋放完畢,行業政策的調整對於中國經濟的長遠發展將產生積極影響。

但相比上述基金經理逆勢抄底的勇氣,持相對謹慎態度的基金經理數量顯然更多,約9只港股基金在三季度把股票倉位減少了超5個百分點,甚至有基金減倉近20%。

例如,華夏大中華企業精選的股票倉位從91.39%大幅下降至73.54%,減少了近18個百分點;此外,建信新興市場優選、華寶致遠、嘉實海外中國股票、海富通大中華精選等多隻港股基金在三季度大幅減倉,幅度超10個百分點。

華夏大中華企業精選的基金經理黃芳在三季報中表示,自己對短期政策風險大未來不確定性強的行業個股減倉迴避,增持業績和長期邏輯可持續的公司。具體來看,該基金減持了較多的安踏體育、李寧、申洲國際、騰訊控股,而海吉亞醫療、碧桂園服務獲得增持。

整體來看,上述港股基金的股票倉位分歧較大,其中最高的華泰柏瑞亞洲企業可達94.79%,最低的建信新興市場優選僅有64.10%,首尾相差超30個百分點。

減倉互聯網,加倉新能源

面對市場調整,在操作方向上,不少港股基金降低了互聯網板塊的權重,增加了新能源方向的配置。

例如,國富大中華精選的基金經理徐成表示,三季度,香港市場表現一般,總體策略上,本基金降低了互聯網板塊的權重,增加了新能源運營商的配置。三季報來看,此前的第一大重倉騰訊控股已經退出該基金前十大重倉股,華潤電力新進前十大,大唐新能源、龍源電力等獲得加倉。

建信新興市場優選的基金經理在三季度開始對組合進行了較多調整,增加了港股低估值板塊的配置,看好新能源相關板塊的發展,積極選擇優質的醫療服務和生物醫藥標的。具體來看,騰訊控股、美團-W、京東、網易等多隻互聯網股均被調出該基金前十大重倉,而中國能源建設、中國水務、中廣核新能源取而代之,成爲該基金前三大重倉股。

整體來看,據wind數據統計,三季度以來,小米集團-W、美團-W、騰訊控股等多隻互聯網科技股均遭遇了基金較大幅度減持。其中小米集團-W被減持股數最多,高達1.78億股,按照三季度成交均價來計算,小米集團-W被減持了44.69億元;如果從持股總市值來看,騰訊被基金減持的最多,高達442.03億元。

而相對應的,中國電力、華能國際電力股份、華潤電力、中廣核電力等多隻電力股獲得了較多加倉。其中中國電力被基金增持的股數最多,高達7.13億股,華能國際電力股份、華潤電力、中廣核電力被增持超1.5億股。

大幅回調後,港股怎麼投?

顯然,港股基金在今年的日子並不好過,多隻基金年內跌幅超15%,甚至有基金僅在三季度的跌幅就達到了20%左右。面對業績大幅回調的壓力,不少基金經理選擇通過三季報與投資者交流投資理念和操作思路。

例如,華泰柏瑞亞洲企業的基金經理何琦在三季報中坦言:“感謝各位投資者能在如此煎熬的一個季度繼續支持我們的基金,作爲管理人,很是感動。”

他表示,港股在差不多經歷了3個季度的跌幅,主跌浪大概率已經跌完,後面會是一個慢慢尋底的過程。其中,地產、教育板塊見底的概率較大,而金融股隨着經濟的企穩相信也會慢慢有表現。對於市場最受歡迎的互聯網板塊,目前底部還不確定,反壟斷會不會繼續,整體業績短期會不會因爲政策的影響暫時走弱,而這個暫時走弱會不會變成長期影響,我們還需要觀察和評估。因此,整個四季度可能是港股未來走勢的一個轉折點。

政策影響是港股基金三季報的高頻詞,南方香港成長的基金經理王士聰表示,應對政策變化的底層前提假設是基於:我們相信政策並不是針對某個行業\公司\企業家,只是針對某個社會實際問題,進行多方面措施的解決。所以我們關注的是這個問題解決後,該行業的核心商業模式是否受到影響,或是否附帶影響到其他行業,影響的程度怎樣評估,我們依據以上分析對每個公司進行重新定價,之後再做投資決策。

對於互聯網行業,王士聰認爲當前情形與2018年非常相似,當時遊戲版號暫停半年、內容監管下架大量APP、民辦教育促進法徵求意見稿出臺,但這些政策的本意在行業快速發展到一定階段後進行規範,以促進行業的更高水平發展,事實證明,出臺政策後,網絡淨化,青少年遊戲有效管控,民辦高等教育地位得到認可並積極發展;本次政策也是圍繞遊戲氪金、不良文化引導、反壟斷、基層員工利益保護、數據安全等展開,我們相信,在行業規範後,這些行業長期會得到更好的發展,部分公司也會重新恢復增長動力,在更有價值的道路上蓬勃發展。

華夏大中華企業精選的基金經理黃芳表達了對成長股的看好,她認爲,很多成長類企業基本面並未惡化,只是被市場負面情緒影響或被動賣出導致股價大跌,有的甚至砸出“黃金坑”,是逢低買入的好時機。市場極度悲觀和恐慌賣出很可能伴隨着階段性底部,悲觀情緒過後,好行業優質公司股價將率先反彈。