大越期货:动力煤:短期风险释放 后市有望探底回升

第一部分 行情回顾及逻辑梳理

一、走势回顾

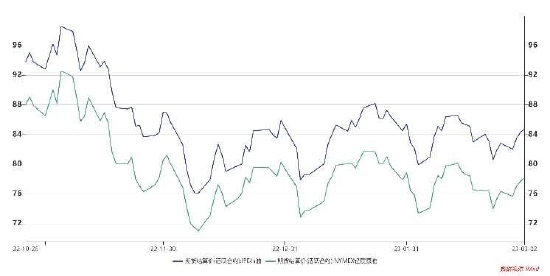

图1:动力煤指数

资料来源:文化财经 大越期货整理

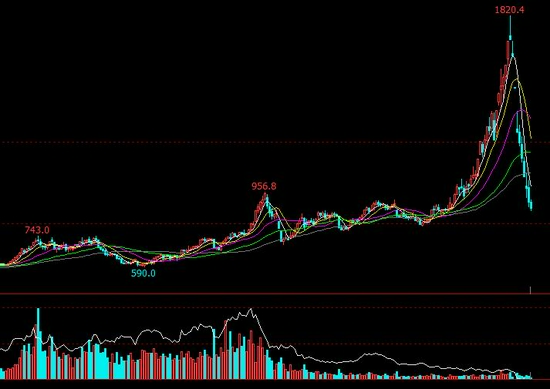

图2:动力煤2201合约

资料来源:文化财经 大越期货整理

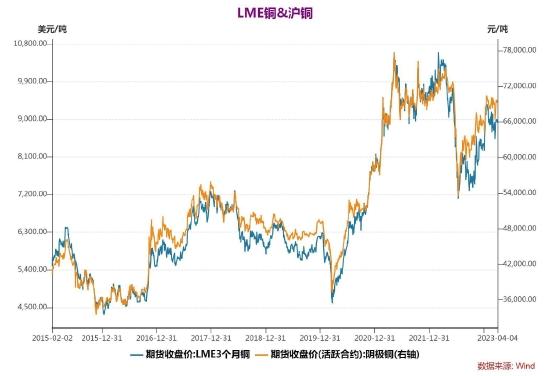

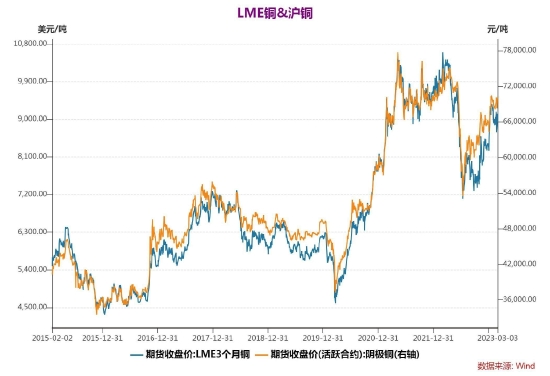

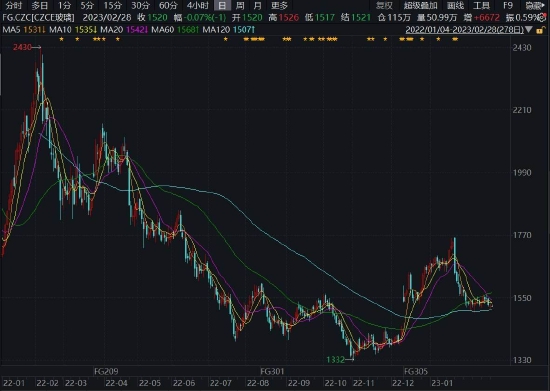

从2020年新冠疫情高峰过后,在大宗商品迎来集体修复的背景之下,动力煤就逐渐进入了上涨的周期,市场出现了两轮明显的情绪释放,第一轮在今年5月份,但受制于强劲的基本面因素,价格在9月份再次疯狂拉升,由于煤本身的特殊定位与价格机制,在监管层连续发声以及出台一系列强有力的管控举措后,煤价出现大幅下挫,回吐9月份的所有涨幅。

进入10月以来,煤价出现冲高回落的态势,2201合约自10月19日最高点1982回落至841,跌幅高达51.95%,盘面基差也通过现货快速下跌的方式迅速收窄,01合约基差由10月22日985元/吨收窄至11月3日的122元/吨。

二、逻辑梳理

1、主产区产能受限是前提

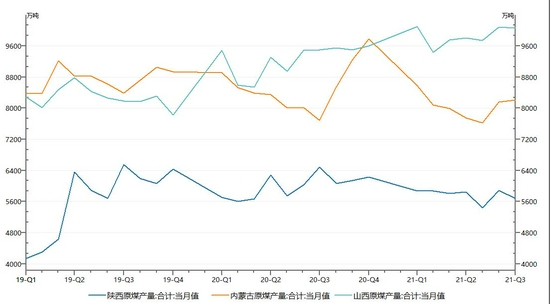

图3:主产地原煤产量

资料来源:Wind 大越期货整理

2020年上半年,内蒙古自治区开展了煤炭资源领域违规违法问题专项整治工作,对涉煤领域腐败“倒查20年”,掀起反腐风暴,截至2020年9月,内蒙地区原煤累计产量增速由2019年7月同比上升15.75%变为2020年9月的同比下降4.52%。不仅如此,虽然管理层保供政策不断释放,但2021年上半年受到连续的煤矿事故以及建党100周年特殊节点的影响,保供的效果不甚理想,期间还伴随着大量的表外产能流失。

2、进口煤管控是前奏

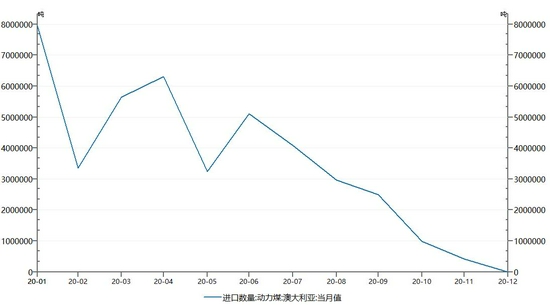

图4:澳大利亚动力煤进口量

资料来源:Wind 大越期货整理

2020年以来,中澳关系不断恶化,2020年10月,市场上有消息称中国将停止进口澳大利亚煤炭,从海关总署的数据来看,2020年6月以来澳煤进口不断减少,直至2020年12月进口量彻底清零。受此影响,我国煤炭进口格局重塑,印尼、俄煤占比加大,南非煤与哥伦比亚煤新晋。但澳煤品质相对较优,这一格局变化直接导致了后期高卡低硫煤的长期紧缺以及高低卡品种价差的拉大。

3、需求高位是主调

图5:全社会用电量

资料来源:Wind 大越期货整理

从全球范围来看,国内率先实现疫情有效管控,复工复产下经济发展迅速恢复。正是由于率先控制住疫情、灵活应对、精准施策,中国出口才能得以持续增长甚至超出预期,2021年的隔年增长使得社会用电量明显增加,供需错配明显。但2021年7月以后,随着“能耗双控”等减碳措施陆续推进,下游用电受限,需求出现超季节性回落,预计在此背景下,全社会用电量增量将逐渐收窄。

三、供需格局分析

1、供应干扰因素出尽,后续产能稳定释放

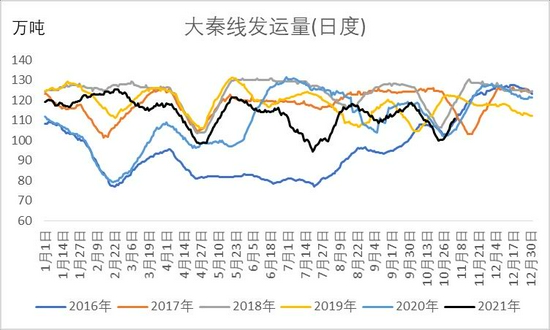

图6:大秦线发运量

资料来源:Mysteel 大越期货整理

图7:煤炭库存秦皇岛港

资料来源:Wind 大越期货整理

据太原铁路局消息,一年一度的大秦线秋季集中修已于10月25日圆满结束,为期22天,较原计划提前3天完成。大秦线秋检提前结束,说明一年中的发运低点已经过去,后续有望见底回升,与大秦线直接相关的秦皇岛港库存率先出现回升。后期还需关注年底安监是否会再次对供应产生影响。

2、拉尼娜与“限电”相互博弈

图8:全社会用电量:当月同比

资料来源:Wind 大越期货整理

图9:城乡居民生活用电量:当月同比

资料来源:CCF 大越期货整理

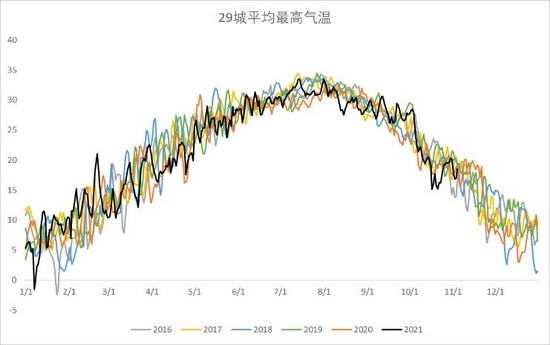

图10:29城平均最高气温

资料来源:Wind 大越期货整理

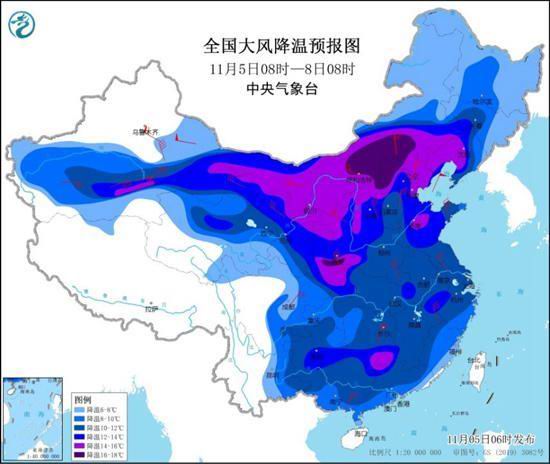

图11:全国大风降温预报图

资料来源:中国天气网 大越期货整理

图中圈出的节点为历史拉尼娜ONI谷值出现月份,我国用电结构中,城乡居民生活用电量受天气影响比较明显,一、二、三产用电量影响因素复杂。同时,水电发电量情况与拉尼娜也并未完全相关。考虑到生活用电占比仅为15%,从7、8、9月限电的影响来看,若排除后市限电大规模放松的情况,在季节性波动的前提下,限电背景下用电量的减量会明显大于极端天气带来的增量,预计后期以月度为视角,用电量增幅以收窄为主。

但短期用电的阶段性高位仍对煤价有一定的支撑。11月4日起,我国将迎来下半年来最强寒潮,影响范围广、持续时间长、降温剧烈,民用电负荷将带动电厂日耗上行。

四、政策面

1、在煤价调控限价高峰过后,逐渐回归供需

近期国家发改委连续发文,其中最受市场关注的为“528限价令”,根据10月27日上午的专题会议进一步明确了动力煤限价细节。干预范围包括动力煤坑口价格和终端销售价格,干预方式是对动力煤坑口价格实行“基准价+浮动幅度”的限价,动力煤终端销售价格干预方式由各省级人民政府自主确定。具体的限价标准是动力煤坑口价格由国家发改委统一制定基准价,为每吨440元含税,最高上浮幅度20%,即每吨528元。煤炭生产企业可以以基准价为基础,在允许浮动范围内确定具体坑口价格。

以当下的运输费用来折算,以上限每吨528元的坑口价为基准,内蒙地区发至港口价格较高,约为800元/吨,山西与陕西地区约为700-750元/吨,此为完全成本。近期市场又传出价格司对于限价新的考量,但随后被市场证伪,综合来看,目前再次进行新一轮限价或全面放松的几率较小,总体保证煤价以稳为主。

2、当下进口煤性价比不高,放开澳煤可能性较小

10月28日,陆续有部分港口有澳煤通关的消息传出。但实际并没有完全放开澳煤进口。目前为防止影响其他的接卸货物,主要解决去年堆放在港口的煤炭,部分港口针对前期已经卸货的澳煤进行通关,总量有限,主要集中在营口、烟台等港口,且滞港的煤炭主要是焦煤,动力煤占比很小。目前国内煤炭降价之后,进口煤并不具备很好的性价比,同时中澳关系未见明显缓和,进口煤的变化对于内贸煤的影响不大。

第二部分 期货市场基差情况

图12:ZC01基差

资料来源:Wind 大越期货整理

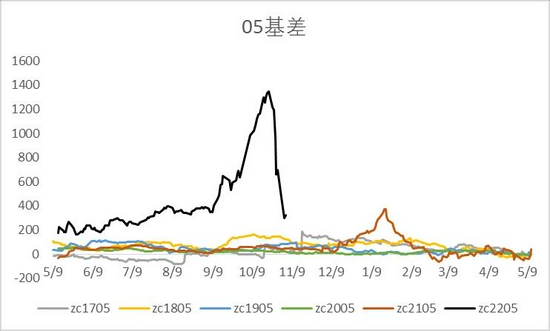

图13:ZC05基差

资料来源:Wind 大越期货整理

经历价格大规模的变动,目前各合约基差基本已经回归历年正常水平。此轮基差修复是以现货快速下跌的方式实现收敛,若管理层仍维持目前的限价政策,根据目前得知的信息,“528限价令”的解除时间为2022年5月1日,1-5价差会逐渐转向Contango结构,5月之后依旧维持Back结构。

第三部分 综述

从供应端来看,在管理层一系列保供稳价的措施颁布之后,目前主产区日产量已有明显增加,下游电厂的库存相比前期低点也有明显回升。随着干扰发运诸如大秦线秋检等因素过去,目前干扰供应因素主要集中在冬季天气以及年末安监压力,后市需重点关注这两方面的影响。

从需求端看,随着国内出口高位回落、“能耗双控”等减碳措施陆续推进,长周期下游用电增量有序回落,但短期寒潮带来的阶段性用电高位仍对煤价有一定的支撑。

综上所述,煤价在调控限价高峰过后,逐渐回归供需,但“528”限价的中枢较低,以此为标准,远月合约相对低估,近月合约相对高估。

风险点:合约流动性、限价政策调整、天气因素、年末安监因素

大越期货 单钧