助推惡意逃廢債“反催收”漸成灰黑產業 銀保監會發話

原標題:助推惡意逃廢債,“反催收”漸成灰黑產業,銀保監會發話

經濟參考報

《經濟參考報》記者日前多方調研發現,一些“反催收機構”以“代理投訴”“徵信修復”等名義充當非法中介,十分活躍。它們通過互聯網平臺傳播反催收技巧,教唆或代理欠款人惡意投訴,甚至通過僞造虛假徵信報告或證明材料的方式,幫助欠款人逃避金融機構債務。這種助推惡意逃廢債的“生意”已初具規模,逐步形成灰黑產業,嚴重影響社會誠信體系,擾亂金融秩序。

對此,銀保監會表示,堅決打擊惡意逃廢債行爲,加強對違法違規網絡羣組的治理。業內人士建議,建立金融、司法、公安等多部門治理協調機制,提高威懾力和精準度。

“減債免息”明碼標價

網絡平臺“精準”獲客

今年9月,因一筆網貸逾期多日,王女士(化名)最近經常接到催收電話。她以“反催收”作爲關鍵詞在淘寶網進行搜索,找到了一家名爲“法務援助退保維權保險”的店鋪。當王女士詢問“是否可幫忙將網貸逾期免息”時,店鋪客服人員表示可提供代理服務與欠款平臺進行協商,並“可在兩週內實現全部按年化率15.4%處理”“運氣好的話,還能只結本金”。

隨後,客服人員要求王女士提供姓名、銀行卡號、身份證號、逾期時間、欠款金額、每月還款能力等諸多信息,並要求她郵寄一張本人身份證註冊的移動手機卡,並將在欠款平臺的預留號碼更改爲此手機號。店鋪表示將收取網貸總金額的6%作爲代理費,並需要提前支付1000元定金。

“這是‘反催收機構’的典型操作手法。”多位來自銀行以及消費金融行業的業內人士向記者證實,“反催收機構”正是通過代理客戶批量製造投訴材料、流程化包裝僞造疾病貧困證明、向客戶提供專業化話術模板等方式,與金融機構周旋並施壓,迫使金融機構做出債權減免讓步,從而達到逃廢債的目的。

一位銀行信用卡中心人士對記者說,這些公司利用欠款客戶急於擺脫被催收的心理,針對客戶欠款金額收取5%至20%不等的“指導費”。定價主要依據提供的服務方式,“僅代寫投訴信及指導跟金融機構協商,和全權由代客投訴公司進行處理的收費費率不一樣。”

實際上,“反催收機構”大多利用網絡進行宣傳及獲客。記者用“反催收”“逃廢債”“退息”“停息掛賬”等關鍵詞在淘寶、閒魚等網站進行搜索,可搜索到上千家商戶。記者注意到,這些商戶月交易單量從個位數到百位數不等。

除了電商平臺,短視頻平臺及新型社交平臺也成爲其批量獲客的重要渠道。“他們一方面通過各大網絡平臺,以宣傳金融知識、法律知識爲幌子,包裝自己的話術,通過內容吸引潛在客戶。另一方面,也在主題爲‘負債’‘信用’等高流量內容下進行評論,從而實現‘精準’引流。”一位深度調研過“反催收機構”的商業銀行人士說。

該人士表示,在鎖定部分潛在客戶之後,“反催收機構”會通過qq羣或者微信羣聚集大批羣友,並在羣裏持續宣揚“憑自己本事借的錢,爲什麼要還”“我們纔是受害者”等言論,進一步誘導逃廢債。

“代理投訴”“徵信修復”套路深

“反催收機構”通常有專業團隊運作,通過多種手段,達到幫助欠款人逃廢債的目的,並已形成初具規模的灰黑產業鏈。

“目前該灰黑產業的規模並無權威調查數據,不過,很多以‘代理投訴’‘徵信修復’‘債務重組’等爲名義的公司實際上都在從事惡意逃廢債相關的業務,從業人員數量可觀。大的個體月營業收入可達600萬至800萬元。”一位對“反催收”灰黑產業有深入調研的業內人士對記者說。

以“代理投訴”爲例,“代理投訴”即“代理”客戶向金融監管部門、消費者協會投訴,試圖通過監管部門向金融機構施壓,以獲取減免費用、分期賠償的利益。

“這些公司通常通過接管客戶信用卡和手機卡的形式,接收發送給客戶本人的賬務信息並冒充客戶本人與銀行進行協商。”多位業內人士證實,近期這類案件呈現明顯增加的態勢。

一家消費金融公司反映,2019年至2021年5月,其陸續接到某代理人代客投訴材料,投訴件內容及格式基本趨同。一位股份制銀行人士表示,在其受理的監管正式書面轉辦投訴件中,“模板投訴”月均佔比超過80%,2021年2月已攀升至歷史新高,達89%。此類投訴信件內容高度相似,寄出地主要集中在遼寧、廣東及河南等地,遍佈我國114個地級市,呈全國性分佈態勢。

該人士表示,信用卡非法代理投訴已成爲“產業”。在公開平臺經常能看到關於哪家銀行比較“好說話”的討論,而被認爲“讓步多”的銀行,接下來往往會成爲惡意投訴的重點。

除了“非法代理投訴”,爲了達到助欠款人逃廢債的目的,幫人僞造虛假徵信報告或證明材料的所謂“徵信修復”的非法中介也成爲反催收產業鏈上重要的一環。

“對於需提交電子檔或紙質檔個人徵信報告的人羣,有些機構通過ps或直接編寫僞造個人徵信報告。還有機構甚至通過僞造失業證明、隔離證明、困難證明、死亡證明,幫助欠款人與金融機構協商消除逾期記錄、減免還款金額,達到逃廢債的目的。”一位消費金融機構人士表示。

一位銀行信用卡中心人士坦言,“反催收機構”幫助客戶僞造大量材料,而金融機構難以逐一分析判斷客戶的真實情況。“我們近期收到某客戶因昏迷無法還款的證明材料,但該客戶在昏迷期間卻仍有消費記錄。”該人士說。

整治“反催收機構”急需合力

“反催收”最近爲何愈演愈烈?招聯金融首席研究員董希淼表示,一方面,2020年,最高法出臺民間利率借貸新司法解釋後,別有用心的機構或個人曲解司法解釋,以“機構收取超過一定利率上限即涉嫌高利貸違法”爲由躲避還款。另一方面,疫情發生之後,部分小額信貸的借款人收入下降,有關部門確實有針對性地出臺了一些延期還本付息的政策,這些也導致一些欠款人認爲躲避還款有理由、有空間。此外,以p2p網貸爲代表的互聯網金融運營平臺近年來逐漸清零,有些從業人員轉而以“反催收”爲生,擴大了職業“反催收”羣體。

“當反催收變成產業,很多別有用心的借款人借維權之名施行逃廢債之實,對正常金融秩序和誠信體系造成巨大影響。”董希淼說。記者在一反催收微信羣聊天記錄中看到,羣內借款人在通過逃廢債中介拒絕按照合同約定履行還款義務後,表示自己“白白賺到了一輛車”,甚至表示“反正不用還款,當初應該貸一輛更貴的車”。

多位金融機構人士也坦言,“反催收機構”利用監管投訴進行消保套利的現象,嚴重浪費了監管及金融機構的投訴處理資源,也使銀行業整體資產質量承壓、收入減少。

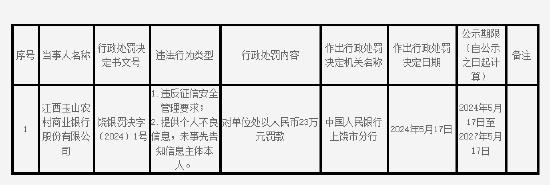

對“反催收機構”進行專項整治已經成爲共識。中國銀行業協會日前提醒消費者正確認識“非法代理投訴”風險。另外,多地金融監管部門陸續發佈相關通知或採取專項行動。例如,瀋陽市金融發展局和遼寧銀保監局聯合發佈《關於防範金融領域代理投訴風險優化營商環境的通告》,將整治矛頭對準“非法代理投訴”。

不過,目前治理“反催收機構”仍存難點。一位業內人士坦言,多家銀行和金融機構曾以非法經營、信用卡詐騙、僞造國家機關公文印章等罪名向公安機關報案,但均因各種客觀原因,如在犯罪要件構成的舉證方面存在困難等原因難以立案,不易從法律層面予以強力打擊。“目前‘反催收生意’遊走在模糊地帶,建議從司法層面,健全對灰黑產的界定和執行標準,讓灰黑產在法律面前無處遁形。”該人士指出。

董希淼也建議,針對所謂的“代理投訴”以及“信用修復”等反催收行爲應出臺專項整治辦法,並可建立金融、司法、公安等多部門治理協調機制,綜合施策,提高威懾力和精準度。

針對“非法代理投訴”亂象,相關監管部門人士對《經濟參考報》記者表示,將加強與相關單位和部門的協同配合,綜合施策,標本兼治,研究探索從制度機制層面解決投訴根本性問題。下一步,將進一步嚴查重處違法違規行爲,督促機構加強源頭治理,切實轉變經營理念,規範經營行爲,從產品開發、宣傳及銷售等各業務環節加強管控,從源頭上根本上防範投訴的產生。進一步加強對機構投訴處理工作的督查,督促機構嚴格按照《銀行業保險業消費投訴處理管理辦法》等監管規定依法依規處理投訴。對於無事實依據的投訴,特別是涉嫌違法犯罪的行爲,鼓勵機構通過法律途徑維權,或及時向公安機關報案。對於已經由司法機關認定的詐騙等違法犯罪案件,在向社會通報投訴情況時予以剔除。進一步加強公衆教育和風險提示,提高消費者的風險意識和鑑別能力,引導消費者理性購買銀行產品和通過合法途徑維權。