徽商銀行頻現貸款強制搭售保險 貸款30萬需還10萬保費

銀保監會三令五申禁止借貸過程中強制搭售保險,然而貸款捆綁保險的行爲屢禁不止

日前,徽商銀行(3698.HK)發佈2021年三季度報告,截至2021年9月末,徽商銀行資產總額1.40萬億元,較年初增長10.24%;負債總額1.29萬億元,較年初增長10.26%;淨利潤94.61億元,同比增長19.20%。

業績增長背後,徽商銀行面臨“內憂外患”,對內接連陷入大股東糾紛,對外則因貸款業務搭售保險頻被用戶投訴。針對貸款業務,徽商銀行今年已領到不少罰單。據記者不完全統計,徽商銀行年內涉及貸款業務的罰單有22張,合計被罰410萬元,處罰原因包括貸款五級分類不準確、違規發放固定資產貸款、掩蓋信貸資產質量等。另外,徽商銀行的核心指標表現一般,不良貸款率上升,一級資本充足率和核心一級資本充足率均下降。

貸款強制搭售保險

徽商銀行自港股上市以來,在2020年首次出現淨利潤下滑,不過今年上半年出現好轉。截至2021年三季度,徽商銀行資產總額1.40萬億元,較年初增長10.24%;淨利潤94.61億元,同比增長19.20%。

但從盈利能力看,徽商銀行仍呈下降趨勢。截至2021年6月末,徽商銀行生息資產收益率下降4.96%至4.41%。在各類型業務中,客戶貸款及墊款、證券投資、公司貸款、票據貼現等收益率均處於下行趨勢。

記者注意到,徽商銀行零售貸款收益率從去年同期的5.98%上升至6.07%,利息收入從54.77億元升至今年6月份的66.01億元,增幅爲20.52%,而零售貸款增長背後,是面臨大量投訴的個人貸款業務。近期,黑貓投訴平臺顯示,徽商銀行貸款業務搭售了多家保險公司的產品,涉及大地財產保險股份有限公司(以下簡稱“大地保險”)、太平洋保險(集團)股份有限公司(以下簡稱“太平洋保險”)等,用戶的借貸成本被大幅增加。

張麗(化名)向《中國科技投資》記者表示,其2019年12月在大地保險工作人員介紹下,向徽商銀行申請了30萬元貸款,分36期償還,每期還款12343元,總計需還款444348元。然而還款近兩年時間後,張麗發現每期還款金額中包含了3030元保費,36期的保費總計爲109080元,佔據了貸款本金的36.36%。

此外,申請貸款後,張麗從未收到貸款合同及保單合同,每月僅是通過徽商銀行直銷銀行APP“徽常有財”還款,以致張麗目前仍不知道自己被搭售的保險產品是什麼。

*張麗提供的還款計劃截圖

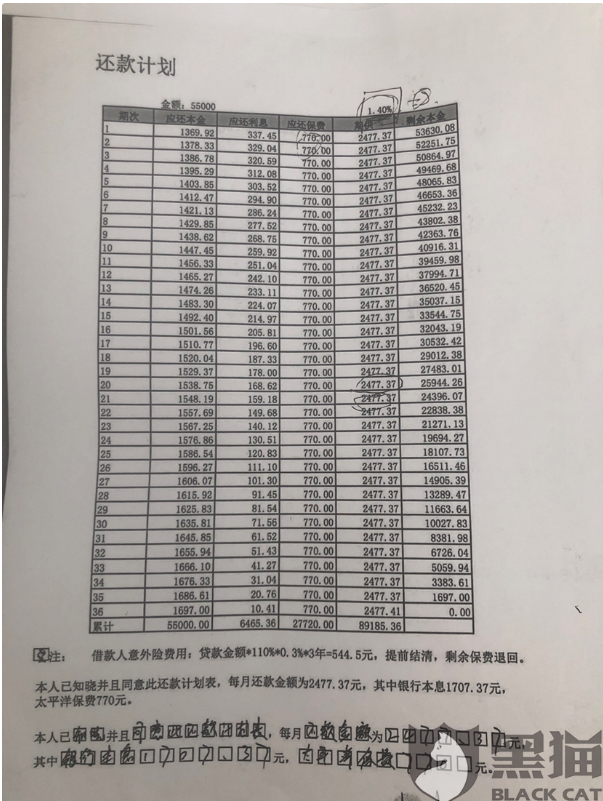

另一位用戶李妮(化名)則告訴《中國科技投資》記者,因其愛人做生意需要資金週轉,2019年10月通過太平洋保險業務員申請了一筆55000元的貸款,分36期償還,放款方爲徽商銀行。每月還款金額爲2477.37元,而這其中包含了770元保費。

申請貸款後,李妮及其愛人同樣對保費不知情,直至還款20期後,李妮發現每月還款金額過多,於是與保險公司溝通拿到一份還款計劃,這才瞭解到每月還款金額中包含了保費。其中,還款計劃中註明“每月太平洋保費770元”“借款人意外險費用爲544.5元”。如果算上保費,李妮申請貸款的IRR年化利率約爲34.66%。

*圖源:李妮提供的還款計劃

除此之外,還有用戶向《中國科技投資》記者表示,其2019年12月通過大地保險向徽商銀行申請15萬元貸款,每期還款金額6846.47元,其中每月保費就高達2190元,算下來IRR年化利率達到35.72%。但後來該用戶與保險公司人員溝通得知,其保費爲個人貸款保證保險,在與保險公司和徽商銀行多次協商後仍無法減免保費,最終該用戶只能如期償還貸款。

早在2012年,原銀監會曾發佈《關於整治銀行業金融機構不規範經營的通知》,要求銀行嚴格執行“七不準、四公開”。其中明確指出銀行不準借貸搭售,即不得在發放貸款時強制捆綁、搭售理財、保險、基金等金融產品。

2019年10月,銀保監會再次發佈了《關於開展銀行保險機構侵害消費者權益亂象整治工作的通知》,其中明確提到,借貸過程中強制消費者辦理保險、信用卡、大額存單等業務或強制要求向特定第三方合作機構購買產品或服務,屬於侵權行爲。

然而“強售”保險的行爲仍廣泛存在於銀行貸款中,消費金融專家蘇筱芮曾對外分析稱,銀行搭售保險的目的有兩種,第一種是企圖拓展銀行主營業務以外的收入類型,第二種是逃避自主風控環節,試圖“躺掙”,這與監管一貫強調的增強自身風控能力,不得將核心風控外包的理念有所背離,對於銀行而言,既需要打造自身的核心風控能力,也需要充分重視金融消費者的權益保護,不得利用自身的專業性及優勢地位誘導消費者,甚至侵害消費者的知情權與選擇權。

零售業務頻繁被罰

根據徽商銀行已披露的信息,其合作代銷的保險公司包括泰康人壽有限責任公司、百年人壽保險股份有限公司、華夏人壽保險股份有限公司等。

同時,代理保險業務屬於徽商銀行個人財富管理業務,2021年半年報顯示,截至2021年6月份,徽商銀行財富管理業務規模爲1990.52億元,中間業務收入爲2.14億元,同比增長17.9%。

雖然徽商銀行尚未單獨披露代理保險的業務收入,不過近幾年徽商銀行中間業務及代理業務手續費收入規模逐年增加。2018-2020年,中間業務收入分別爲1.93億元、2.76億元、3.79億元;代理業務手續費收入分別爲10.81億元、13.71億元、14.73億元。

然而此類規模增長或存可疑之處,根據銀保監會今年9月份公佈的一份罰單顯示,徽商銀行黃山分行因“浮利分費”被罰35萬元,相關責任人被處以警告。其中,“浮利分費”是指銀行爲滿足上級行對中間業務考覈的需要,在對企業貸款定價時,根據企業的綜合回報率等因素確定貸款利率總體上浮幅度,再人爲在貸款利率上浮部分切出一塊作爲中間業務收費。

此外,針對貸款業務,徽商銀行今年收到不少罰單。據《中國科技投資》記者不完全統計,徽商銀行年內已收到38張罰單,合計被罰金額605萬元。其中,涉及貸款業務的罰單22張,合計被罰410萬元,處罰原因包括貸款五級分類不準確、違規發放固定資產貸款、掩蓋信貸資產質量等。

截至2021年6月末,徽商銀行不良貸款餘額105.84億元,同比增加46.18億元;不良貸款率1.66%,同比上漲0.53個百分點。資本充足指標方面,核心一級資本充足率8.03%,同比下降0.72個百分點;一級資本充足率9.73%,同比下降0.97個百分點。

記者就貸款搭售保險、業績等問題致函徽商銀行,截至發稿,尚未收到回覆。