“少花錢多辦事” 美國銀行的裁員爲銀行業成本管理指明方向

美國大型銀行最近幾天收到了一條明確的信息:失控的開支不會停止。

摩根大通、高盛集團和第一共和銀行等報告成本高於預期的銀行股價遭到重創,而另一方面,美國銀行展現了在通脹率上升、人才大戰和科技支出飆升的情況下管理成本的另一種方式。

“美國銀行與摩根大通形成鮮明對比,”富國銀行分析師Mike Mayo接受電話採訪時表示。他們“少花錢,多辦事”。

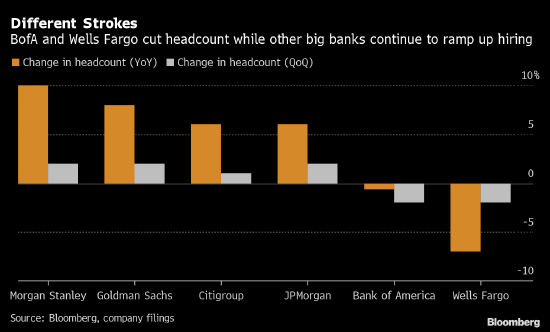

美國銀行首席執行官Brian Moynihan將費用水平優於同業歸功於員工數量減少——以及紙質支票處理量減少。該公司少有的幾家第四季度員工數量減少的大型銀行之一。富國銀行也裁減了員工,但它也在努力應對美聯儲的增長限制。

雖然美國銀行預計今年會再次開始增加員工數量,但該行仍然預計支出會保持不變。新任首席財務官Alastair Borthwick表示,疫情相關成本下降以及客戶數字化應用的普及將有助於抵消其他費用的增長。

Mayo表示,薪資上漲影響了整個銀行業。在摩根大通上週五公佈的第四季度業績顯示開支大幅上升後,他七年來首次下調了該行評級。

自財報季開始以來,基準的KBW銀行指數已下跌5.6%。摩根大通和第一共和銀行表現墊底,跌幅均超過10%。不過Mayo表示,銀行股仍有上漲空間,因爲無論支出如何變化,預期的美聯儲的加息都會提升銀行業的利潤。

此外,銀行業報告上季度貸款增長,而且現在表示有可能加速,這增加了看漲的理由。

“零售銀行業務又回來了,”Mayo說,稱第四季度是“巨大的轉折點”。