雪松200億涉衆募資調查:假借灰色通道,裹挾一衆僞國企,底層資產涉“空轉”貿易

摘要:

在雪松控股的兜底擔保之下,打着“供應鏈金融”的旗子,以所謂的“應收賬款”爲底層資產,假借各類金交所、產交所、僞金交所通道,超過350只違規“理財產品”面向自然人發售,總規模超過200億元。

根據記者的調查,這350餘隻理財產品背後,構築的是一個龐大的融資網絡,涉及企業數量高達63家,除了或明或暗的雪松系公司,還有大量的假央企、僞國企。而作爲底層資產的應收賬款,系建立在涉嫌虛假的“空轉”貿易行爲之上。

隨着產品的爆雷,釀成了約8000投資人的涉衆風險。

(全文約15000字,閱讀約需40分鐘。)

頭頂“世界500強”光環的雪松控股,爆出鉅額理財產品逾期,併成爲新聞焦點被廣泛報道。

證券時報記者持續跟蹤調查發現,自2020年1月起,在雪松控股的兜底擔保之下,打着“供應鏈金融”的旗子,以所謂的“應收賬款”爲底層資產,假借各類金交所、產交所、僞金交所通道,超過350只違規“理財產品”面向自然人發售,總規模超200億元。

而今,這些理財產品的兌付,陷入了全面停滯狀態。

期間,雪松控股向投資人至少作出了5次口頭兌付的承諾,但無一兌現。2021年12月20日,在各方壓力之下,雪松控股出具了書面承諾,自2022年1月至2023年6月,分期向投資人兌付。但到了1月31日,第一期兌付仍未兌現。

根據記者的調查,這350餘隻理財產品背後,構築的是一個龐大的融資網絡,涉及企業數量高達63家,除了或明或暗的雪松系公司,還有大量的假央企、僞國企。而作爲底層資產的應收賬款,系建立在涉嫌虛假的“空轉”貿易行爲之上。

伴隨理財產品的全面爆雷,記者實地走訪發現,那些資金募集方、名義融資人,大多已人去樓空,令投資人追討無門。

一、產品掛牌——金交所、產交所、僞金交所齊上陣

2021年對於投資人強子(注:本文所涉及的投資人皆爲化名)來說,是水逆的一年。

這一年,他從雪松旗下的理財銷售人員手上購買了三隻理財產品,總額800萬元。不幸的是, 2021年4月29日,他剛剛支付完後兩筆共計500萬元的投資款,第二天,諸多投資人陸續獲悉,雪松銷售的理財產品大面積出現逾期。

與強子有着相同境遇的,還有華姐、紅梅、賀平等投資人,他們分別購買了1500萬元、1200萬元、600萬元的6款理財產品,於2021年5月-9月先後到期,但至今未拿回本金。

與此相應的,是相關司法案件數量的激增。企查查信息顯示,在截至2021年末的近3個月內,雪松控股因投資理財糾紛被投資人起訴的案件,各地法院的立案數量已超過30件。

證券時報記者歷時近一個月,輾轉從各地投資人手上獲得了超過100只理財產品的產品說明書、投資協議等法律文書。

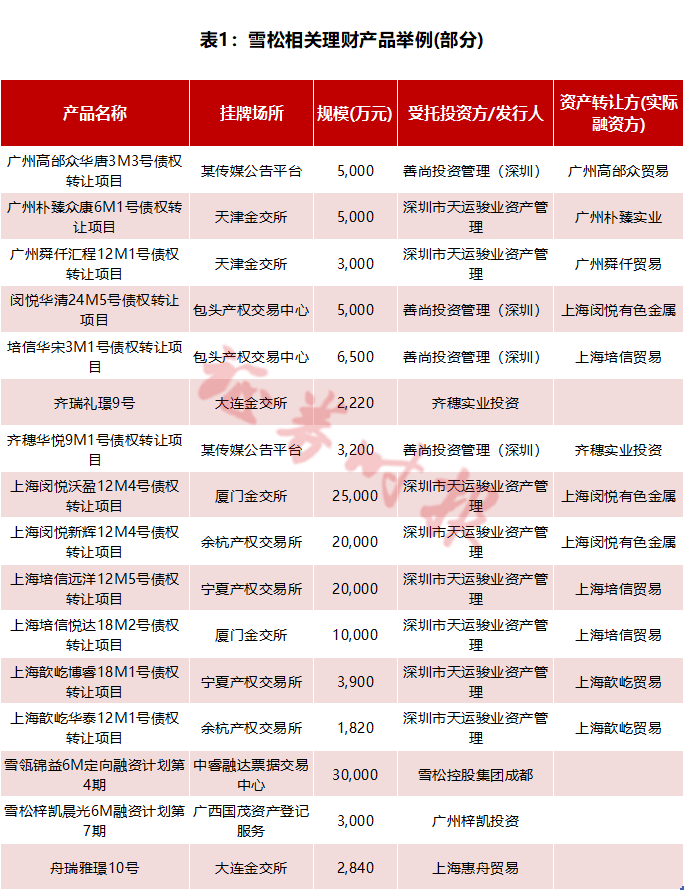

從這百餘份產品文件來看,相關產品的底層資產,基本都是基於貿易背景的“應收賬款”,因而,產品名稱都冠之以“債權轉讓項目”,比如——“上海培信遠洋12M5號債權轉讓項目”、“齊穗華悅9M1號債權轉讓項目”、“上海閔悅新輝12M4號債權轉讓項目”、“廣州樸臻衆康6M1號債權轉讓項目”等(表1)。

產品名稱中的“M”代表存續月份,比如,12M代表產品存續期爲12個月,6M代表6個月,以此類推。相關產品的存續期限,最短的爲2個月,最長爲24個月,起投金額爲30萬元或100萬元,根據投資金額及期限的不同,年化收益率爲7%到12%。

這些產品在相關交易場所掛牌之後,通過雪松旗下的潤邦財富銷售團隊、雪松信託銷售團隊以及線上的松果財富APP,面向自然人廣泛銷售,據稱總人數約8000人。

記者把這100份產品文件彙總統計發現,這100只產品共計涉及11個掛牌場所,包括金交所、產交所、僞金交所三大類(表2)。其中,大連金交所繫雪松自身控股的金交所。

從這些理財產品在三類場所掛牌的時間軌跡來看,呈現出明顯的階段特徵:

在金交所掛牌的產品,全數在2020年之內,且到12月份戛然而止;在產交所掛牌的產品,則橫跨2020年及2021年;而在僞金交所掛牌的產品,則全線啓動於2021年。

爲什麼會呈現出這種鮮明的時間軌跡特徵?背後映襯出的,實際是躲避監管的“貓鼠遊戲”。

近十餘年來,中國私募基金與財富管理行業處於快速發展之中,資產管理規模迅速膨脹。而在此過程中,以借貸、債權爲底層資產的固收類私募理財產品,爲了披上“合規”的外衣,以撇清非法集資的嫌疑,不斷尋求各類有政府背書的備案、掛牌通道。

2018年之前,市場上的類固收私募產品,大多通過在基金業協會備案的方式謀求合規性。以債權、保理、融資租賃等非標債權作爲底層資產的私募基金,歸屬於“其他類私募基金”,獲准在基金業協會備案。

由於以債權類非標私募基金的風險不斷聚集,2018年2月,基金業協會發布了《私募投資基金備案須知》,明確底層資產爲借貸性質的產品不予備案。基金業協會關閉通道之後,大量底層資產爲債權的類固收產品,湧向了各級政府批准設立而監管更爲寬鬆的金交所、產交所,謀求在該等場所掛牌、發行。

這便是雪松所銷售的債權類非標理財產品的政策背景。自2020年1月起,雪松相關理財產品全線在各地金交所、產交所掛牌。

這種貓鼠遊戲背後的風險,監管部門也看在眼裏,清理整頓各類交易場所部際聯席會議辦公室(清整辦)反覆提示金交所非標產品的風險。2020年12月,清理整頓各類交易場所第五次部際聯席會議再次強調,嚴格落實金交所不得直接、間接向個人銷售產品,不得跨區域展業的底線要求。

或受此影響,雪松在金交所掛牌發行的所售產品,於2020年末戛然而止。而未被清整辦明確點名的產交所,則在2021年繼續成爲備選通道。

金交所的掛牌通道被封堵之後,雪松相關理財產品在2021年又另覓了多個無省級金融局許可的“僞金交所”作爲替代通道。

由此可見,雪松所銷售的理財產品,一直遊走在監管政策的灰色地帶。儘管相關理財產品的掛牌通道,從金交所轉換爲產交所及僞金交所,再向個人出售,變的是不停轉換的掛牌通道,不變的是自始至終的涉衆風險。

二、交易結構——兩大傀儡資金通道

如前所述,證券時報記者從各地投資人手上獲得了100只理財產品的產品說明書、投資協議等法律文書,這100只是雪松所銷售的理財產品的全部嗎?

並不是!

比如,在記者所獲得的100份產品文件中,在包頭產權交易中心掛牌的產品數量爲11只,但記者登陸包頭產權交易中心網站查閱並逐一統計發現,雪松相關產品掛牌併成交的數量多達60只。

再比如,記者所獲得的100份產品文件中,在某傳媒公告平臺(下稱“傳媒公告平臺”)掛牌成交的產品數量爲24只,但記者登陸傳媒公告平臺查閱並逐一統計發現,雪松相關產品掛牌併成交的數量,更是高達209只。

其他剩餘掛牌場所,記者雖未逐一去查閱統計,但可以確認的是,實際掛牌的產品遠遠高於記者獲得產品文件的數量。

記者基於前述100份產品文件,以及在天津金交所、包頭產權交易中心、傳媒公告平臺的詳實統計,彙總雪松相關理財產品共計351只,產品規模201.3億元(相關明細詳見文末附件)。當然,這只是不完全統計,實際的產品數量和資金規模或遠大於此。

統計顯示,這351只產品中,有多達320只產品所募集的資金,藉助兩大資金通道進行中轉——深圳市天運駿業資產管理有限公司(下稱“天運駿業”)、善尚投資管理(深圳)有限公司(下稱“善尚投資”)。其中,天運駿業涉及產品數量178只,善尚投資涉及產品數量142只。

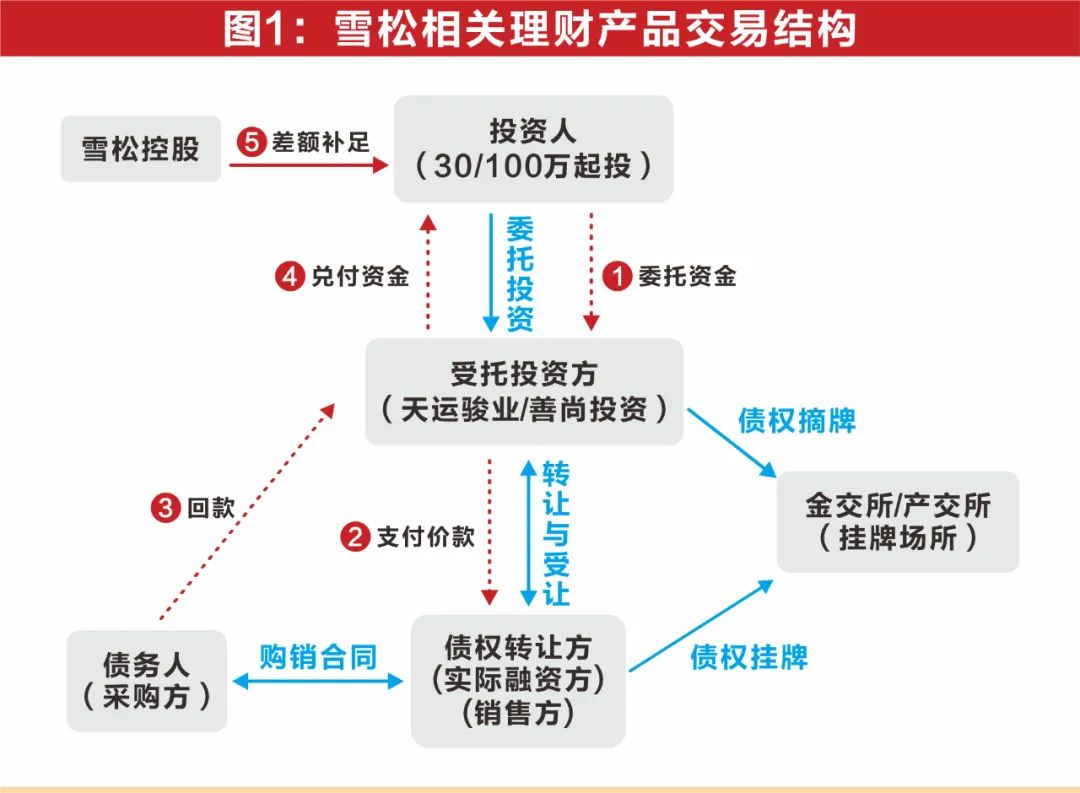

天運駿業/善尚投資之所以是資金通道,這涉及二者在雪松相關理財產品中的角色——受託投資方。

根據相關產品的交易結構,投資人將資金委託給天運駿業/善尚投資,天運駿業/善尚投資再以受託投資方的身份,將相關資金用於購買資產轉讓方所持有的債權資產(圖1)。作爲底層資產的債權,則是資產轉讓方基於基礎貿易項下對債務人(採購方)的應收賬款。

換句話說,受託投資方實際上是資金募集方,募得資金之後再支付給資產轉讓方(實際融資方),以完成應收賬款的受讓。未來向投資人兌付的資金,則來自底層債務人的回款,而雪松控股對產品的兌付做了兜底承諾(出具差額補足承諾函)。

作爲雪松相關理財產品的兩大募資通道,天運駿業/善尚投資的重要性不言而喻。

從股權結構來看,天運駿業及善尚投資與雪松控股皆不存在股權關係。

天運駿業成立於2015年7月,設立時註冊資本100萬元,股東爲兩位自然人黃宏業、陳海棠。2019年10月30日,公司股權發生變更,實控人變爲方鳳強、鄧鵬,註冊資本也飆升至5000萬元。這個時間點,正好是該公司承擔雪松相關理財產品募資通道的前幾個月。

善尚投資成立於2015年11月,設立時註冊資本500萬元,由自然人吳興華獨資持有,之後經歷一系列股權變更,當前實控人變更爲白小波、張近川,註冊資本也增加至5000萬元,但未實繳。

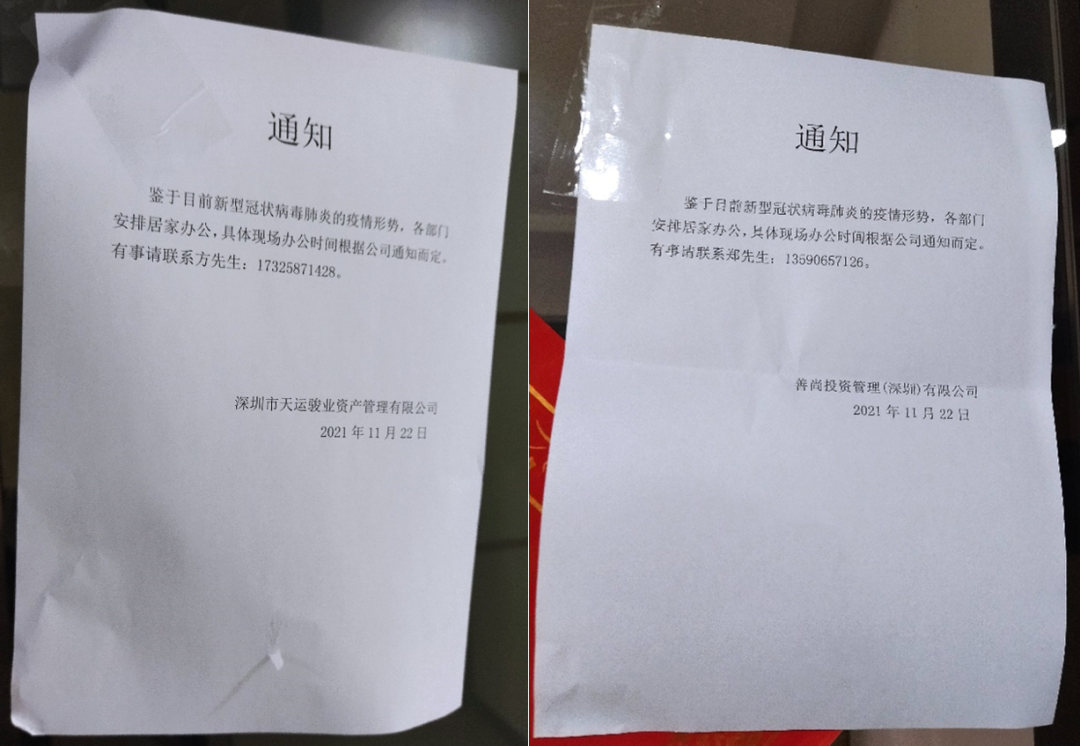

2021年12月中旬,證券時報記者前往天運駿業及善尚投資的實際辦公地——深圳市福田區福華三路國際商會中心,兩家公司分別位於該大廈的1501A室及2106B室。記者在現場看到,兩家公司皆大門緊閉,人去樓空(圖2)。

圖2:運駿業及善尚投資皆人去樓空

透過玻璃,記者看到,兩家公司的辦公面積都不大,大約30-50平方,分別內設6個、4個工位,室內除了桌椅,其他辦公設施已搬走。

在15樓,一位保潔人員告訴記者,已經很久沒看到天運駿業的人辦公了,“(2021)年初之後就沒來了”。

兩家公司的大門玻璃上,分別貼了一張通知,上面寫着完全一致的內容:鑑於目前新型冠狀病毒肺炎的疫情形勢,各部門安排居家辦公,具體現場辦公時間根據公司通知而定。落款時間同爲2021年11月22日(圖3)。記者看到,兩家公司的左右鄰居都在正常辦公,其時,深圳也未出現疫情。

圖3:天運駿業及善尚投資門口所貼通知

在現場,記者以投資人身份撥打天運駿業通知上留的電話,無人接聽。記者以同樣身份再撥打善尚投資通知上留的電話,接聽者告知記者,他是雪松的工作人員,姓梁。記者問及善尚投資是否雪松旗下的公司,對方回答“對的”。記者又問爲何善尚投資關門了,對方回答“具體我這邊也不太清楚,我只是負責做記錄,會把您的情況記錄下來轉給對應的同事,之後會有專人跟您聯繫”。不過,記者之後並未接到相關反饋電話。

2022年2月14日,記者再次來到天運駿業及善尚投資的辦公地,依然是人去樓空的狀態。

從走訪及電話溝通情況來看,天運駿業/善尚投資應是雪松隱性控制的公司,充當着傀儡資金通道的角色。

另一個可供佐證的信息是,天運駿業及善尚投資雖然註冊於深圳,但其資金募集賬戶清一色開設在平安銀行廣州分行營業部(表3)。雪松旗下大連金交所相關產品的募集賬戶,以及數家子公司的募集賬戶,同樣開設於此。廣州正是雪松控股總部所在地。

三、融資方——與雪松控股或明或暗的關聯

如前所述,天運駿業/善尚投資雖然是受託投資方的角色,投資人的投資款也是打入這兩家公司的賬戶,但這僅僅是個資金通道,相關資金募集到位之後,皆支付給了資產轉讓方,以受讓債權資產。換句話說,基礎貿易項下應收賬款的轉讓方,纔是實際的融資方。

證券時報記者彙總的351只產品信息顯示,涉及的融資方共計30家,總額共計201.3億元(表4)。其中,前五大融資方涉及產品數量209只,產品規模143.5億元;前十大融資方涉及產品數量290只,產品規模177.6億元。

縱觀表4所列的30家融資方,貿易公司居多。記者對這30家融資方逐一查證發現,其中編號爲6、10、12、16、18、19、21、24的8家公司,都是法律意義上雪松控股的下屬公司。就這8家公司而言,屬於典型的自融行爲——雪松銷售的理財產品,資金用於爲關聯方融資。

而這8家公司之外的融資方,雖然明面上與雪松控股沒有股權關係,追溯上去實控人大多是一些神祕自然人,但其中相當一部分與雪松仍有着千絲萬縷的瓜葛。

關聯追蹤一:與匯德豐地產的交集。表4中第2號、第27號企業——齊穗實業投資有限公司(下稱“齊穗實業”)、廣州尚儂投資有限公司(下稱“尚儂投資”),與中山市匯德豐房地產投資有限公司(下稱“匯德豐地產”)產生關聯,而匯德豐地產曾是雪松實業集團下屬的地產項目公司。

匯德豐地產成立於2010年2月,成立時由珠海市德峯商業有限公司持股60%,而珠海德峯的上層股東爲尚儂投資(表4第27號企業);2017年12月,匯德豐地產的股權發生變更,雪松實業集團成爲控股股東,持股90%;不過,匯德豐地產的股權在雪松實業集團體內停留大約一年即被轉移出去;匯德豐地產最新一次股權變更,發生於2021年6月23日,全資股東變更爲齊穗實業(表4第2號企業)。

關於匯德豐地產,還曾爆出過雪松涉嫌自融的醜聞。雪松信託2019年曾發行了一款規模35億元的信託產品“鑫坤5號”,資金投向匯德豐地產的樓盤項目。此事曝光之後,雪松實控人辯解稱,匯德豐地產已經轉讓,不再屬於雪松旗下。

關聯追蹤二:與華融資管廣東分公司的交集。就在匯德豐地產的股東變更爲齊穗實業的第二天(2021年6月24日),齊穗實業將所持有的匯德豐地產股權,全數質押給了華融資管廣東分公司。同樣被質押股權給華融資管廣東分公司的,還有表4中的第7號、第9號企業——廣州高邰衆貿易有限公司(下稱“高邰衆貿易”)、廣州捷昇貿易有限公司(下稱“捷昇貿易”)。

無獨有偶,雪松控股旗下法律意義的下屬公司——西安天楠文化旅遊開發有限公司、廣州築通貿易有限公司、嘉善康輝創世旅遊開發有限責任公司,相關股權也被質押給了華融資管廣東分公司。曾有雪松離職人士向證券時報記者透露,雪松與華融資管廣東分公司(高層)來往密切,雙方之間有借貸關係。

關聯追蹤三:與齊翔騰達的交集。齊翔騰達(002408)爲雪松實業集團2016年末收購的上市公司。記者逐一梳理發現,表4中第3、5、11號企業——上海閔悅有色金屬有限公司(下稱“閔悅金屬”)、廣州舜仟貿易有限公司(下稱“舜仟貿易”)、上海融益金屬材料有限公司(下稱“融益金屬”),皆在齊翔騰達的公告或年報中出現過。

特別是閔悅金屬,曾計劃以10-12億元的估值注入齊翔騰達,不過,在監管的多輪問詢之下,齊翔騰達放棄了對該資產的收購。此外,第17號企業寧波市富淶貿易,是第11號企業融益金屬的子公司。

而舜仟貿易不僅與齊翔騰達有交集,其2014年工商年檢報告顯示的聯繫電話020-38869600,正是雪松大宗商品供應鏈集團官網的電話,也是雪松多家下屬公司工商登記的聯繫電話。

關聯追蹤四:與雪松信託長青系列的交集。表4中第20號企業——廣州豐匯實業有限公司(下稱“豐匯實業”),是雪松信託長青系列信託計劃下的第四大融資人(該公司轉讓了超過23億元應收賬款給雪松信託獲取融資);第13號企業——海南潤耀供應鏈,又是第20號企業的全資子公司。

此外,表4中第22號企業——昱豐貿易(天津)有限公司,是雪松信託長青系列信託計劃下第三大融資人“上海宏生實業”(該公司轉讓了超過28億元應收賬款給雪松信託獲取融資)的全資子公司。

綜上,表4所列的30家融資方中,可查證的至少有19家與雪松控股產生或明或暗的關聯與交集。

四、實地走訪——主要融資方已人去樓空

爲了進一步查清情況,證券時報記者對錶4中與雪松控股無股權關係的融資方進行了實地走訪調查,尤其是前15大融資方。從註冊地來看,這些主要融資方集中在上海和廣州兩地。

2021年12月中下旬、2022年2月中旬,記者與投資人多次走訪發現,無論是在上海還是廣州,主要融資方大多已人去樓空。

培信貿易與歆屹貿易(第1、14大融資方)

培信貿易(表4第1號企業)是最大的融資方,涉及59只理財產品,金額63.39億元;歆屹貿易(表4第14號企業)則涉及6只理財產品,金額3.22億元。

記者走訪獲悉,這兩家公司的實際辦公地同在上海市普陀區武寧路麗晶陽光大廈,分別位於1008室及1102室。

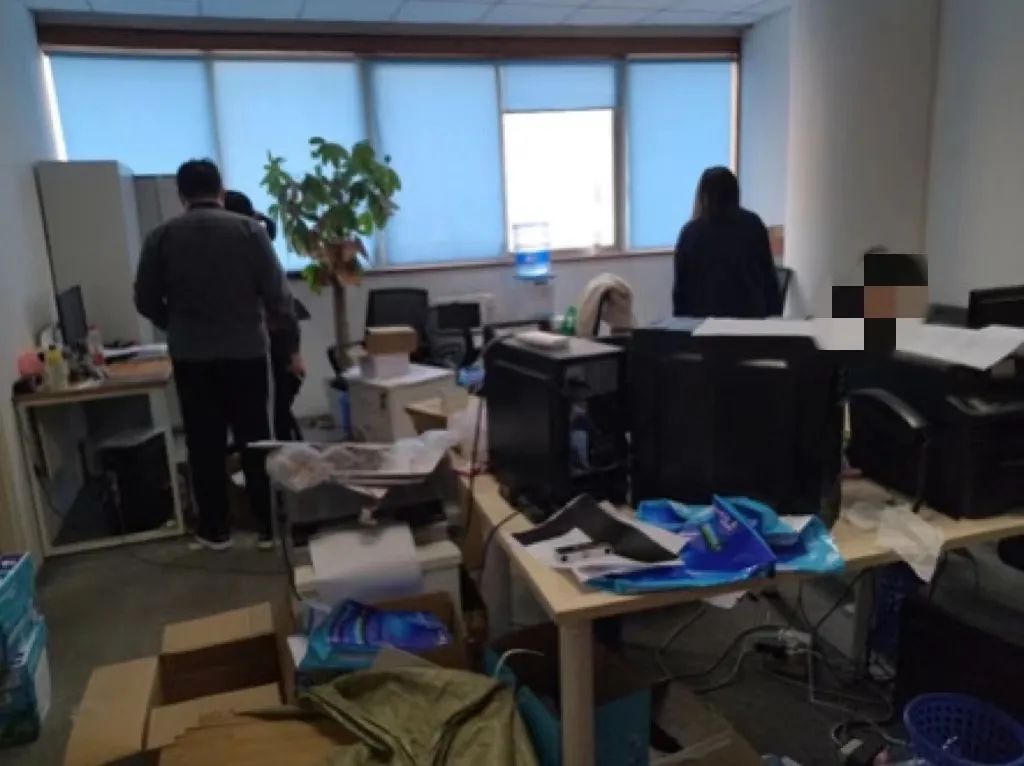

記者與投資人先來到10樓1008室的培信貿易,辦公區面積大約40平米,內有4人在辦公,現場凌亂地堆放着大量貿易單據(圖4)。

圖4:培信貿易辦公區內景

當記者以投資人身份、手持合同說明來意,並要求瞭解情況時,對方神色緊張,並稱“我不知道這個事情”。記者問現場工作人員姓名,無一人願意回答。

記者又問誰是負責人,現場一位男士答,“沒有負責人,我們都是打工的”。記者請他們給負責人打電話,工作人員拒絕聯繫,並稱“我們也沒有聯繫方式”。

記者問及公司與雪松的關係,對方也拒絕回答。在現場,記者看到多份雪松相關公司的單據,包括雪松實業集團、雪松大宗商品供應鏈集團等。

隨後,記者留下聯繫電話離開,並前往11樓1102室的歆屹貿易,發現大門已鎖,無人辦公。透過大門玻璃可以看見,該公司辦公面積30-40平米,內設4個卡座。

第二天,記者再度前往培信貿易及歆屹貿易探訪,發現兩家公司均大門緊鎖、無人辦公了(圖5)。

圖5:培信貿易與歆屹貿易皆大門緊鎖

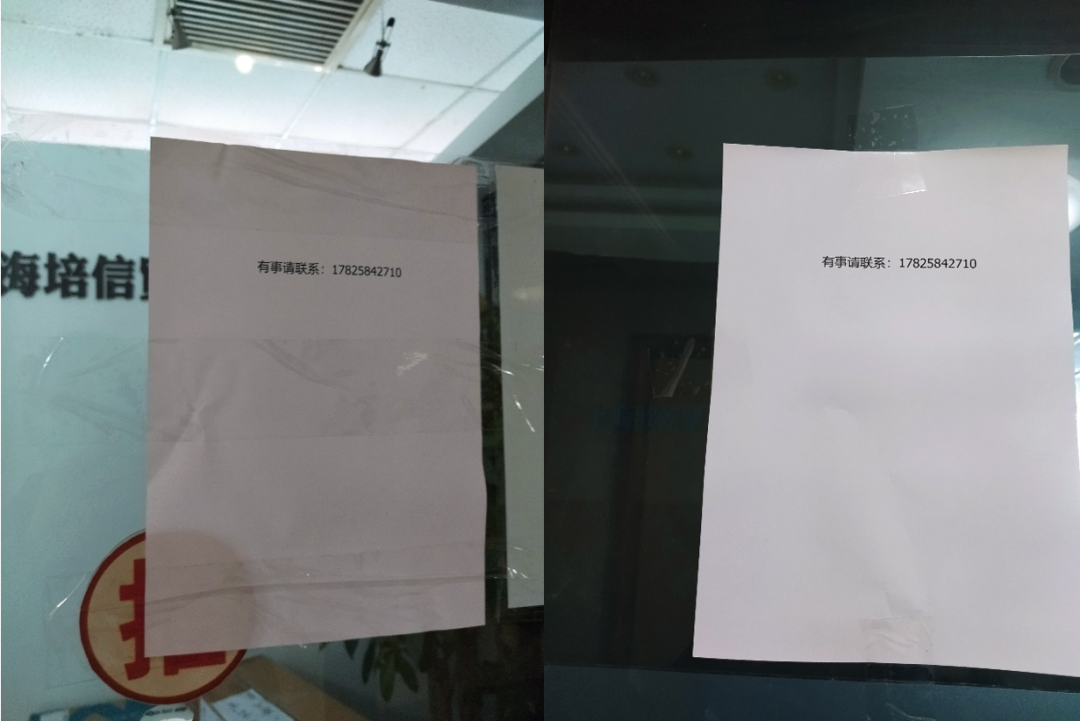

不過,兩家公司的玻璃門上都各自新貼了一張紙,內容完全相同:“有事請聯繫:17825842710”(圖6)。

圖6:培信貿易與歆屹貿易貼着相同電話

匆匆關門的舉動,似乎在刻意躲避投資人的再度登門。而門上貼出完全相同的電話號碼,則證實:這兩家看上去沒有任何股權關聯的公司,背後實際是同一撥人。

閔悅金屬與融益金屬(第3、11大融資方)

閔悅金屬(表4第3號企業)是第三大融資方,涉及33只理財產品,金額27.55億元;融益金屬(表4第11號企業)則涉及13只理財產品,金額5.08億元。

這兩家公司的實際辦公地也在同一棟大廈——上海市普陀區中山北路物貿大廈,分別位於1121室及928室。

記者先來到11樓1121室的閔悅金屬,看到屋內面積大約20-30平米,現場堆放着整箱的單據材料,工位共計4個。記者到達時,只有一位工作人員,自稱姓張,是辦公室的文員,介紹說公司主要做有色金屬大宗貿易(圖7)。

圖7:閔悅金屬辦公室內景

這番場景,讓記者頗感意外,閔悅金屬這家一度計劃以10億-12億元估值賣給上市公司齊翔騰達的公司,竟是這樣只有一間辦公室、四個工位的作坊式貿易公司。

當記者向張文員出示合同說明來意時,對方稱具體情況不瞭解,“我向領導反映以後再回個電話給你”。記者請她現場打電話給領導,她明確拒絕,“現在讓我打電話也沒用,他東西都沒看到(指記者手上的合同),什麼情況也不知道”。

同行的投資人在靠窗位置看到一沓堆放的單據,其中涉及雪松旗下的多家公司,包括:成都雪松供應鏈管理有限公司、成都弘基供應鏈管理有限公司、雪松大宗商品供應鏈集團、廣州市臻堃貿易有限公司、廣州聯華實業有限公司等。

投資人詢問工作人員,爲什麼有那麼多跟雪松相關的單據,她回答,“我不知道,這不是我們的東西,他們放在這,我就堆在這邊”,並試圖阻止投資人翻閱相關資料。

第二天,記者再次來到物貿大廈,發現11樓的閔悅金屬及9樓的融益金屬皆房門緊鎖,無人辦公(圖8)。

圖8:閔悅金屬融益金屬皆房門緊鎖

11樓同層隔壁公司的工作人員告訴記者,他們樓上樓下是一起的,因爲樓層隔得近,相互之間經常走樓梯上下。

惠舟貿易與騁雋貿易(第8、15大融資方)

惠舟貿易(表4第8號企業)涉及23只理財產品,金額6.11億元;騁雋貿易(表4第15號企業)涉及2只理財產品,金額1.03億元。

惠舟貿易的工商變更資料裏先後出現4個地址信息,其中2個在上海市普陀區,另外2個分別在金山區與自貿區。經逐一實地走訪及諮詢物業,4個地址皆未見有惠舟貿易。

惠舟貿易成立於2013年6月6日,成立時爲2位自然人持股,之後頻繁發生股權變更,從成立至今,其上層控股股東共計經歷五任,前四任控股股東追溯上去都是各不相同的自然人。

公司於2020年6月16日發生了一次股權變更,變爲上海星格美蘭實業有限公司(下稱“星格美蘭”)全資持股。而星格美蘭也經歷多次股權變更,其頂層實控人先後出現過河北邢臺國資委、河南省國資委。當下,惠舟貿易成爲了大興安嶺林業管理局下屬第四層孫公司。

從股權變更軌跡及當下的股權鏈條來看,惠舟貿易疑似一家掛靠的假國企,且無法找到實際辦公地。

騁雋貿易位於上海市普陀區曹楊路中友大廈1732室,是一間狹小的單間辦公室(圖9)。經向物業確認,此室確爲該公司的辦公地,記者前往實地查看時,房門緊閉,反覆敲門無人應答。隔壁公司工作人員告訴記者,“他們就兩三個人辦公,很少看到他們來”。此後,上海的投資人數次前往查看,依然大門緊鎖。

圖9:騁雋貿易實際辦公地

註冊在廣州的主要融資方,證券時報記者實地走訪了5家,與上海類似,大多也人去樓空。

齊穗實業(第2大融資方)

齊穗實業(表4第2號企業)是第二大融資方,涉及61只理財產品,金額27.67億元。

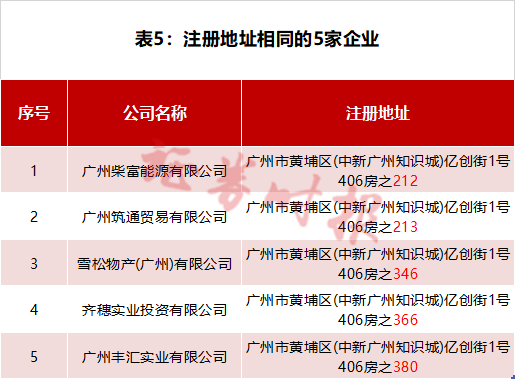

齊穗實業的註冊地址爲“廣州市黃埔區(中新廣州知識城)億創街1號406房之366”,記者注意到,包含齊穗實業在內,相關理財產品涉及的企業中,有5家公司註冊於此(表5)。其中,前三家——柴富能源、築通貿易、雪松物產,皆爲雪松控股下屬公司。

而這5家公司,在相關理財產品中擔任着不同角色,齊穗實業、雪松物產、豐匯實業爲實際融資方(即底層資產債權人),柴富能源、築通貿易爲底層資產債務人。

記者實地走訪廣州市黃埔區(中新廣州知識城)億創街1號406房,發現這裏是廣州開發區設立的一個虛擬註冊地,並無公司在此實際辦公。

隨後,記者前往齊穗實業工商年檢報告中顯示的地址——天河區中信廣場3305室,發現該處已人去樓空(圖10)。

圖10:齊穗實業在廣州中信廣場的辦公地人去樓空

據投資人說,轄區派出所告訴他們,此前摸底調查獲悉,該公司2021年11月底即已搬空。

需要再次提及的是,齊穗實業將下屬子公司匯德豐地產,全數質押給了華融資產廣東分公司,而匯德豐地產曾是雪松實業集團旗下的地產項目公司。

樸臻實業(第4大融資方)

樸臻實業(表4第4號企業)是第四大融資方,涉及23只理財產品,金額15.72億元。

該公司實際辦公地位於廣州市天河區華穗路保利克洛維大廈A座2304房。2021年12月17日,記者與相關投資人來到此處,看到屋內約30-40平米,內設六個工位(圖11)。

圖11:樸臻實業實際辦公地

記者達到時,現場只有一個人辦公,自稱是行政人員,他說“公司就是做有色金屬貿易”。

記者問他公司有幾個人,他說除了他之外,還有一個財務、一個業務員,而業務員兩週前已經離職了。記者問及:“做這麼大的生意(十幾個億),爲什麼就一個業務員?”該行政人員回答:“也不需要很多人吧,就是和倉庫那邊聯繫,做買賣,一個人也做得來。”

面對投資人出示的理財產品合同,他說:“你們投資的東西,可能老闆才知道,我不清楚。”記者要求聯繫老闆,被他拒絕,稱“沒有他電話”。

2021年12月29日,記者與投資人再次來到樸臻實業的辦公地,上次見到的男性行政人員已不在,現場換成了三位女職員,她們依然迴避所有問題。

記者在現場一個櫥櫃裏看到有三本貿易付款單,隨手翻開其中一本,顯示有跟閔悅金屬等公司的貿易往來。工作人員立刻制止記者繼續翻閱。

就在此時,與記者同行的投資人被告知雪松控股工作人員正在正在樓下,要投資人下樓溝通。該投資人下樓之後質問:“你們怎麼知道我在這裏(樸臻實業辦公室)?”雪松工作人員答:“具體我不知道,我是接到通知,要我過來的”。投資人問,樸臻實業和雪松是什麼關係?對方未予回答。

舜仟貿易、高邰衆貿易、捷昇貿易(第5、7、9大融資方)

舜仟貿易、高邰衆貿易、捷昇貿易分別爲表4第5、7、9號企業,涉及理財產品數量分別爲33、27、22只,金額分別爲9.16億元、7.78億元、5.9億元。

經實地尋訪,記者找到了這三家公司的實際辦公地。不過,記者相隔12天先後兩次登門,這三家公司皆大門緊鎖、無人辦公(圖12)。

圖12:舜仟貿易、高邰衆貿易、捷昇貿易實際辦公地

前述註冊於上海及廣州的貿易公司,記者及投資人於2022年2月14-15日再次逐一走訪,依然是大門緊鎖,人去樓空。

五、債務人——雪松系與體外的衆多假國企

如上所述,這些規模龐大的理財產品,所對應的基礎貿易項下應收賬款的轉讓方,纔是實際的融資方。記者走訪發現,主要融資方中,大多已人去樓空。

那麼,底層應收賬款的債務人情況又是怎樣的?

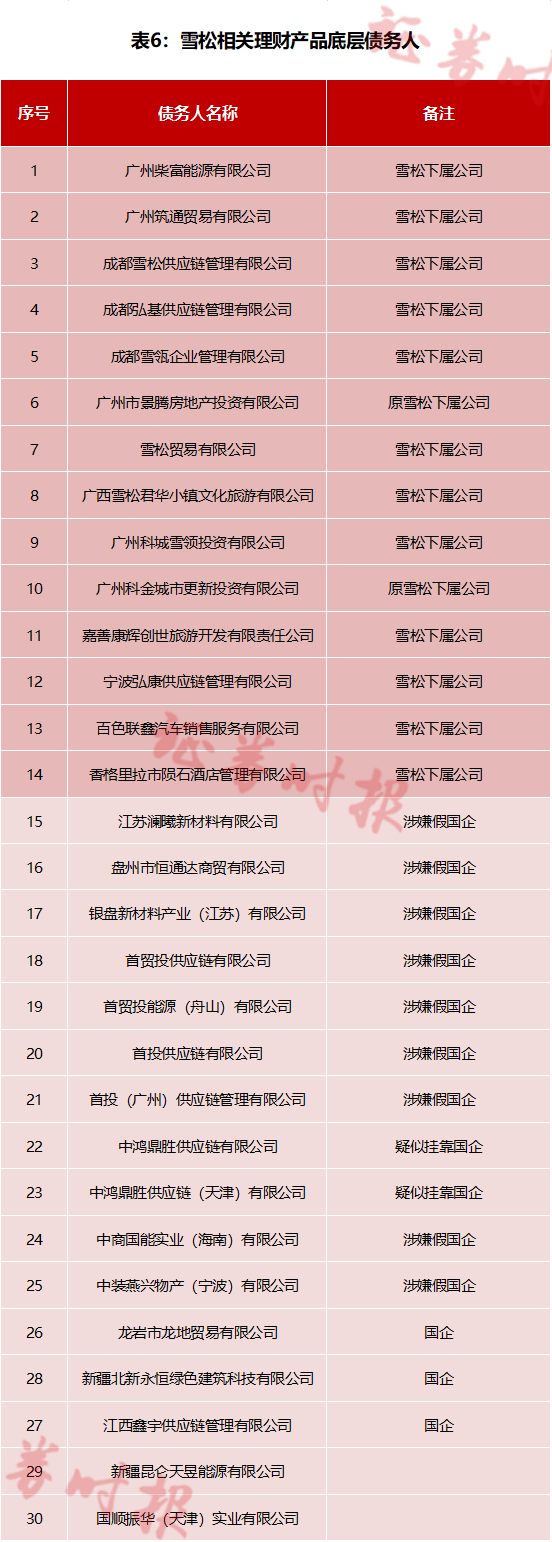

證券時報記者對351只雪松相關理財產品不完全統計發現,底層債務人共計出現30家企業的名字(表6)。其中,出現頻率最高的是廣州柴富能源有限公司、銀盤新材料產業(江蘇)有限公司、中鴻鼎勝供應鏈(天津)有限公司、首貿投供應鏈有限公司、盤州市恆通達商貿有限公司等。

經過逐一梳理與追蹤發現,這30家底層債務人可分成兩大類:一類是法律意義上的雪松關聯方(原關聯方),共計14家;另一類是有國資背景的企業,共計16家。

不過,這16家有國資背景的債務人中,除了少數幾家是正兒八經的國企(比如,龍地貿易),其餘大部分都是涉嫌掛靠的假國企。

比如,以江蘇瀾曦新材料爲例,該公司成立於2019年6月5日,從當下股權鏈條來看,它是中國機械工業集團(國機集團)的第六層孫公司。雖然該公司本身未發生股權變更,但其上層各級股東皆頻繁發生股權變更乃至更名,各階段的實控人都不盡相同。當前最終實控人能夠追溯至國機集團,源自於其上層間接股東——北京海壇中工物資集團有限公司(原名“泰和圓融(北京)實業有限公司”)2021年1月25日的一次股權變更。

比如,盤州市恆通達商貿與銀盤新材料產業(江蘇),二者有着共同的特徵:公司成立時都是自然人持股;2020年4月27-28日,兩家公司同時發生股權變更,向上追蹤實控人都是貴州省盤州市財政局;2020年10月12-13日,兩家公司再同時發生股權變更,又都成爲了中國建築集團的第八層孫公司。

此外,首貿投供應鏈有限公司、首貿投能源(舟山)有限公司、首投供應鏈有限公司、首投(廣州)供應鏈管理有限公司,這四家公司都是首都國投控股有限公司(下稱“首都國投”)的下屬公司,而首都國投的上層股東也經歷多次變更,實控人曾先後是“國資委商業發展中心”及“中國社科教育培訓中心”。

而中鴻鼎勝供應鏈有限公司、中鴻鼎勝供應鏈(天津)有限公司,其上層間接股東同樣經歷頻繁變更,曾經部分股權往上追蹤7層,也可觸達“中國社科教育培訓中心”。

縱觀這些涉嫌掛靠的假國企,可總結出如下主要特徵:1)看上去有國資成分,但股權鏈條超長,與頂層國資通常隔着5層以上;2)公司自身或上層各級股東,頻繁發生股權變更乃至更名;3)追溯上去的實控人,在不同時期體現爲不同的國資部門;4)企業名稱常常帶有“中”、“國”、“首”等字眼,有一定的迷惑性。

正是這些雪松體系內的公司與體外的衆多假國企,成爲了351只理財產品、至少200億元規模底層資產的債務人。如今,理財產品全面逾期,既不見融資人還款,也不見債務人回款。

六、底層資產之謎——“空轉”貿易下的應收賬款

彙總數據顯示,超過200億元的應收賬款債權,構成了這351只理財產品的底層資產,而這鉅額應收賬款的形成,則是建立在相應的基礎貿易行爲之上。

只有貿易行爲是真實的前提之下,才能進一步討論應收賬款的虛實。如果貿易行爲本身是虛構的,則對應的應收賬款也將成爲無源之水,進而所謂理財產品的底層資產也不復存在。

通過多條路徑,證券時報記者獲得了雪松相關理財產品大量的底層貿易資料,包括購銷合同、提貨單、收貨確認書、發票等。

而這些材料反映出來的是,上下游之間圍繞電解銅等大宗商品,所進行的大批量、大規模、沒有貨運物流的“空轉”貿易。

記者對底層貿易資料中的提貨單信息進行了統計,提貨單數量共計191份,涉及上游賣家7家、下游買家11家,所交易的銅、鋁、鋅等大宗商品共計7.29萬噸(表7)。

提貨單彙總信息顯示,該等大宗商品大量存放在上港庫、吳淞庫、滬閔庫等第三方倉庫。

據大宗貿易行業人士介紹,通常貿易公司在第三方倉庫都會開設一個或多個“賬戶”,賬戶內會登記自身名下所存放的貨物類別、型號、數量等信息。如果貨物發生交易,則賬戶會有相應的增減登記。

讓人感到意外的是,這些提貨單呈現出來的交易形式,清一色都是“過戶”,而非“提貨”。

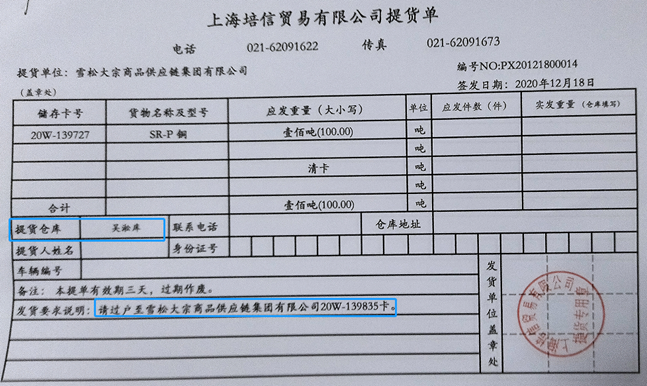

比如,上海培信貿易2020年12月18日出具的一份提貨單顯示,將該公司在吳淞庫儲存卡號爲“20W-139727”的100噸SR-P銅,過戶至雪松大宗商品供應鏈集團“20W-139835”儲存卡(圖13)。

圖13:上海培信貿易提貨單樣本

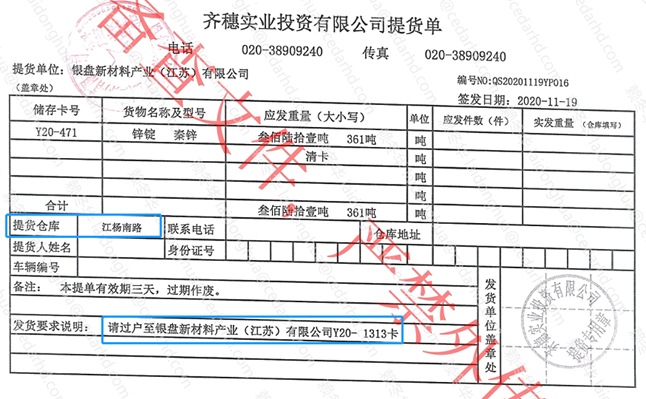

再比如,齊穗實業2020年11月19日出具的一份提貨單顯示,將該公司在江楊南路倉庫儲存卡號爲“Y20-471”的361噸鋅錠,過戶至銀盤新材料“Y20-1313”儲存卡(圖14)。

圖14:齊穗實業提貨單樣本

熟悉大宗貿易的保理業人士默生(化名)告訴記者:“如果是過戶的話,特別方便非真實貿易的刷單,在同一個倉庫來回倒騰,連物流都省了。”

這種刷量的來回倒騰,還有更直接的證據。

2020年12月18日,中商國能實業(海南)將存放於滬閔庫儲存卡號爲“20H-16148”的110噸銅,過戶給了上海培信貿易在同倉庫的“20H-16153”儲存卡;而同在這一天內,上海培信貿易又將這110噸銅,過戶給了雪松實業集團在同倉庫的“20H-16235”儲存卡。

可見,這種來回倒騰的刷量,就像銀行轉賬一樣快捷。

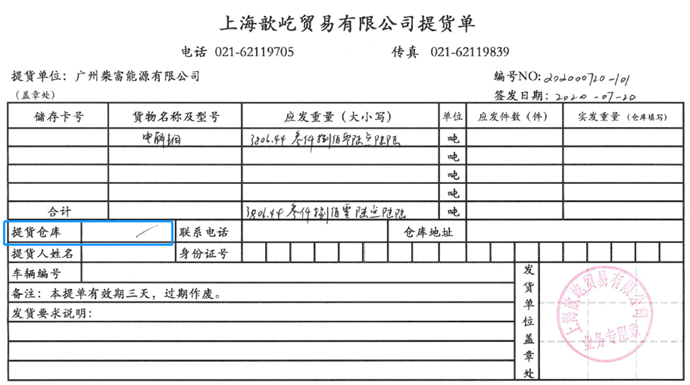

從提貨單呈現的信息來看,除了倉庫內的相互過戶之外,有些交易行爲甚至倉庫信息都沒有。比如,上海歆屹貿易2020年7月20日簽發的一份提貨單,提貨單位爲廣州柴富能源(雪松下屬公司),所提貨物爲3806.44噸電解銅;該提貨單上倉庫信息是缺失的,儲存卡號也是缺失的(圖15)。

圖15:上海歆屹貿易提貨單

就這類倉庫信息缺失的提貨單,記者向上港庫工作人員諮詢,得到的答覆是,正常情況下“一般都會有”倉庫信息。

在證券時報記者所獲得的191份提貨單涉及總量7.29萬噸的銅、鋁、鋅等大宗商品中,2.22萬噸的貨物交易爲倉庫內過戶,5.07萬噸的貨物交易沒有任何倉庫信息。這也解釋了,何以記者獲得的這些底層貿易資料,未見一份貨運單據類物流信息。

就此,一位熟悉大宗商品貿易的律所合夥人認爲,“虛假貿易的可能性很大”。

如果貿易都是涉嫌虛假的,那建立在此基礎上的應收賬款又有幾分真實?

七、一樣的配方,不一樣的包裝

覆盤這一系列理財產品所構築的龐大融資網絡,與雪松信託曾經發售的“長青”系列信託產品如出一轍——都是供應鏈金融概念、底層資產都是應收賬款、底層購銷行爲都是大宗商品貿易、都藉助了傀儡資金通道、都涉及大量假央企/僞國企;二者唯一的區別是,長青系列的發行通道是持牌信託,而當下理財產品的發行通道是金交所/產交所。

證券時報曾於2020年9月22日刊發《雪松信託“迷霧”》調查報道,揭示長青系列信託產品的疑點與風險。信託通道被封堵之後,配方几乎一樣的產品,又借道金交所/產交所甚至僞金交所,繼續千方百計向投資人滲透,遊離監管的涉衆風險有增無減。

不幸的是,無論是信託通道的產品,還是(僞)金交所/產交所通道的產品(以下統稱“金交所產品”),都出現了大面積逾期及兌付停滯,而且停止兌付都是從2021年4月開始。

投資人向證券時報記者反映,長青系列信託產品中,剩餘未兌付的都是一年期和兩年期的,待兌付產品共計12只,待兌付規模超過20億元。金交所產品則更爲龐大,已知的規模就超200億元。

如今,隨着超過350只理財產品的爆雷,接收募集資金的傀儡通道,以及主要的名義融資方,都已人去樓空,再結合前述數量衆多的募資賬戶都開設在雪松控股的大本營——廣州,資金的實際去向已不言自明。

而藉助這一龐大網絡所募集的資金,最終的去向和用途爲何,是否涉嫌非法集資,都有待監管部門的進一步調查認定。

2022年2月15日,記者就相關理財產品逾期事宜致電雪松控股獲悉,公司正在積極努力推進兌付事宜。關於理財產品逾期及兌付細節,公司相關人士表示暫無法做出回應。