中介費那麼高,貝殼找房爲何還一年虧5億?

歡迎關注“新浪科技”的微信訂閱號:techsina

文/陳穎

來源/豹變(ID:baobiannews)

2020年8月13日,貝殼在紐交所敲鐘,上市前的溝通會上,創始人左暉被問及貝殼模式是否已經跑通時回答,“目前貝殼完成了從0到1,還不算完全跑通。”

彼時,貝殼帶着左暉改變整個行業規則,實現房產交易信息化、透明化的願望,快速狂奔。然而,2021年5月,靈魂人物左暉因病離世,接棒者彭永東在貝殼從1到2的路上,遭遇了內憂外患。

外部地產行業持續低迷,貝殼在美股遭遇做空,從2021年三季度開始經營壓力在財報上全面體現,此前擴張帶來的成本難以消化,貝殼甚至開啓了裁員之路。

2022年3月10日,貝殼發佈了最新年報,業績說明會上,彭永東稱2021年爲貝殼“空前艱難”的一年。

2021年全年5.25億元人民幣的淨虧損,雖然調整後淨利潤爲正,達到22.94億元人民幣,但是同比下降了近60%。此外,活躍代理同比減少8.7%,以及移動端月活(MAU)同比下滑22.4%,無不體現着貝殼當下的困境。

業績不盡如人意,貝殼的市值也大幅縮水。相比2021年2月22日貝殼908億美元(約合人民幣5863億元)的市值,目前貝殼的總市值已跌至160億美元(約合人民幣1010億元),縮水八成有餘。

大幅虧損出現在2021年下半年

北漂12年裏租房10次,各種不愉快的經歷,信息不透明和坑蒙拐騙,讓當年的左暉產生了做中介行業的初心。秉持做“艱難而正確的事”的原則,他在爭議中,一步步成長爲“中介之王”。

左暉打造出直營的房產中介鏈家、做加盟的品牌德佑,以及長租公寓品牌自如,並在2018年上線了貝殼找房,開始講一個“地產界淘寶”的故事。

貝殼找房作爲獨立的第三方交易平臺,向所有地產中介公司開放資源,建起了一個ACN(經紀人合作網絡),網絡內有包括鏈家和非鏈家在內各類地產經紀品牌,在遵守房源信息充分共享等規則的前提下,得以將經紀人服務流程細化、標準化。

總舵手左暉離世後,彭永東能否扛起大旗是外界關注貝殼的重點,然而,房地產行業的不景氣疊加疫情影響,讓貝殼的經營承壓。

最新年報數據顯示,2021年貝殼平臺總成交額(GTV)3.85萬億元,同比增長10.1%,全年收入808億元,同比增長14.6%。

但從第四季度數據來看,GTV同比減少三成多,其中二手房業務和新房業務的GTV同比降幅分別爲39.4%和24%。

即便全年收入仍有增長,但從淨利潤角度來看,2020年剛剛實現了盈利,2021年就再次回到5億元虧損狀態,可謂艱難。

剔除利息、稅收、折舊、攤銷以及股權激勵費用的影響後,雖然2021年經調整淨利潤(EBITDA)爲22.94億元,但是同比實際上大幅減少了六成。

從單季度數據來看,2021年4個季度中,後三個季度的收入和淨利潤都處於下滑趨勢,尤其是第三、四季度,連續出現17.65億元和9.3億元的虧損。

事實上,大幅虧損出現的下半年,貝殼確實過得相當艱難。

從5月20日左暉離世開始,到7月網上傳出中介費下調的消息,8月杭州成立官方背書的“二手房交易監管服務平臺”,10月爆出裁員,12月遭遇渾水做空。再加上年內陸續出臺的房地產調控政策對新房及二手房業務的影響,貝殼的麻煩接踵而至。

反映到財報上,就是第三、四季度收入下滑和全年毛利率的降低。

數據顯示,貝殼整體毛利率從上年的23.92%降至19.59%,無法覆蓋合計21.27%的費用率,最終重返虧損。

其中2021年第四季度,毛利率甚至降到了16.4%,比2017年的18.69%還要低出2.3個百分點。

在貝殼構建的ACN(經紀人合作網絡)中,同品牌或跨品牌的經紀人可以以不同角色共同參與到一筆交易中,並按照“房源錄入者”、“房源維護者”、“客源發現者”、“撮合成交者”等角色,獲得不同的佣金比例。

從收入結構來看,貝殼從一開始以二手房交易業務爲主,到2019年新房業務大幅增長,再到2021年,新房業務佔比已經穩定在58%。

與此同時,其新房業務佔比首次超過二手房的2020年,貝殼向外部房產經紀公司支付的分傭也首次超過了內部佣金。2021年兩者差距繼續擴大,外部佣金佔總成本比例已經達到49%,遠超內部佣金的40.51%的比重。

財務數據之外,2021年下半年的艱難,還體現在員工人數等方面。

2021年末,員工人數較上年末的49.3萬人同比減少了7.8%至45.45萬人,相比9月末的51.55萬人,更是大幅減少了超6萬人,降幅達11.83%。

互聯網公司看中的移動端月活人數,也從上年同期的4820萬人次降至3740萬人次,其中大幅減少主要發生在四季度。

不利局面下,貝殼在2021年業績說明會上宣佈了全新的“一體兩翼”戰略。一體指的是原有的二手房及新房交易業務,兩翼指的是家居裝修和傢俱產品業務,及以住房服務業務。

在這之前的2020年初,貝殼佈局家居領域的跡象已經開始顯現,其已推出了包括被窩家裝平臺和AI設計等服務,同時上線了保潔、維修、搬家在內的住家業務。

從目前最主要的二手房業務和新房業務面臨的不同風險與壓力來看,更能理解貝殼爲什麼急需一個全新的增長點,或者說一個新的期待。

二手房基本盤不穩,想上調佣金難上加難

作爲從鏈家時代到貝殼時代的“基本盤”,二手房業務在貝殼內部一直很重要。

彭永東將二手房看作是整個模式的基礎,“二手房像農業一樣,一個門店經紀人在社區周圍,相當於春天要播種、夏天要施肥、秋天要收穫,它是具有時間差的生意,不斷維繫與社區的緊密度,當用戶有需求的時候,就會有很好的轉化。”

全年來看,貝殼二手房交易額從上年1.94萬億元增至2.06萬億元,同比增幅只有6.09%,大大低於去年同期49.53%的同比增幅。

對應的收入分爲兩部分,一是鏈家門店交易額中的佣金收入,二是平臺針對非鏈家門店交易額收取的平臺服務費。

隨着交易額增長放緩,2021年貝殼二手房業務收入也只小幅增長4.53%至319.48億元,同比增幅同樣縮水。

直接原因主要在於,鏈家一直是貝殼旗下二手房交易業務的“主力軍”,但第四季度鏈家門店的二手房交易額下滑,對應的第四季度佣金收入從去年同期820億元降至530億元。

用二手房業務收入金額除以總交易金額,會得到一個二手房業務的貢獻率,圖中可看出,第三、四季度的貢獻率有明顯的提高。

考慮到二手房總交易金額的降低,這一變化或是貝殼應對交易量價下滑的問題而調整了自己的定價策略。

從鏈家門店完成的二手房業務,以及非鏈家門店完成的二手房業務來看,兩部分的定價政策有着不同的變化。

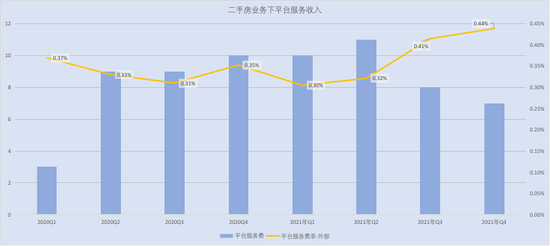

其中針對非鏈家門店的平臺服務費率在第三、四季度出現了明顯提升,從0.32%的水平提高至0.41%和0.44%。這意味着貝殼向非鏈家門店成交的二手房業務收取的平臺服務費率提高了。

二手房業務中,貢獻更大的仍然是貝殼旗下的鏈家門店,佣金率在三季度曾有過一個明顯的提高,達到2.86%的水平,但四季度又回落至與此前相近的2.72%。

2021年2月曾有消息稱重慶等地貝殼系門店上調當地中介服務費至賣方不高於1%,買方不高於2%,而此前爲賣方0%,買方2%。同時,貸款服務費也從1.5%調整爲一個固定金額。

這種收費方式如果成功調整,按照貝殼內部的服務費分成規則,貝殼的佣金就能有所提高。不過,由於賣方可以把佣金成本轉移到買方,貝殼也被指責利用平臺話語權,提高了消費者的購房成本。此後重慶貝殼相關負責人回應稱,這只是對旗下各個中介品牌的價格“指導標準”。

從四季度佣金率的回落來看,上調佣金在當前市場上的阻力依然較大,尤其是二手房整體成交低迷、監管調整的大環境下,佣金的可談判空間進一步增大。

自2021年年初開始,深圳等城市陸續發佈了二手房指導價,另有多個城市出現房貸收緊的情形。杭州、合肥、南京、武漢等地甚至出現二手房大面積停貸。

這對在二手房交易市場佔據可觀份額的貝殼而言,無疑是一個沉重打擊。

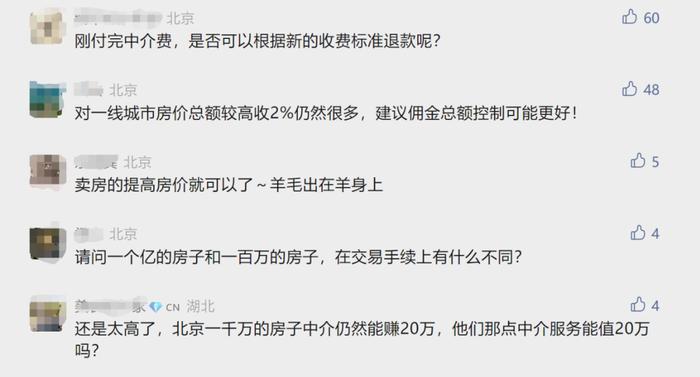

2021年7月,一張關於調整中介費的截圖在網上傳播開來,主要內容是“房產交易中介費不得超過當地社平工資的3倍。”

以北京地區2021年一季度1.1萬元的月均工資計算,那麼這個金額上限就在3.3萬。一套500萬元的二手房,按照北京地區原來2.7%的佣金比例計算,中介費13.5萬元,兩者差距高達10萬元。

雖然很快幾家中介公司回應“目前沒有接到相關通知”,這個消息不了了之,但政策對於中介機構可能產生的影響,卻已在投資者心裏投下了“炸彈”。

疊加7月末住建部等監管部門持續釋放加大對房屋買賣等市場秩序整治的信號,以及反壟斷陰雲、中概股跳水,7月23日和7月26日兩個連續交易日(週五和週一),貝殼的股價分別出現-10.94%和-27.9%的大跳水,至今仍未恢復元氣。

8月,杭州住保房管局旗下“二手房交易監管服務平臺”,正式上線了“個人自主掛牌房源”的功能,意味着房主可以在這個由政府背書的平臺上掛牌房源,直接與意向購房者溝通,打破了傳統的中介銷售模式。

次日開始,貝殼股價再次大跌。

地產商資金鍊緊張,貝殼新房業務也受影響?

“基本盤”業務備受打擊的同時,貝殼的新房業務也出現了回落。

全年來看,貝殼新房業務交易額小幅增長16.31%至1.61萬億元,對應收入464.72億元,同比增長了22.5%。

爲什麼說是小幅增長?因爲此前兩年,貝殼新房業務交易額同比增幅分別高達166.24%和84.99%,新房業務收入的同比增幅則分別爲171.33%和87.13%。

2018年貝殼平臺成立時,新房業務還只佔據其中很小一部分,因爲鏈家門店的優勢還是在於廣佈各地的二手房資源。

但從2019年開始,貝殼利用線上平臺流量和廣泛合作的線下合作網點,迎合房地產開發商“去庫存”的需求,通過支付保證金等方式,拿到一些獨家或非獨家的房源,衆多房產經紀公司們通過貝殼找房,各憑本事銷售這些新房房源。

數據顯示,2021年新房業務增速放緩主要是第四季度背的鍋。在第四季度,貝殼新房業務交易額同比下降兩成,導致這部分業務貢獻的收入也下降至113億元。

房地產行業持續調控,不少房企出現流動性問題,處於下游的貝殼,此前曾被質疑存在較大的應收賬款減值風險。

2021年末,貝殼賬面應收賬款餘額從上年末的131.84億元降至93.25億元,但相應的減值準備從11.22億元提高至21.51億元。減少的應收賬款和提高的減值準備比例,可以算是貝殼針對市場這一質疑給出的答覆。

財報顯示,貝殼在年內獲得新房應收賬款回款517億元,業績說明會上,財務負責人也表示對這部分資產計提了應有的減值,不存未披露壞賬的情況。

地產商融資艱難、資金鍊緊張的大環境下,後續貝殼的應收賬款風險仍值得關注。

雖然貝殼並沒有公佈自己的大客戶,不過從公開報道中能看到,融創和恒大兩家地產大戶,過去與貝殼關係密切,而這兩家現在的債務壓力都很突出。

除此之外,和二手房業務上調服務費率的邏輯相似,貝殼在第四季度也提高了新房業務的佣金率。

在房地產市場並不景氣的當下,貝殼的這種提價行爲,意味着其在助力房地產開發商“去庫存”的過程中,確實得到了一定程度的認可,並且擁有較強的議價權。

此次公佈的財報中,貝殼披露2021年末旗下門店數量爲5.1萬家,雖然同比增長了8.7%,但較9月末的5.39萬家減少了2908家。

主要原因除了當下的業績困境,自然也離不開貝殼對接下來自身業務發展的預期。

總體來看,貝殼目前最大的問題,一方面是“官方”入局和不確定的房地產調控政策,對二手房業務增長形成制約;另一方面新房業務需要持續關注應收賬款的減值風險。

這種情況下,對於接棒者彭永東來說,挑戰無處不在。“一體兩翼”中一體(二手房及新房交易業務)面臨左右夾擊的狀態,而家裝家居形成的兩翼目前還處於雛形,要靠其完成突圍的任務,顯然是過於沉重了。