叮咚買菜、每日優鮮,誰也當不起老大

歡迎關注“新浪科技”的微信訂閱號:techsina

文/金璵璠

來源/開菠蘿財經(ID:kaiboluocaijing)

九個月前,每日優鮮、叮咚買菜爲爭一個“生鮮電商第一股”跑馬圈地,上海是必爭之地。每日優鮮在北京地區站穩後,帶着行業老大的底氣和10個億,揮師上海。這裏是叮咚買菜的大本營,創始人梁昌霖在去年年初表示,叮咚買菜在上海的市場份額是每日優鮮的10倍。

如今,在上海疫情面前,面對暴增的需求,主打前置倉模式的兩家,“快”的故事失靈了。社交平臺到處是“上海買菜難”的聲音。叮咚買菜上海某站點的員工告訴開菠蘿財經,他所在的區域,平臺上的菜不到一分鐘就會被搶空,一方面是沒貨了,另一方面是騎手不夠,就算有菜也送不出。

一位關注生鮮電商賽道的投資人說,兩家已經不像上市前那般好鬥。前置倉老大和老二,曾經的鬥志去哪了?

表面的原因可能是,被陰雲籠罩的兩家沒精力再打,叮咚買菜因用死魚冒充活魚被調查,每日優鮮被曝遭供應商上門“討債”。更深層的變化是,曾經的前置倉老大每日優鮮已經調轉船頭,講起了新故事,只剩下叮咚買菜在前置倉的路上越走越遠。

可對手們絲毫沒有休戰的意思。盒馬CEO侯毅連番喊話叮咚買菜,“好慘烈,上百億資金困在裏面”,“老梁(指叮咚買菜CEO梁昌霖)真是急了,他的投資方也是急了,估計馬上要爆倉……”侯毅還附上了叮咚買菜的股價圖。不過,就在侯毅嗆聲的同時,盒馬關閉了5家生鮮門店。

股價走勢着實讓兩家難堪,叮咚買菜的市值從最初的55億美元,跌得只剩9億美元,九個月縮水超八成;每日優鮮更是跌得只剩“零頭”,市值從發行起最高的32億美元,跌到3.8億美元。

前置倉模式錯了嗎?燒錢能燒出未來嗎?其實這樣的質疑聲一直都在。帶着這個疑問,本文試圖拆解兩家公司,解答以下問題:

|

1、搶菜難、不新鮮、送得慢,除疫情因素外,應該背鍋的是公司還是前置倉模式? 2、裁員、欠款傳言背後,兩家的現金流還穩嗎? 3、兩家釋放的區域盈利信息,參考價值有多大? 4、拋開中概股大跌的背景因素,從兩家二級市場的表現看,前置倉模式還有希望嗎? |

該誰背鍋?

這段時間以來,叮咚買菜、每日優鮮在消費者端暴露出的棘手問題,主要是兩類。

第一類是消費者體驗差,兩家都未能倖免。消費者的吐槽集中體現在缺貨嚴重、配送不及時上。

這些吐槽前段時間就有,只不過近期在疫情小範圍爆發後被放大了。“在叮咚買菜、每日優鮮上輪流搶菜,都失敗了,難度不亞於雙十一0點的搶單,好不容易在叮咚買菜上蹲點搶到了蔬菜,第二天下午還沒送到。最終還是在小區旁邊的生鮮店買到了綠葉菜。”一位上海居民向開菠蘿財經吐苦水。

第二類是食品不安全、生鮮不新鮮的問題,暴露在叮咚買菜身上。1月、2月,其因銷售的生鮮產品不合格,連續被罰50多萬元。3月,3·15剛過,魚死可以“復生”、“翻包”換籤的操作被曝出,繼續撕開叮咚買菜食品安全的口子。

“即時”配送不及時,生鮮電商不新鮮,該誰背鍋?

先說結論,這並非某個模式的弊端,問題出在企業內部,有管理的問題,也有成本控制的因素。

先看“買菜難”和“配送不及時”。CIC灼識諮詢合夥人馮彥嬌分析,近期疫情爲特殊情況,導致訂單量激增,短期內運力不足,頭部生鮮電商平臺也在嘗試引入衆包運力模式,解決短時間內的訂單量暴漲問題。

在凱爾特亞洲董事總經理餘明陽看來,調度和供應鏈上下游供給出了問題,只是導火索,更深層的原因是,企業在某些區域的訂單密度不夠,導致騎手和庫存數量不足以支持突發的單量暴增。

而“生鮮不新鮮”,在他看來,表面上是管理不善引起的,實質上是降低損耗的一種極端方式。

據新京報報道,在叮咚買菜的北京三元站站點,本該被報廢處理的死魚,卻以“鮮活宰殺”的名義送到消費者手中,是因爲,如果死魚按照規定全部報損,站點的損耗率會變高,直接影響一些員工的工資;而給過期蔬菜換標籤的操作,是因爲分揀員拿的是計件工資,超時會扣錢,直接給過期蔬果換標籤,不但能把站點的損耗率降下來,還能提高分揀效率和收入。

“當企業沒有一套科學合理的監管流程,一些違規操作可能就出現了。當然監管是需要成本的,這也暴露出某些企業不重視監管流程,甚至爲了節約成本,把食品安全問題當兒戲。”關注電商行業的分析師張奡說道。

3月16日,叮咚買菜被海淀區市場監管局約談並啓動立案調查。

“考覈什麼,就發展什麼,其實類似的問題在這個行業不鮮見。”生鮮電商從業者顧維對開菠蘿財經說,對於一家生鮮零售企業來說,成本、效率、體驗這三大要素,就看願意放大哪個,縮小哪個了。

當一家公司一不賺錢、二有盈利壓力時,這個選擇就更難做了。

現金流,還好嗎?

這兩家公司最近遇到的麻煩事,還有第三類,錢的問題。

去年底今年初,叮咚買菜被曝大幅裁員,“採購、算法、運營、招聘部門將裁員20%到50%”,但這一消息隨後被叮咚買菜否認,稱“公司個別崗位變動屬正常組織資源調整”。

每日優鮮則在近日傳出了供應商上門討債的消息。有媒體報道,其拖欠諸多供應商貨款,欠款金額最多的接近千萬元,還有供應商在其總部大樓下拉橫幅討債。這一幕在已經破產的生鮮電商呆蘿蔔、同程生活、食享會身上都上演過。

和叮咚買菜相比,每日優鮮更加依賴供應商。關注生鮮電商賽道的投資人鄭淵表示,兩家都做自有品牌的產品,都做預製菜,但供給端的策略不同,叮咚買菜擁有自己的食品研發加工廠,每日優鮮則是通過和工廠合作代工的模式。

以上裁員和討債的消息被一些人解讀爲,兩家公司的現金流疑似出了問題。

當裁員、欠款的消息,和鉅額虧損的企業掛上鉤時,市場難免敏感。不過,百聯諮詢創始人莊帥拿每日優鮮的情況來分析,如果拖欠供應商貨款情況屬實,還要看拖欠金額的數額和週期,才能判定風險。

“這其實不是某個平臺的問題,也不僅限於前置倉,因爲各項成本變高,使得那些不賺錢的零售商要想辦法保證現金流的空間,延長供應商賬期就是手段之一。”顧維坦言。

一位生鮮供應商向開菠蘿財經透露,多個零售商都是類似的困境和手段,個別平臺已經把一兩個月的賬期拖到了三個月甚至半年之久。

“行業現狀如此,但必須承認,拖欠就意味着不健康,不健康就得治病。”顧維說。

從財報來看,兩家的現金流一向喫緊,這更是讓供應商們捏一把汗。

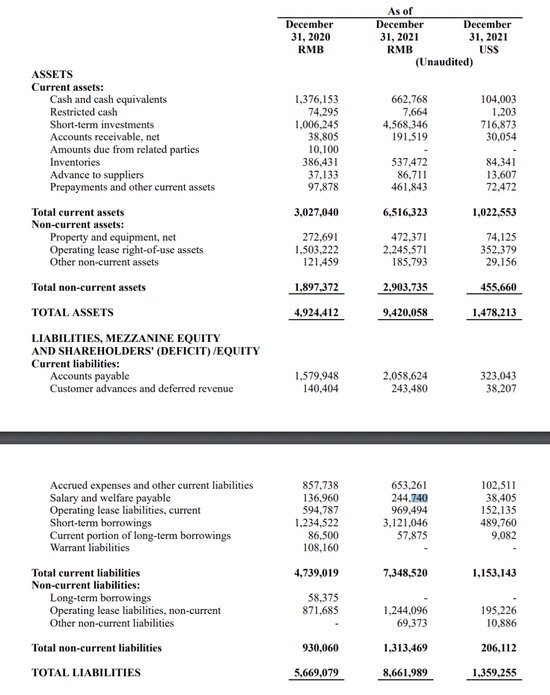

先看叮咚買菜。2021年第四季度財報的顯示,叮咚買菜的流動資產有65.16億元,而流動負債有73.48億元,本身流動資產已經不能覆蓋流動負債。

流動資產中,現金及現金等價物有6.63億元、短期投資爲45.68億元,最直接能變現的資產共計52.31億元。而最直接的短期內要還的錢,包括流動負債中的應付賬款、短期借款,這兩項加在一起是52.8億元。

叮咚買菜2021Q4資產負債表

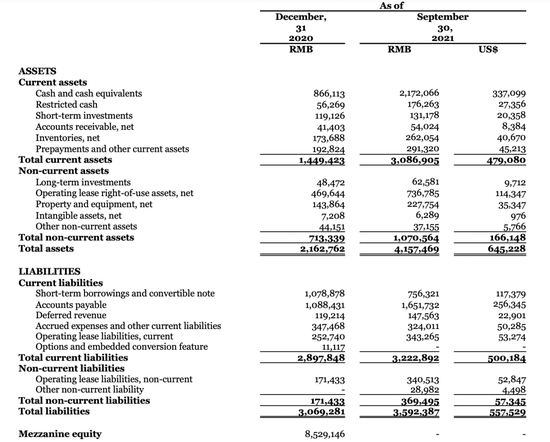

每日優鮮因營收規模被趕超,離生鮮老大的位置越來越遠,現金流也好不到哪去。其2021年第三季度的財報顯示,流動資產同樣不能覆蓋流動負債。上述兩部分變現能力較強的資產共計23.02億元,短期內需要償還和支付的金額是24.08億元。

每日優鮮2021Q3資產負債表

一名行業人士分析,這兩家公司最直接能變現的資產,和短期內要還的錢,比值小於1,說明現金流都比較喫緊。“就算把一些流動資產中的預付和其他流動資產算進來,比值也只是1多一點,說明現金流狀況短期內勉強還能支撐,但是不利於發展,肯定需要企業繼續融資。”

兩家公司都需要想方設法搞錢,要麼在運營上快速實現盈利,要麼再去找投資者拿錢。

區域盈利,可複製嗎?

不管走哪條路,都要解決眼前最大的麻煩——給備受質疑的前置倉模式正名。

前置倉,是兩家核心的商業模式,最大的特點是“快”。平臺在離消費者較近的地方(辦公樓、社區等),設置一個小型倉庫,商品由大倉提前發到前置倉裏,用戶下單,最快半小時送達。

但成本也出奇的高。平臺要滿足即時送達的需求,要鋪設足夠密度的前置倉,配備足夠的騎手。

2015年成立的每日優鮮,是最早一批的前置倉生鮮電商。另一家叮咚買菜是在2017年從O2O模式轉型而來。不論資歷,兩家都是連年鉅額虧損。叮咚買菜三年時間累計淨虧損114億。每日優鮮三年零三個季度,虧了98億元。

餘明陽對開菠蘿財經分析,從兩家上市起到現在,運營狀況都沒有太大改觀,核心問題在於,平均客單價低、毛利率低,而履約成本過高。

唯一的好消息是,2021年第四季度,叮咚買菜的綜合毛利率有所提高,從去年同期的15.1%提升到27.7%,但履約成本高達17億。而且這一季度也有壞消息,它經歷了2019年Q1以來的第一次季度營收環比負增長。

投資人需要信心,需要希望。每日優鮮、叮咚買菜也都在釋放區域盈利信號。

早在2016年7月,每日優鮮宣佈在北京已實現區域性盈利;2019年5月,稱已實現全國範圍內經營性現金流爲正;2020年7月,稱已於2019年底實現扣除總部人員成本下的盈利。

這些說法,都不能代表每日優鮮有了扭虧爲盈的信號。

餘明陽發現,企業之間的履約成本的計算方式是不同的,這一項的計算方式發生變化,就可能會讓原本虧損的模型變正。

在專業的會計師準則下,全鏈條的履約成本包含倉租金、倉內員工費用、配送成本、大倉物流成本、折舊費用、水電費這六項。“如果企業把大倉向前置倉補貨的成本、配送成本,算成集團的成本,毛利率夠的情況下,單倉確實可以盈利,但不代表商業模式跑通了。”鄭淵說。

叮咚買菜的好消息也是來自大本營。在2021年第四季度業績的電話會上,梁昌霖宣佈,2021年12月,叮咚買菜已在上海實現全面盈利,同時力爭在2022年第二季度末實現長三角地區完全盈利,力爭第四季度全國接近盈利。

它在其他區域的表現能向上海看齊嗎?

梁昌霖對於盈利的設想是這樣的:每個前置倉在經營一年後,日訂單能達到1000單,客單價超過65元,在刨去履單成本後,每單的營業利潤預計能超過3%。

叮咚買菜能在上海盈利,取決於客單價和履約費用率兩個指標:在上海區域,平均客單價超過66元,綜合履約費用率是21%左右;全國區域,對應的平均客單價是60元,綜合履約費用率爲33%。

可見,叮咚買菜在上海區域的用戶消費能力、成本控制能力,都更強,和其他區域的差距很大。

老闆釋放盈利信號,公司卻打起了啞謎,有選擇性地披露數據。在2021年第三季度財報中,披露了用戶數據,未披露訂單規模,四季度財報裏,沒有用戶數據,而是用履約訂單規模數據代替。

“從營收、GMV、客單價都出現下滑分析,用戶數據或許不太好看。”鄭淵推測,可能是價格上漲,導致用戶量和單量流失,致使營收降低。

拆解前置倉的單位經濟模型後,餘明陽表示,這個模型仍然很難跑通,持續燒錢就是現狀。

“盈利的手段無外乎提高客單價,提升毛利率,或通過提升訂單密度優化履約成本。但調整任意一項,單倉的運營利潤都不能轉正。”他認爲,至少得優化兩項,也就是說,在訂單密度高、客單價高的區域去做優化,模型纔可能轉正。而且這還是不計入集團公司總部的市場營銷費用、研發費用、企業管理費用的情況下。

把上海的成功複製到全國區域,難度可想而知。莊帥對開菠蘿財經分析,前置倉的盈利模式已經非常清晰,叮咚買菜、每日優鮮目前佔領的主要是一線、新一線城市,再去跑其它市場,反而會拖累指標。

畢竟除了上海,還有幾個消費力強、同時人口密度又高的大型城市,能滿足前置倉模式的要求,且有大量“即時”送生鮮的需求呢?

前置倉,還走得通嗎?

“前置倉商業模式的盈利拐點還沒到來。”餘明陽說。

瘋狂燒錢的前置倉,連巨頭見了都躲。“風投女王”徐新曾說,電商的最後一個堡壘就是生鮮,“得生鮮者得天下”。阿里巴巴、京東在其他生鮮電商模式上都是搶着落子,卻不做前置倉模式爲主的生意。

唯一膽大的就是美團,做了美團買菜,可就算依附於本地生活的大盤,還是捲進了虧損旋渦。美團2021年第三季度財報顯示,包括美團優選、美團買菜、美團閃購等在內的新業務及其他,收入合計137.23億元,虧損109.06億元,虧損同比擴大4倍。

可沒有“爸爸”撐腰的每日優鮮、叮咚買菜,連年虧損之下,在二級市場的股價萎靡不振就不難理解了。

上市九個月時間,叮咚買菜從23.5美元的發行價跌到3.84美元,每日優鮮從13美元的發行價,跌到現在的1.62美元。

餘明陽分析,這裏面有中概股下跌的市場情緒,但長期的因素是,投資者信心嚴重不足,持續虧損、現金流問題暴露,還看不到前置倉模式盈利的希望。

“現階段盈利能力較弱,二級市場股價持續走低,會嚴重影響後期企業的再融資。若後期股價再度走低無法滿足上市企業的流通要求,甚至會導致退市,對公司產生巨大影響。”易觀分析品牌零售行業分析師魏建輝對此表示。

重壓之下,兩家已經走上了不一樣的道路,一個講新故事,一個還在跑規模。

每日優鮮在上市後快速變道,把前置倉的數量從2020年時的1500個,砍掉一半,轉頭去講數字化菜市場的故事、推零售雲的新業務了。

可新版圖自2020年開展到現在,還沒有對營收做出顯著貢獻。餘明陽告訴開菠蘿財經,商業模式整體比重調整,有風險,對每日優鮮來說,戰略方向調整比規模和盈利都更緊迫。

前置倉的路上,除了美團麾下的美團買菜、深耕南部地區的樸樸,全國性拓展市場的只剩下叮咚買菜一家。

於它而言,規模性是最緊迫的。在餘明陽看來,叮咚買菜一定要在最快的時間內擴大規模、做大增速,不斷在新的城市測試、建更多的倉位布點。如何在跑馬圈地之後,抓穩能夠盈利的倉,優化盈虧平衡線上的倉,縮減虧損不止的倉,是未來抓住盈利點的核心。

但叮咚買菜已經慢下來了。“社區團購大量企業破產,行業從流血爭奪市場轉向以盈利爲導向。”魏建輝說,叮咚買菜也開始戰略收縮,聚焦成熟優勢區域。

兩條路,都很難。怎麼解決各自的“關節痛”,每日優鮮和叮咚買菜都要做選擇題。大到公司戰略,是一條路走到黑還是調頭轉向,是要規模還是要利潤,小到一個站點的管理、一條死魚的去留,都是選擇題,就看你選擇什麼,放棄什麼。

*題圖及文中配圖來源於unsplash。應受訪者要求,文中鄭淵、顧維爲化名。