美聯儲加息次日市場暴跌,美股多頭前路或更艱難

來源:華爾街見聞

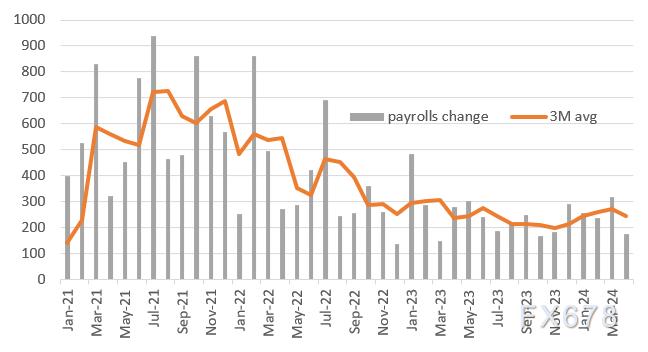

美國CPI同比數據已經連續22個月出現上漲,高企不落。美聯儲堅定遏制通脹的決心不減,開啓20多年來最大的一次加息。然而高通脹持續引發市場擔憂的同時也動搖了美國投資和消費週期,經濟放緩或者經濟衰退預期或將對美國股市多頭造成更多挑戰。

美東時間本週三,美聯儲不出所料加息50個基點,雖然此次加息是連續第二次加息且此次加息幅度爲20多年來最大的一次,但是投資者早已對這樣的加息幅度有了充分的預期。議息會後,鮑威爾在例行新聞發佈會上排除了下一次加息75個基點的可能性,美股應聲反彈,三大股指紛紛上揚,標普更是創四十年最大加息日漲幅。

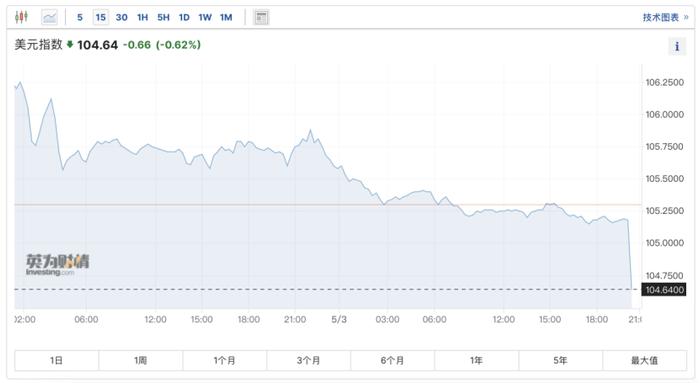

然而,從週四市場反應來看,此次2000年以來最大幅度的加息未能平息投資者對通脹盤踞歷史高位的擔憂,美股標普500指數跌超3.9%、道指狂泄逾千點、科技股爲主的納指跌超5%,基準美國國債收益率也突破3%。

美國經濟週期開始走向下坡路似乎也有跡可循。“美聯儲不是股市的朋友”,雖然隔夜股市爆發強烈的反彈,但是到目前爲止,對於股市來說仍是艱難的一年,美聯儲今年很難做“市場的朋友”。

而這主要是因爲美聯儲的目標是控制通脹,通常減緩經濟增速的同時也會導致企業盈利增長放緩,有時甚至可能會帶來利潤收縮,並且較高的利率提高了固定收益產品相對於股票的吸引力。

雖然鮑威爾在昨日新聞發佈會上頻頻強調“美國經濟會實現軟着陸”且“美國經濟可以承受更嚴格的貨幣政策,我們有很好的機會重塑穩定性”,但如果從美聯儲70年代的抗通脹史來看,美股多頭前路或更艱難。

回顧美國70年代CPI從1972年年中時不到3%上升至1974年12月超過12%;在此期間,美聯儲加息18次,到了1976年底,CPI降到了略低於5%的水平。然後從1976年12月到1980年3月再度飆升,而且持續了三年多,達到14.8%的峯值,爲二戰結束以來的最高水平,在此期間美聯儲加息次數高達32。

如果以70年代市場表現爲鑑,而且按照當下鮑威爾所說的美聯儲抗通脹決心堅定,那麼股市多頭可能會面臨挑戰。

瑞銀集團滯脹環境受益股的一個指標在本週三上漲3.5%,而代表市場通脹預期的美國10年期盈虧平衡通脹率維持在多年高點附近。富國銀行證券股票策略主管Chris Harvey就表示:

我肯定看到滯脹風險,我認爲這將是今年下半年的首要主題。通脹將有粘性,增長正在放緩。

經歷了自1970年以來最糟糕的4月份之後,摩根士丹利看跌市場的首席美國股票策略師Mike Wilson週一也預測,標普500指數將面臨更多的拋售,可能降至3400點。

我們認爲標普500指數在短期內至少會下行至3800點,如果未來12個月的每股收益因利潤率和/或經濟衰退擔憂而開始下降,則可能低至200周移動平均線3460點。

責任編輯:張玉潔 SF107