1.8萬億市場大消息!前30強榜單出爐:易方達、招商、廣發、天弘、南方……

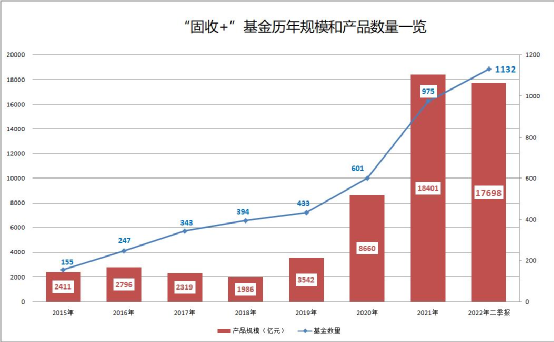

隨着二季報披露完畢,全市場1000多隻“固收+”基金最新規模出爐。

Wind數據顯示,截至2022年6月末,全市場1132只“固收+”基金管理總規模接近1.8萬億元,雖然經過上半年A股巨震、淨值回撤,仍保持了規模的相對穩定。易方達、招商、廣發基金等位居“固收+”業務前三強,公司旗下“固收+”基金規模都在千億體量。

多位業內人士表示,受益於穩健收益、嚴控回撤、注重投資者體驗等,多家公募的“固收+”基金規模實現了逆市猛增。站在資管新時代的路口,各類資管細分市場空間足夠大,在“固收+”業務上佈局落後的基金管理人,依然有很大機會後來者居上,不斷做大做強。

“固收+”總規模接近1.8萬億

部分基金規模激增

Wind數據顯示,截至2022年6月末,全市場“固收+”基金數量1132只,比去年末新增157只;總管理規模1.77萬億元,比去年末減少了703億元,規模略少3.82%。

談及今年上半年“固收+”基金規模停滯的現象,東興基金固定收益部負責人、東興興利債券基金經理司馬義買買提表示,主要還是和這類基金的淨值收益和回撤相關,今年上半年股票市場產生較大波動,如果“固收+”基金無法控制好組合的股票和債券配比,就會產生“固收-”的效應,進而產品遇到贖回,全市場整體這一類風格的基金規模就會產生萎縮。

北京一家大型基金公司也表示,今年前四個月權益市場回調明顯,帶動了“固收+”產品普遍出現回撤,引發部分投資者的贖回,可能因此導致了整體規模的萎縮。

雖然受制於今年股市大幅震盪,“固收+”基金業績一度告負,該類基金規模在高歌猛進中出現停滯,但是部分管理穩健的產品,仍然逆市實現了規模的快速增長。

數據顯示,司馬義買買提管理的東興興利,上半年規模從27億元增至166億元,上半年規模激增139億元,規模飆漲6倍多;姜曉麗等人管理的天弘永利債券,規模也激增106.8億元,最新規模接近400億元。另外,長城悅享增利、廣發集裕、安信穩健增利等產品,同樣出現了規模的快速增長,多隻產品新晉爲百億“固收+”基金。

天弘基金對此表示,中長期持有體驗好,可能是投資者佈局天弘“固收+”的重要原因。過往數據顯示,截至2022年6月30日,持有天弘穩健型“固收+”超1年的用戶中,盈利比例超過99%。過去5年,有10只天弘旗艦“固收+”產品實現了年年正收益,其中天弘永利債券B和天弘安康頤養A實現了2012年至2021年每年正收益,年化回報超過7.8%。

東興基金司馬義買買提也表示,今年上半年,我們根據股票和債券市場重新制定了投資和交易策略,堅持大類資產配置的大週期操作,並且根據投資者結構和風險偏好,制定了以“淨值穩定、回撤較小、嚴控風險”爲目標的投資策略和風格,很好滿足了這一類低風險偏好投資者的投資需求。另外,我們果斷抓住了今年上半年幾個事件性機會,提前制定投資和交易策略,最後起到了不錯的效果,最後淨值的表現還是符合原有目標。

“可能正是因爲我們執行了以上風格的投資策略,才吸引了對此類淨值風格比較偏好的投資者的青睞。總體來說,今年上半年的規模增長主要還是感謝所有投資者對東興基金的認可和信任。”司馬義買買提稱。

前十大管理規模超9600億

超過“固收+”業務半壁江山

從基金公司角度,易方達基金“固收+”業務規模最大,公募“固收+”基金總規模達到2789億元,處於“一超多強”的格局。

其中,易方達穩健收益規模626億元,易方達裕豐回報、易方達裕祥回報都超350億元,易方達安心回報、易方達豐和等多隻基金也是200億體量,爲公司“固收+”業務貢獻較大。

招商基金以1125億元規模位居其次,招商基金旗下的招商安華規模超300億,招商瑞文超200億元,也對公司規模做出了較大貢獻。

另外,廣發基金旗下31只“固收+”基金,管理規模也接近千億體量。天弘基金881億元,位居第四;南方、景順長城、鵬華基金“固收+”管理規模也超過750億元,緊隨其後,都是國內公募固收業務的“大廠”。

不過,在國內“固收+”基金規模逼近1.8萬億的當下,“固收+”業務的兩極分化也非常嚴重,其中,前10家“固收+”業務大廠管理規模達到9638億元,全市場佔比達到54.5%;剩餘143家基金管理人的市場總份額還不足半數。

多位業內人士表示,在行業大分化背景下,在“固收+”業務上佈局相對落後的基金管理人,依然有很大的機會後來者居上,不斷將業務做大做強。

東興基金司馬義買買提分析,首先,公募基金市場站在了資管新時代的路口,資管市場足夠大,細分市場也足夠多,每個管理人都會憑藉自身的投資特色,找到相應的投資者羣體,獲得市場的認可;其次,從管理人自身角度來說,不斷加強投研力量,不斷形成自己的投資風格,專注於投資本身,依然是王道。“金錢永不睡眠”,資金永遠會追逐好的管理人和投資品;最後,世界上沒有滿足所有投資者的所有投資需求的基金產品,大家各種個性化的投資需求,才造就了這個豐富多彩的資本市場和基金管理人,大家尋找適合自己的專屬基金和基金經理的同時,也爲各類基金管理人提供了發展機會。

天弘基金也表示,“固收+”產品管理對投研能力要求較高:一方面,基金公司必須具備多資產配置能力,即具備純債、轉債、股票等多資產的投研能力;另一方面,管理“固收+”需要根據不同市場環境,動態調整各類資產配置比例。而天弘“固收+”打造科學投研體系,制定了大類資產配置到細分領域投資的科學流程,突出羣策羣力與專業分工,因此實現了規模的穩定增長。