2022年报丨20万亿资金管理人——保险资管最新成绩单

为全面客观记录保险资产管理行业历年发展情况,在中国银保监会资金部的指导下,中国保险资产管理业协会已连续六年组织编写《中国保险资产管理业发展报告》并于近日由中国财政经济出版社公开出版发行《中国保险资产管理业发展报告(2022)》(简称《2022年报》)。

《2022年报》通过汇总194家保险公司、32家保险资产管理公司综合调研成果,系统展现了保险资金运用、保险资产管理的最新行业数据、趋势特征和发展成效;总结梳理行业普遍关注的产品登记、投资管理能力披露、助力养老金融发展、行业数据治理等重大热点专题;展示共享协会组织开展的投资者信心调查、资管百人问卷调查,保险资金参与REITs投资、ESG投资、金融衍生品投资及行业数字化转型等最新专项调研成果。

本文摘自《2022年报》第三章保险资产管理行业运行情况,主要内容包括:

一、资金规模及来源

二、资产配置结构

三、投资收益分布

四、业务开展及收入情况

五、保险资产管理产品情况

六、投资管理能力建设

七、人才建设及效能

八、市场主体情况

注:本文中涉及的数据信息主要来自协会年度综合调研成果,仅供参考。数据统计截至2021年12月31日,截至调研问卷回收时,部分数据未经审计,可能与最终披露数据存在一定差异。

一、资金规模及来源

截至2021年末,保险业总资产为24.89万亿元,同比增长11.51%;保险资金运用余额为23.23万亿元,同比增长12.15%。

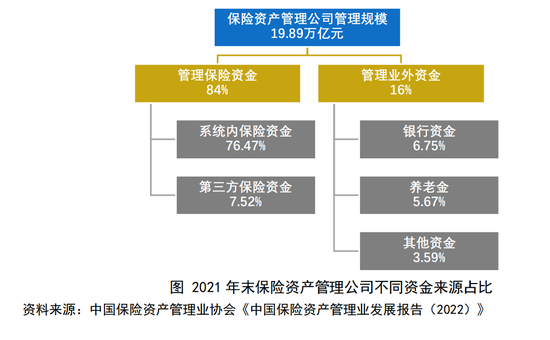

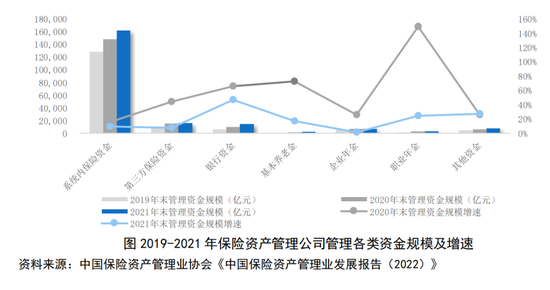

从保险资产管理公司来看。截至2021年末,参与调研的32家公司管理的资产规模达到19.89万亿元,同比增加2.05万亿元,增速为11.52%(其中29家存量公司的规模增速为10.58%)。从资金来源来看,管理保险资金规模为17.73万亿元,占管理资金总规模的比重达84%;管理业外资金规模为3.38万亿元,占比16%,同比上升1.89个百分点。

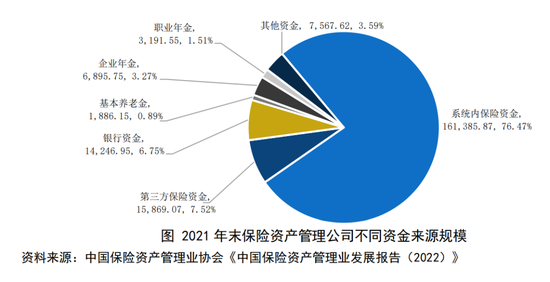

从不同资金来源的具体规模来看,调研数据显示,截至2021年末,在保险资金方面,管理系统内保险资金16.14万亿元、第三方保险资金1.59万亿元,合计17.73万亿元;在业外资金方面,管理银行资金1.42万亿元、养老金(含基本养老金、企业年金、职业年金)1.2万亿元、其他资金0.76万亿元,业外资金合计3.38万亿元。

从不同资金规模增速来看,调研数据显示,2021年保险资产管理公司管理资金规模整体增速为11.52%。其中,保险资金增速为9.19%,业外资金增速为26.68%。在业外资金中,银行资金增速最快,达46.82%,且连续两年维持较快增长。

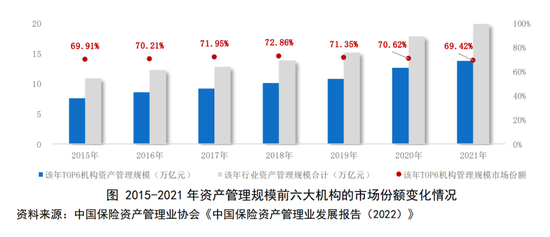

从行业集中度来看,2021年末,行业资产管理规模排名前六的机构所占市场份额为69.42%,市场集中度依旧较高,但首次跌破七成,呈缓慢下降趋势。2021年规模排名前六的机构管理规模保持稳步增长,增速为9.60%,略低于行业整体11.52%的增速。

二、资产配置结构

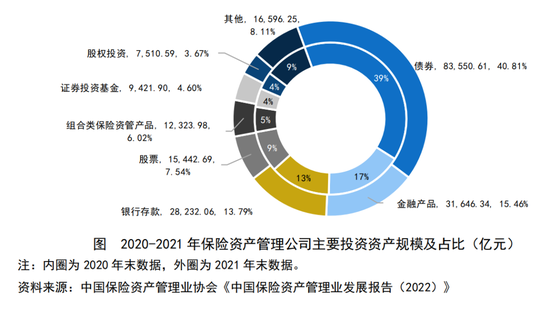

从行业整体配置结构来看。调研数据显示,2021年末,32家保险资产管理公司的资产配置结构仍以固定收益类资产为主,债券、银行存款、金融产品(包括《关于保险资金投资有关金融产品的通知》(保监发〔2012〕91号)中所指的债权投资计划、资产支持计划、集合资金信托计划、商业银行理财产品、信贷资产支持证券、资产支持专项计划等,以及本次调研增加的债转股投资计划)规模占比超七成。

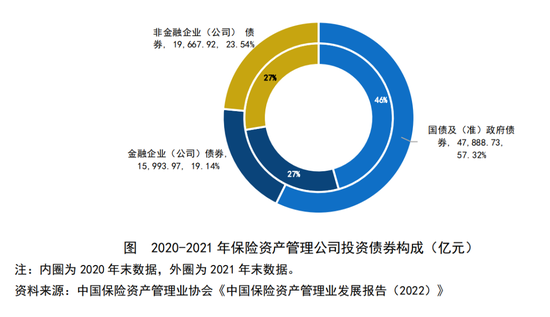

从债券配置结构来看。调研数据显示,2021年末,32家保险资产管理公司合计配置债券8.36万亿元。其中,国债及(准)政府债券4.79万亿元,占比过半;非金融企业(公司)债券1.97万亿元,占比23.54%;金融企业(公司)债券1.60万亿元,占比19.14%。

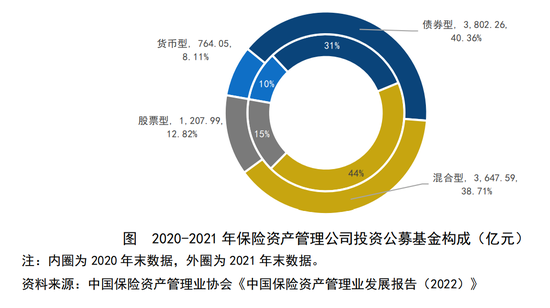

从公募基金配置结构来看。调研数据显示,2021年末,32家保险资产管理公司合计配置公募基金9421.90亿元。其中,债券型基金3802.26亿元,占比高达40.36%;混合型基金3647.59亿元、股票型基金1207.99亿元、货币型基金764.05亿元,占比分别为38.71%、12.82%、8.11%。

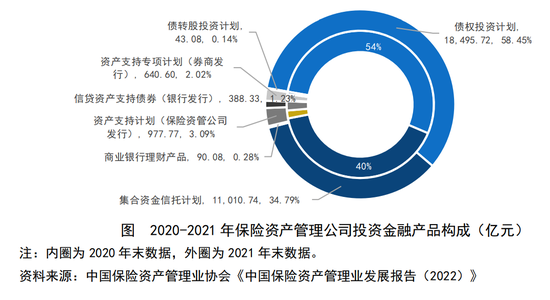

从金融产品配置结构来看。调研数据显示,2021年末,32家保险资产管理公司合计配置金融产品3.17万亿元。其中,债权投资计划1.85万亿元,占比58.45%;集合资金信托计划1.10万亿元,占比34.79%;资产支持计划(保险资产管理公司发行)977.77亿元;资产支持专项计划(券商发行)640.60亿元。

三、投资收益分布

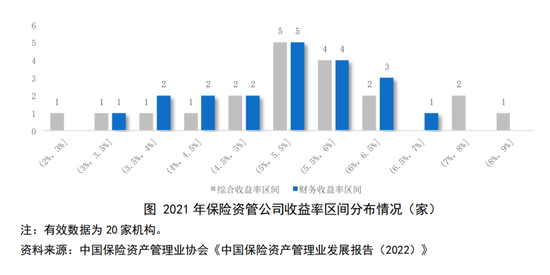

整体来看,2021年保险资产管理公司投资收益率区间分布在5%-6%的机构最多。调研数据显示,反馈投资收益率区间的20家保险资产管理公司中,综合投资收益率和会计投资收益率在5%-6%的机构各有9家,占比45%。

四、业务开展及收入情况

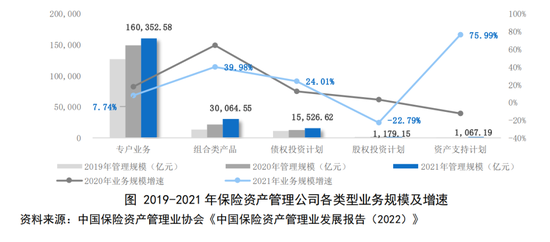

从保险资产管理公司各类业务规模及增速来看,专户业务仍为主阵地,组合类产品延续较快增长态势。截至2021年末,专户业务管理规模16.04万亿,同比增长7.74%;组合类产品业务管理规模3.01万亿,同比增长39.98%,业务发展连续两年维持较快增长;债权投资计划管理规模1.55万亿,同比增长24.01%,较去年同期上升11.82个百分点;股权投资计划管理规模0.12万亿元、资产支持计划业务管理规模0.11万亿。

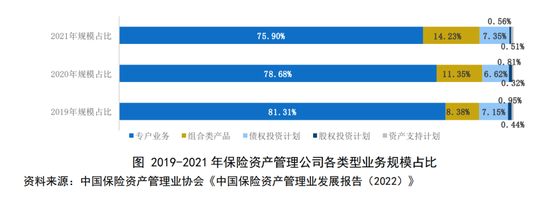

从各类型业务规模占比来看,产品业务占比连续两年上升。调研数据显示,2021年末,保险资产管理公司的专户业务占比75.90%,同比下降2.78个百分点,占比连续两年下降,但仍为行业最主要业务类型。组合类产品业务占比14.23%,同比上升2.88个百分点,连续两年占比上升;债权投资计划业务占比7.35%,同比上升0.73个百分点;股权投资计划占比0.56%、资产支持计划占比0.51%。

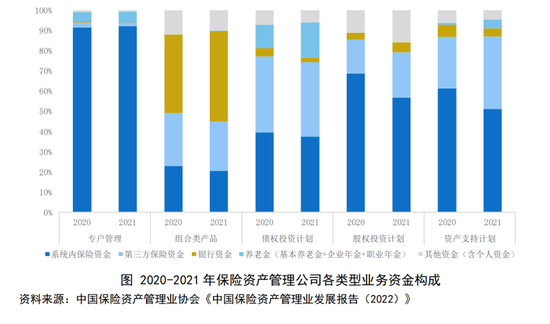

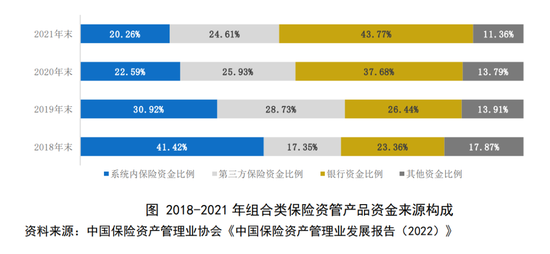

从各类型业务资金构成来看,调研数据显示,2021年末保险资产管理公司的专户管理以系统内保险资金为主,占比超90%;组合类产品中第三方资金占比近80%;债权投资计划、股权投资计划、资产支持计划均以保险资金为主,占比分别为74%、79%和87%。从主要变化情况来看,组合类产品银行资金增长明显,同比增加5.8个百分点;债权投资计划养老金增长较明显,增加5.9个百分点;股权投资计划第三方保险资金增长5.4个百分点;资产支持计划第三方保险资金增长10.2个百分点。

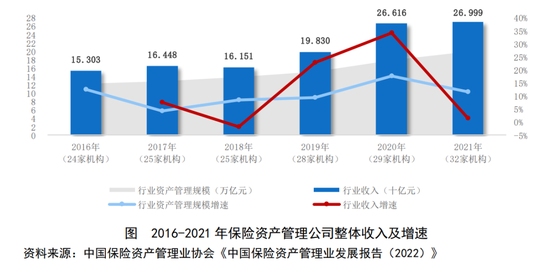

从行业整体业务收入历年变化来看,调研数据显示,2021年,32家保险资产管理公司实现收入269.99亿元,管理费收入基本与2020年持平。从收入区间变化情况来看,2021年,机构收入整体呈上升趋势,特别是有9家机构收入超过10亿元。

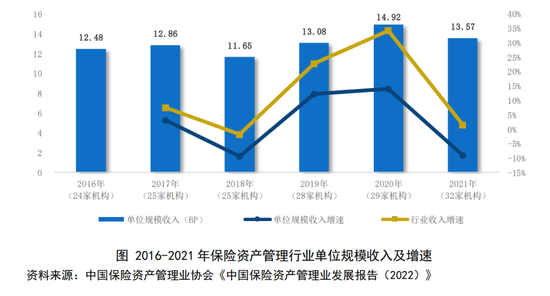

从行业单位规模收入变化来看,调研数据显示,2021年,32家保险资产管理公司实现单位规模收入13.57个BP,同比下降1.35个BP;单位规模收入增速(-9.04%)低于行业整体收入增速(1.44%)。从机构来看,产品业务规模占比超过20%的机构,其单位规模收入集中分布在15-35BP之间。

五、保险资产管理产品情况

(一)整体情况

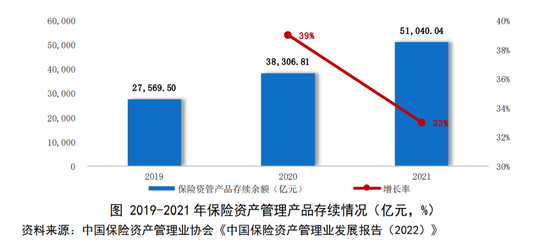

调研数据显示,截至2021年末,行业保险资管产品存续余额5.10万亿,同比增加1.27万亿元,增速为33%;2021年保险资管产品管理费收入95.07亿元,同比增长26%。

(二)债权投资计划

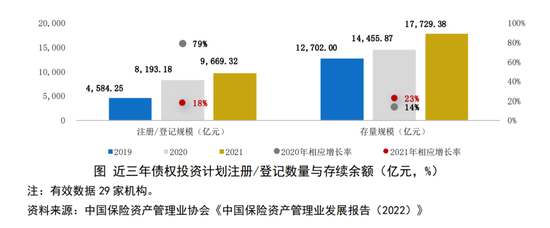

调研数据显示,2021年,29家机构的债权计划登记规模为9669.32亿元,同比增长18%;存续余额1.77万亿元,同比增长23%。

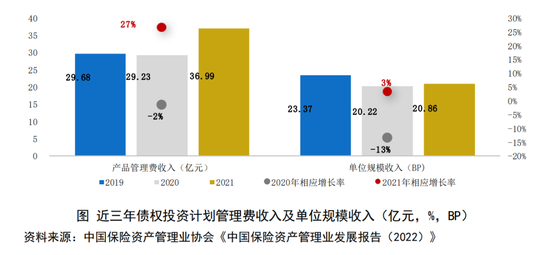

2021年末,债权投资计划管理费收入为36.99亿元,同比增长27%,单位规模收入为20.86BP,同比微升0.64BP。

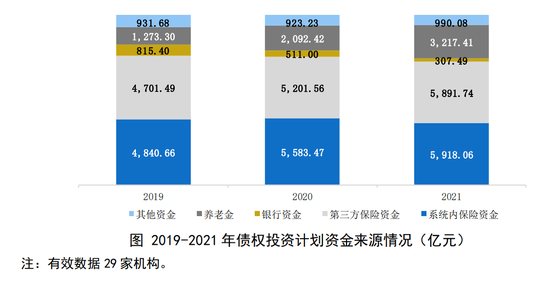

从债权投资计划资金构成看,仍以保险资金为主。调研数据显示,截至2021年末,债权投资计划的资金来源中,系统内保险资金和第三方保险资金分别为5918亿元和5891亿元,合计占比72%;养老金规模持续增长,达3217.41亿元,同比增长53%;银行资金规模为307.49亿元。

(三)股权投资计划

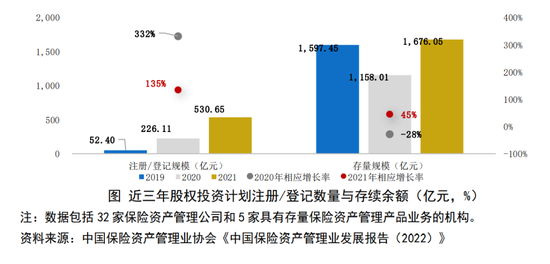

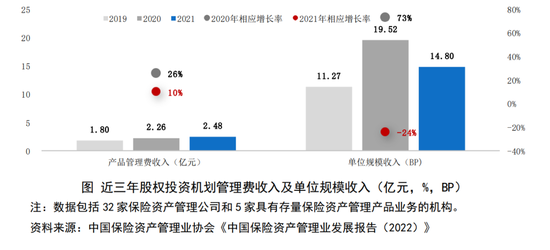

调研数据显示,2021年登记股权投资计划14只,登记规模530.65亿元,同比增长135%。截至2021年末,股权投资计划存续规模1676.05亿元,同比增长45%。

截至2021年末,股权投资计划管理费收入为2.48亿元,同比增长10%,单位规模收入为14.80BP,同比下降4.72BP。

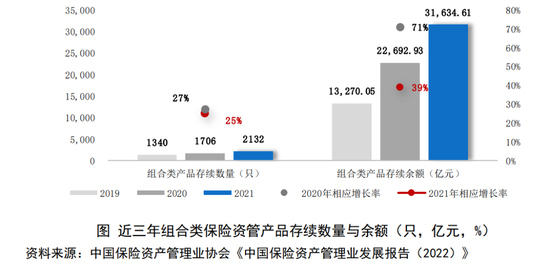

(四)组合类保险资管产品

调研数据显示,截至2021年末,涉及存续组合类产品的机构有26家(含24家保险资产管理公司、2家其他经营保险资产管理业务的机构),存续数量2132只、存续余额3.16万亿元。

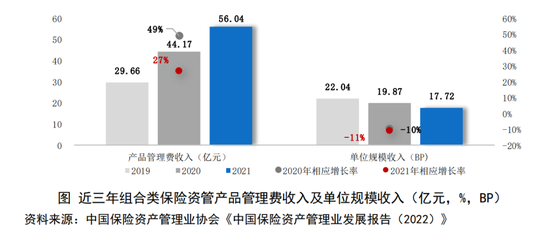

截至2021年末,组合类保险资管产品的管理费收入为56.04亿元,同比增长27%,单位规模收入17.72BP,同比下降2.15BP。

近年来,组合类保险资管产品中第三方资金(即第三方保险资金+银行资金+其他资金)占比持续提升。截至2021年末,第三方资金占比近80%,规模逾2.46万亿元,反映出组合类产品的市场化程度进一步提升。

六、投资管理能力建设

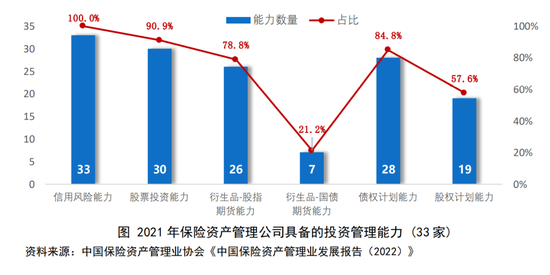

投资管理能力是保险机构开展债券、股票、股权、不动产等投资管理业务的前提和基础。根据《关于优化保险机构投资管理能力监管有关事项的通知》(银保监发〔2020〕45号)规定,保险资产管理公司适用五类6项投资管理能力,分别为信用风险管理能力、股票投资管理能力、衍生品运用管理能力-股指期货、衍生品运用管理能力-国债期货、债权投资计划产品管理能力、股权投资计划产品管理能力。

从行业整体来看,截至2022年1月31日,共33家保险资产管理公司完成投资管理能力年度披露143项,无年度披露不及时情况。

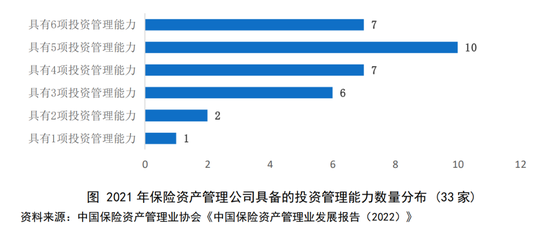

从各公司投资管理能力建设情况来看(数据不包含2022年首次披露情况),披露全部五类6项投资管理能力的公司有7家,占比21.21%;披露全部五类 5项投资管理能力(不包含衍生品-国债期货能力)公司10家,占比30.30%;披露四类投资管理能力的公司7家,占比21.21%。

七、人才建设及效能

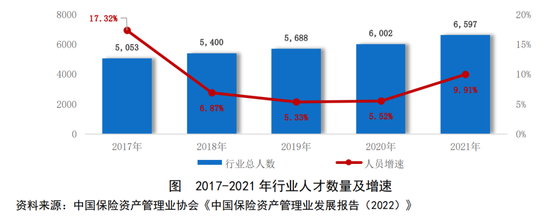

保险资产管理行业人才数量稳步增长。调研数据显示,截至2021年末,32家机构共有6597人,同比增长9.91%。

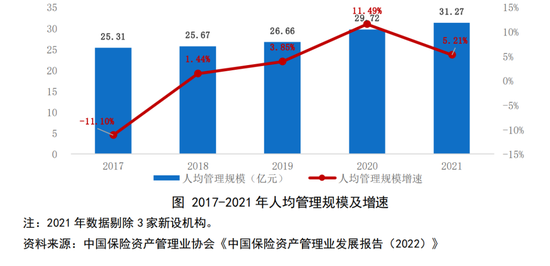

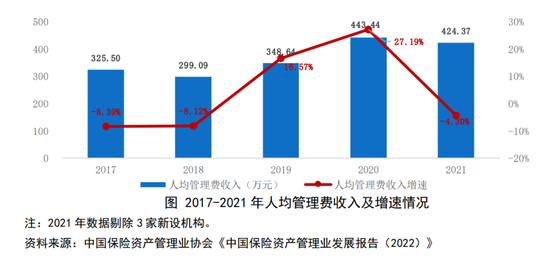

行业人均管理规模保持上涨,人均管理费收入小幅下降。调研数据显示,2021年行业人均管理规模为31.27亿元,同比小幅增长5.21%;行业人均管理费收入为424.37万元,同比下降4.30%。

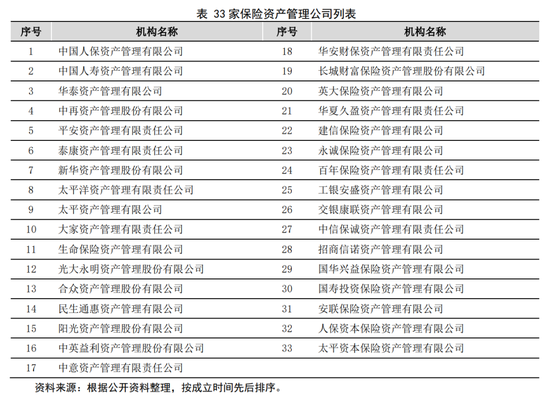

八、市场主体情况

2021年7月27日,我国首家外商独资保险资产管理公司——安联资管获批开业。截至2021年末,我国已有正在营业的综合型保险资产管理公司33家。除保险资产管理公司外,市场上还有平安不动产、平安养老、长江养老、国寿养老、中保投资等5家具有存量保险资产管理产品业务的机构,以及保险私募基金管理人18家、保险资产管理(香港)子公司12家。

来源:中国保险资产管理业协会