新城控股半年报:毛利率逆势增长 待结转面积近3500万方

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

近日,新城控股集团股份有限公司(以下简称“新城控股”)发布了2022年半年报。

上半年,在“住宅+商业”双轮驱动战略下,新城控股完成销售回款760.3亿元,交付物业近4万套,商业物业出租及管理业务贡献毛利占比升至33.74%的新高水平,公司整体毛利率逆势提升2.3个百分点,“三道红线”指标均持续改善。

在宏观经济下行与全国疫情多点散发等因素影响下,房地产行业依旧在经历多重考验,行业和企业都在市场震荡中坚韧前行。新城控股双轮驱动、轻重并举的战略模式,终在当前的地产行业调整中显现出了充足的韧性。

交付近4万套物业 结转收入重头在下半年

半年报显示,新城控股上半年共实现60个子项目竣工交付,竣工面积为653.56万平米(含合联营项目),交付物业近4万套。

作为优质房企代表,新城控股、碧桂园、龙湖等凭借着通畅的融资渠道和充裕的现金流,在今年争议较大的结转交付方面,表现良好。实际上,房企的交付和销售是相互依赖的关系。好的销售回款,是提前交付的保障,而高品质交付,反过来又是销售的口碑和信用的体现。

尽管处于行业前列,但上半年的生产交付不免受到疫情的反复干扰。新城控股上半年竣工面积653.56万平方米,实现营收428.03亿元。公司账面已售未结转面积充足,达到3468.92万平米,其中今年下半年计划竣工148个子项目,实现竣工面积1762.80万平方米,远超上半年。

全年新城控股有望实现竣工面积约2400万平米, 2022H2收入同比数据有望较上半年提升。

值得注意的是,新城控股的整体毛利率较去年同期提升2.29个百分点,至21.90%,这在当前行业环境下显得格外突出。

缘何新城控股今年上半年的毛利率可以逆势上扬呢?这主要得益于两个方面:

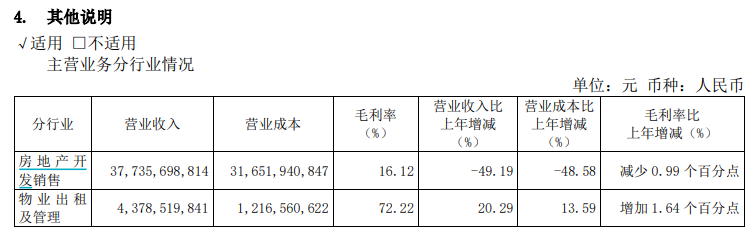

其一,贡献业务大头的房地产开发销售业务(占比88.16%)表现较为稳定。半年报显示,地产开发主业的毛利率为16.12%,较其它房企同期毛利率水平表现较好。

其二,双轮驱动的另一增长极(商业物业出租及管理业务)逐渐贡献更多毛利。财报显示,上半年物业出租及管理业务贡献营收43.79亿元,同比增长20.29%,且其毛利率同比增加1.64个百分点至72.22%。

(资料来源:公司半年报)

多年来,新城控股在商业上的布局逐渐迎来收获季。上半年,物业出租及管理业务贡献的毛利达31.62亿元,占公司总毛利比重由去年同期的16.56%大幅提升至33.74%,对于业绩的影响持续提升,同时也更能熨平周期波动。

“住宅+商业”双轮驱动战略带来这几点优势

正如香港地产发展轨迹所展现的,在存量时代,恒隆、新世界、新鸿基、九龙仓等均已迈入“自持+出售”双管齐下的开发“终极模式”。

但从目前已有的经验来看,除了“开发+商业”模式外,其余诸如“开发+产业新城”、“开发+商贸物流”等发展均不顺利。内房企因此也越发注重商业项目的开发甚至自持,前有华润、万达、万科,后有龙湖、新城等。

尽管自持物业盈利回收周期长,资金压力大,但在行业景气周期阶段可以增厚公司资产降低融资成本,同时也可以带来一定的拿地成本优势。而在行业调整期,可以巩固公司信用基础,提升融资能力,创造经营现金流改善流动性,甚至可以趁行业低谷期做轻资产输出。

截至上半年,新城控股在135个大中城市布局了189个商业综合体项目,已开业及委托管理的吾悦广场达131座,商场开业数量位居我国境内外上市公司首位,开业面积达1189万平方米,出租率达96%。

来源:新城控股公司官微

新城控股“住宅+商业”双轮驱动战略,在行业深度调整周期中,显现出了足够的韧性,主要体现在以下几方面。

首先,如前文所述,持续扩张的商业对于业绩的贡献不断提高。上半年,新城实现不含税物业出租及管理收入43.79亿元,占公司营业收入的10.23%。由于商业运营(包括轻资产输出)的高毛利和稳定性,可以明显减少公司业绩波动;

其次,租金收入可覆盖当期利息支出。上半年,新城控股商业持续性经营收入持续大幅超过当期利息支出,约为145.70%,减轻公司融资负担。

再者,自持资产可以作为融资增信资产。截至6月底,新城控股账面投资性房地产达到新高的1122.55亿元,今年前8月,已有近20座已开业吾悦广场完成了经营性物业贷融资方案的落地,累计获得融资62亿。

最后,拥有成熟的商业开发、招商、运营经验的开发商,在拿地和销售端拥有更大的竞争力。上半年,新城控股完成合同销售651.60亿元,实现合同销售面积657.20万平方米,降幅要好于克而瑞统计的百强房企超50%的降幅。公司回款金额达760.3亿元,回款率117%,位于行业前列。

销售成绩是土储的结果。截至6月,新城控股的土地储备在一、二线城市占比接近40%,长三角区域三、四线城市占比29.46%,凭借着出色的综合开发运营经验,新城基本布局在经济面较好的活跃城市,且成本可控。目前,公司整体土储为1.31亿平方米,为2021全年销售面积的5.56倍,可满足未来2-3年左右的开发需求,拿地自由度较高,可以精挑细选新增项目。

以往,新城控股通过住宅开发产生的利润来布局商业资产,而今商业资产已经开始全面“反哺”物业开发业务。预计全年新城将新开业吾悦广场25座、实现商业运营总收入105亿元的年度目标。

示范房企融资渠道通畅 “三道红线”指标持续优化

7月,证监会等三机构联合发布《关于推动债券市场更好支持民营企业改革发展的通知》,提出要加大债券融资服务力度,推动更多符合条件的优质民营企业纳入知名成熟发行人名单,提高融资效率,鼓励市场机构为民营企业债券融资提供增信服务等。

作为首批创设信用保护合约发债示范房企,新城控股的多元融资渠道一直保持通畅,早于5月30日成功发行2022年度第一期中票,发行规模10亿元,这也是银行间推出的首单房企信用风险缓释凭证。同在5月,新城还发行了1亿无增信美元债优先绿色票据,这在当前海外融资难度大的情况显得难得,而在7月22日,新城的61.72亿公司债获也得中国证监会批复。此外,吾悦广场经营性物业贷也成为新城控股的融资亮点,其债务久期也相对更长。

凭借双轮驱动贡献的回款和多元的融资,新城控股上半年的融资更替顺畅。今年已累计偿付3笔、总计7亿美元债,且年内已无到期美元债。2022年新城控股公开市场债务到期为126亿元,1-8月已到期偿还或提前偿还约103亿元。

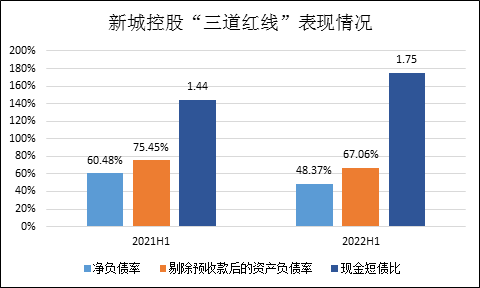

截至6月底,新城控股的有息负债共计822亿元,同比下降191.60亿元,较2021年末也压降了76.67亿元。公司在手现金余额447.82亿元,现金短债比则为1.75倍,即使按照非受限现金短债比口径,该比率也达到了1.06倍。

数据来源:公司财报

此外,新城控股合联营权益有息负债为91.44亿元,较去年年底的115.13亿再下降23.69亿元。新城控股在财报中披露合联营权益有息负债,财务更显透明,表外负债可控、且在压降。

在持续缩减有息负债后,新城控股目前的净负债率为48.37%,同比下降12.11个百分点;剔除合同负债和预收款项后的资产负债率为67.06%,同比下降8.39个百分点。也就是说,公司的三道红线在去年底全为“绿档”的基础上,继续降杠杆优化,进一步确保了公司层面的资金安全。