首套房利率政策再現鬆動 居民更關心存量房貸負擔

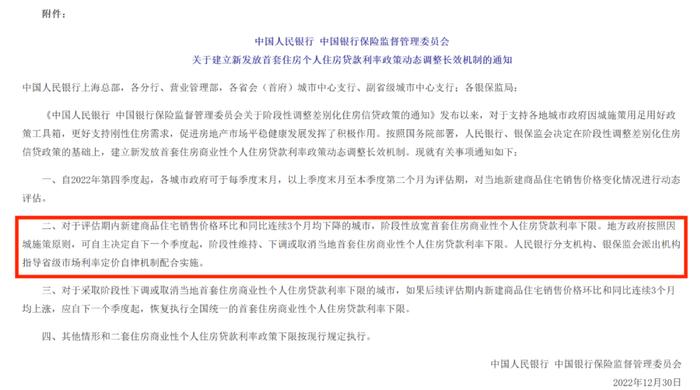

經濟觀察網 記者 萬敏 9月29日晚間,中國人民銀行、銀保監會發布通知,決定階段性調整差別化住房信貸政策。符合條件的城市政府,可自主決定在2022年底前階段性維持、下調或取消當地新發放首套住房貸款利率下限。

“爲什麼不是直接下調房貸利率?”住在上海的鐘先生看到有關政策的消息,第一反應是提出了這樣的疑問。他在幾年前的利率高點買房,雖然今年LPR調降後也有所下降,但對於每月要還的房貸金額來說作用不算大。他認爲如果存量房貸利率下調,可以釋放更多手頭的流動資金用於其他消費。

但顯然此次新政更針對提振新增的購房需求。按照此次新政,對於2022年6-8月份新建商品住宅銷售價格環比、同比均連續下降的城市,在2022年底前,階段性放寬首套住房商業性個人住房貸款利率下限。二套住房商業性個人住房貸款利率政策下限按現行規定執行。

類比利率“7折”

8月22日,5年期以上LPR罕見的鬆動下調。按照中國人民銀行授權全國銀行間同業拆借中心公佈的2022年9月20日貸款市場報價利率(LPR)爲:1年期LPR爲3.65%,5年期以上LPR爲4.3%,均保持不變。

今年5月15日,中國人民銀行、銀保監會發布《關於調整差別化住房信貸政策有關問題的通知》,對於貸款購買普通自住房的居民家庭,首套住房商業性個人住房貸款利率下限調整爲不低於相應期限貸款市場報價利率減20個基點,二套住房商業性個人住房貸款利率政策下限按現行規定執行。因此,此前各地首套房貸利率下限爲4.1%。

按照貝殼研究院監測數據9月百城房貸利率均有所下調,截至9月19日,已有86城房貸主流利率低至首套4.10%、二套4.90%的下限水平。同時,一線城市房貸利率最高,首套平均爲4.6%,二套平均爲5.13%,二三線城市平均利率水平接近下限。

國金證券認爲,當前首套房貸利率最低可至4.10%(4.30%-20BP),此次央行和銀保監會再度對首套房貸率下限放寬,部分城市將達到或突破4%的首套房貸利率,可類比2014-2016年週期中房貸利率低至基準利率7折的水平。

浙商證券在9月30日的研報中指出,降低首套房貸利率下限甚至是取消,對呵護和刺激剛需是重要利好,降低了首套購置的購房成本。“我們認爲,本次政策雖然仍是以因城施策的方式由各地分階段放鬆,但房貸利率下限標準整體下調,對需求刺激力度較年內其他政策力度更強。量化來看,二線城市首套房貸利率爲4.25%,下降10個基點,貸款利息總額少還2%(等額本息)或1.5%(等額本金)。”

根據易居研究院智庫中心提供的數據,國家統計局70個大中城市房價指數數據中,至少有23個城市符合此次央行新政要求。具體包括哈爾濱、蘭州、武漢、大連、天津、石家莊、昆明、貴陽、泉州、溫州、瀘州、岳陽、宜昌、北海、大理、秦皇島、湛江、包頭、安慶、濟寧、常德、襄陽和桂林等。

誰會打響下調或取消首套房貸利率下限的第一槍呢?

購房者更關心存量房貸負擔

在上海工作的鐘先生是收入相對較高的金融行業從業人員,但自上半年妻子遇到裁員後,每個月的房貸、車貸和買房時首付借貸的還款壓力,已經讓他感受到了很大的壓力。

“現在我還款裏的基本都是利息,”鍾先生說,很多人原來貸款利率高達6%左右,今年雖然五年期以上LPR有下調,但實際感受是杯水車薪的。鍾先生設想,存量房貸客戶按照最近的利率水平與銀行重新簽訂合同,讓存量揹負房貸的客戶直接受益,釋放被房貸還款壓制的消費需求,也能促進消費,同時並沒有增加系統內的流動性。

但在與銀行人士的交流中,有銀行業內人士表示,這種想法只能停留在理想層面,考慮到個人房貸在銀行的存量規模之大,如果有這樣的口子放開,銀行的資產負債平衡會被嚴重擾亂。

實際上,近期出現的存量客戶提前還貸潮,已經讓部門銀行感受到了壓力。而有些銀行的房貸客戶也發現,想要提前還貸,已經不像以前那樣便捷,銀行設置了一些操作上的“障礙”。

從近幾個月的居民中長期貸款增長這個更宏觀的角度來看,個人房貸的增長也是疲軟的,這或許是銀行希望“保存量”的主要動力,畢竟個人房貸資產期限長、息差穩定、風險小,是銀行業內公認的優質資產。

根據銀行業金融機構房地產貸款集中度管理要求,工行、農行、中行、建行、交行、郵儲6大國有行被劃分爲第一檔,也是市場上發放個人房貸的主力。2022年中報顯示,6大國有銀行上半年個人住房貸款合計26.9萬億元,與2022年初相比,僅新增4479.6億元,而去年同期的新增額爲1.3萬億元,今年上半年的新增額不及其一半。

仲量聯行大中華區首席經濟學家兼研究部總監龐溟表示,從根本上說,要化解房地產行業風險,需要穩定居民的預期、收入和購房意願,保障住房剛性需求,合理支持改善性需求,促進市場銷售企穩回升,提升金融機構融資偏好,加快優質房地產企業經營性現金流回暖和信用改善,讓房企實現“自我造血”的良性循環。