愛奇藝:除了漲價就真沒別的辦法了?

來源:解碼Decode

作者:王新宇

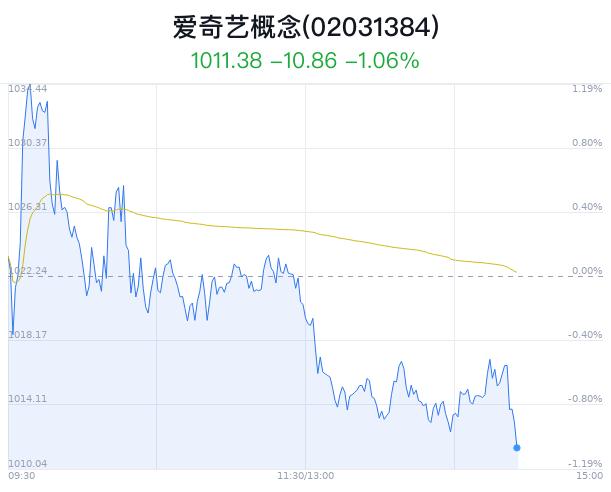

愛奇藝會員又漲價了。

這已經是2020年以來的第三次提價,保持着每年一次的節奏。此輪提價的漲幅額度從3元到20元不等,但對比三年前,黃金VIP會員的連續包月漲幅已高達67%。

雖然知道會招致用戶的不滿,但愛奇藝看了一眼自己的財報,還是含淚把價漲了。

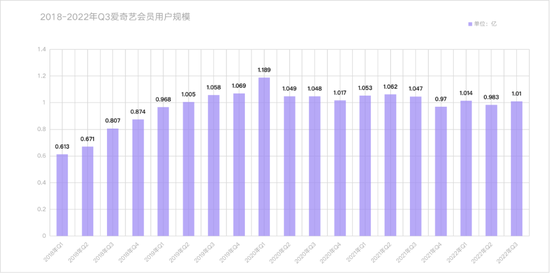

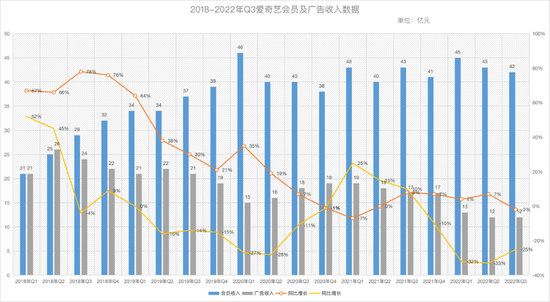

2022年Q3,愛奇藝營收同比下滑2%至75億,會員服務和在線廣告分別貢獻了42億和12億營收,同比下降2%和25%。會員規模爲1.01億,環比和同比都出現了微漲,但仍未超過2020年Q1的1.189億高點。

淨虧損由17億元下降到3.956億元,但報告期內愛奇藝的三費及研發也在同步大幅縮減:銷售、總務和行政支出9.803億元,同比降21%;研發支出4.759億元,同比降30%。

作爲網絡視頻行業爲數不多的價值研究樣本,愛奇藝的問題幾乎可以等同於整個行業的問題:想賺錢,除了會員漲價,就沒別的辦法了嗎?

1

想要回答上述問題,就要先回答另一個問題:視頻網站的會員規模爲什麼漲不動了?

以愛奇藝爲例,其會員用戶數在2020年Q1達到瓶頸後便開始走低,徘徊在1億左右,甚至去年Q4一度跌回到2019年的水平。騰訊視頻和優酷的會員規模也是類似的路徑,三家難得在一件事上有如此高的默契。

然而,默契高並不是因爲三家不想,而是不能。

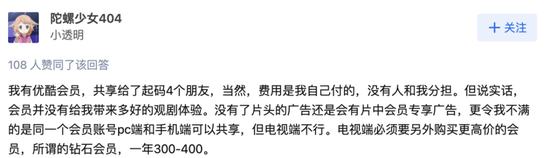

首先,前期在吸引用戶上做過突出貢獻的會員‘拼車機制’開始反噬。

Netflix早年發明的會員密碼共享也被愛奇藝copy了過來,簡單說就是當時Netflix允許一個高級套餐會員在4臺設備上同時觀看,一個賬戶可以覆蓋4個家庭,輻射十幾個人。

這對初期的用戶增長簡直就是神器,但這種模式的弊端就是,嚴重阻礙後期的會員增長。

Netflix在北美的會員數其實2018年就達到了6500萬,但增長一直乏力,直到2022年才增至7500萬。而由於‘拼車機制’,Netflix在北美的會員滲透率也觸到了天花板。平均每個賬戶覆蓋4個觀衆,7500萬訂戶足夠覆蓋3億人,而美國和加拿大的總人口還不到3.7億。

上述問題也同樣適用於國內的視頻網站。比如知乎上有人提到優酷會員可以給4個人使用,這四個人又能覆蓋2-3個觀衆。

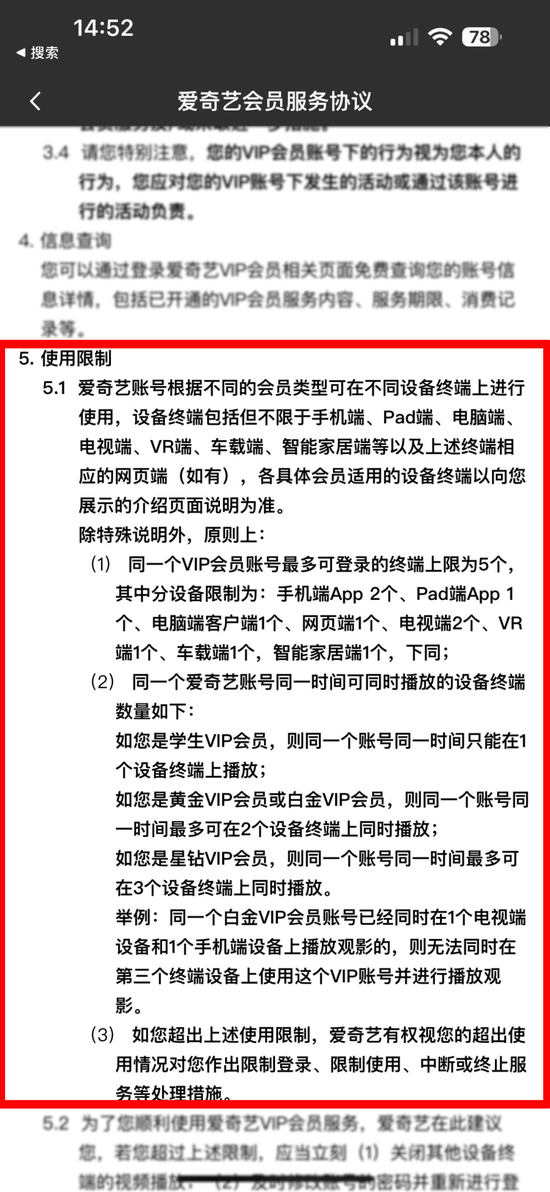

粗略計算可知,平均一個會員可覆蓋15個觀衆,這對視頻網站來說就是不小的損失。於是視頻網站開始限制‘密碼共享’,比如愛奇藝就規定了嚴格的終端個數。

其次,內容儲備無法匹配對應的會員規模。

視頻網站主要靠兩類內容吸引用戶:長尾經典和平臺獨家,前者主要負責會員粘性,後者則負責拉新。

簡單來說就是當獨家內容吸引用戶成爲會員後,長尾內容就負責維繫這些會員,增加續費率。

問題恰恰也出現在這。一是追完獨家內容的會員可能會有長尾內容的需求,但因爲這些內容版權分散,無法在同一平臺觀看,於是不再續費。再者這些內容也有替代性,在電商平臺上只要1塊錢就能看全集的高清資源,性價比遠超一個月30元的網站會員。

二是視頻網站也要承受獨家內容高昂的製作成本。2018年-2020年,Netflix新增會員2862萬、2783萬和3657萬,對應支出的內容成本高達120億美元、175億美元、136億美元。

但是,爲了拉新視頻網站就必須不斷投入內容製作,一旦停止則會陷入倒退。

比如愛奇藝2018年、2019年的內容成本爲211億、222億,對應的會員規模爲8640萬、1.069億,而2020年內容成本減少至208萬,會員也同步倒退至1.017億。

由此衍生出的一個現象是,內容成本持續走高,新會員的獲取成本也會越高,因爲隨着內容池的不斷擴增,導致用戶的口味也會越來越刁。

而當新會員的獲取成本超過其貢獻的收入後(前提是會員價格不會無休止的提高),這個生意就不划算了,視頻網站也就要減少內容投入。

愛奇藝在2020年達到會員瓶頸後,就開始降低內容投入,2021年同比降低1%至207億,今年前三季度進一步下降20%至126億元。

這也表現在劇集的上新供應上,據云合數據,今年前三季度,愛奇藝、騰訊視頻、優酷分別上新國產連續劇39部、33部和22部,同比減少7部、10部和14部。

減少內容投入的影響雖然短期內不會影響會員數,但會在未來三到四個季度後出現負面反饋。案例就是優酷2013年Q4通過減少內容投入實現了季度盈利,但卻從行業第一名跌到了第三名直至2年後賣身阿里。

2

當下的愛奇藝似乎在重蹈優酷的覆轍,減少內容投入控制成本,爭取財務數字健康。但一個老生常談的問題是,什麼原因造成了愛奇藝今天的困境?

梳理愛奇藝過去四年的廣告及會員服務營收發現,2018年-2022年Q3,兩大營收已經從對等變成了一邊倒。2022年Q3,愛奇藝實現會員服務營收42億元,而廣告服務則只有12億元,爲四年前的二分之一。

長遠看視頻網站的主要盈利手段一定是會員服務,而之所以有會員、廣告左右互搏的情況出現,與中文互聯網從免費興起有直接關聯。

廣告與會員天生對立,致使收入必然是一高一低。從2018年Q3開始,愛奇藝會員收入超過廣告收入,後者增速也逐漸降低。

同時,廣告商想要覆蓋的高淨值用戶,恰恰被會員的屏蔽廣告服務擋在了門外。也就是說,在愛奇藝投放廣告的價值在降低。

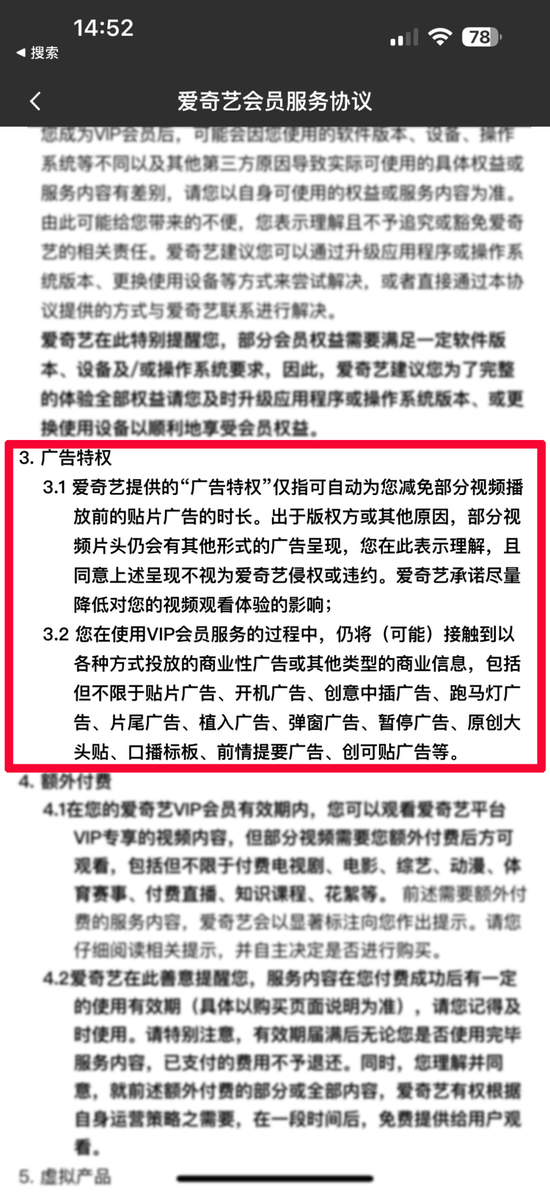

爲此,愛奇藝也想過曲線救國,利用中插、冠名、後期植入等方式提升廣告價值。這在愛奇藝會員服務協議中也明確標明:

這種廣告形式明顯會招致用戶的不滿,愛奇藝自身也要面對由此帶來的連鎖反應:會員體驗下降,會員續費率和新會員拉新率也會隨之下降。

至此,一個矛盾的問題就擺在愛奇藝面前:廣告營收上不去、會員營收傷不起。

尚未實現大規模盈利的愛奇藝,內容投入與用戶增速之間尚未形成穩態正循環,即使其嚴格控制內容支出增長,也不敢降低到安全線以下,意味着其相應的現金缺口仍會擴大。

截至2022年Q3,愛奇藝持有的現金類資產合計50.47億元,並且還有高達87.29%的負債。

其中,愛奇藝短期需償還負債合計124.60億元,佔比最高的是持有人可要求公司2023年4月1日進行贖回的可轉換高級票據79.55億元。

而愛奇藝最近一次融資是今年3月從百度等投資機構私募到的2.85億美元,填不上79.55億的窟窿。

但對於愛奇藝而言,雖然會員和廣告營收倒退回四年前(2018年Q3爲53億,2022年同期爲54億),單用4年時間將觀衆變爲用戶,並培養了一定的付費習慣,這纔是勝利。

不過正如上文所言,愛奇藝仍要進行新的內容投入才能維繫勝利,否則用戶隨時變爲觀衆投入別家懷抱。

3

如果從長遠考慮,提價也未必是愛奇藝最有效的盈利手段。並且提價這種容易招致市場反噬的商業行爲,也並非沒有風險。

Netflix的財報和股價證明,只要會員價格上漲1-2美元,就能立刻令消費水平較低的觀衆棄用會員轉投對手懷抱。

愛奇藝也沒有隻用提價這一招,裁員、優化,三費及研發都出現了大幅度縮減,這些只能見到短期效果的成本壓縮手段,像極了2013年的優酷。

當然有了優酷在前,愛奇藝也能汲取一些經驗和教訓。於是,在上述手段之外,愛奇藝又拿出了‘四把刀’:

1 提升短劇內容佔比;

2 更多中長尾內容參與聯播,共攤版權成本;

3 演員、嘉賓成本仍有下降空間;

4 裁撤效率低下的內容生產部門。

顯然爲了整體盈利,愛奇藝如履薄冰。既要保持一定的競爭優勢,又要控制成本。這種從內部調整內容供給結構的做法,核心目的就是提升內容的ROI。

困難也不是沒有,比如短劇的量雖然上去了,但質仍有待提高,能夠真正出圈的作品仍佔少數。再比如裁撤工作室也會加速人才流失,嚴重時或將導致內容供給失調。

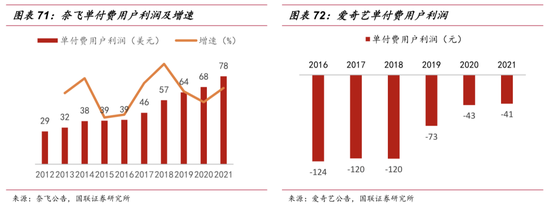

不過,上述這些手段仍是當前愛奇藝不得不做的取捨。國聯證券在一份行業深度研究報告中分析,愛奇藝想要大規模盈利,仍要依靠流媒體業務的規模效應:

當平臺的內容庫規模達到一定閾值後,已有內容已經能夠滿足用戶的大部分需求,因此視頻網站只需再投入較少的資源便能獲取更多的用戶,推動獲取單用戶所需內容成本邊際降低,盈利能力逐漸增強。

隨着用戶增長,Netflix的單付費用戶利潤就從2013年的32美元增至2021年的78美元。

相較而言,愛奇藝流媒體業務的定價較低、成本較高、用戶規模有限,因此單付費用戶利潤還沒走出持續虧損的陰影。不過,隨着自制內容佔比提升、以及提價推升用戶付費水平,愛奇藝的虧損狀況已得到逐步緩解。

4

相比前幾年還偶爾傳出視頻網站大合併的消息,最近幾年就連券商都乖乖的承認,市場不會由一到兩家平臺壟斷,而是由幾家巨頭構成。

多競爭的優勢就在於,一些產業層面的利好能均分給所有玩家。

比如無法預測的內容趨勢,多元且多變的觀衆口味導致內容平臺事先幾乎無法預判什麼樣的內容會受到歡迎,因此也難以形成內容上的完全壟斷,爆款內容的不可預測性給予各個平臺形成差異化的機會。

同時,鉅額成本也在制約着內容平臺形成高度壟斷。整個行業的巨大資金投入需求,單一公司很難滿足,也無法保證盈利。

但另一方面,視頻行業的規模效應會體現在內容IP複製層面,例如電視劇/電影的續集系列、綜N代系列,以及同樣的內容抵達更多用戶後單位成本將下降,阻止了競爭分散的狀態。

除此以外還有一個隱形的產業福利是,國內流媒體市場沒有迪士尼、蘋果和亞馬遜這樣的野蠻人敲門。

歸根結底,類似愛奇藝這樣的視頻網站無論是節流也好,改造也罷,最終要打造的是內容的工業化生產能力,這意味着它要將難以預料的內容趨勢儘可能量化,然後用嚴苛的標準去摳每一個鏈條的利潤。

套用《讓子彈飛》中湯師爺對張麻子的一句話:‘賺錢嘛,不寒磣’。

全文完

參考資料:

[1] 會員數破億,視頻網站的悲壯里程碑,毛琳Michael

[2] 視頻網站,不再是好生意,極客公園

[3] 愛奇藝離職潮升溫,工作室冗餘成裁員主因?,北京海證

[4] 中美長視頻平臺差異對比:內容、用戶、全球化,國聯證券

[5] 愛奇藝:優質內容價值體現 債務壓力爲市場主要擔憂,中金公司

[6] 視頻產業深度報告(上):長視頻市場競爭緩和,中視頻社區價值凸顯,中銀國際

[7] “愛奇藝”12億美元可轉債擬重組,違約或觸發百度境外債加速到期,小債看市