零度解讀2月2日美聯儲利率決議發佈會

當下的環境中沒有確定性,實體經濟中的積極因素會讓商品通脹抬頭嗎?

送走2022年,在等待貨幣政策新年首次會議的一個月裏市場已經按捺不住了,一面腦補疫情結束全球經濟復甦,一面勾畫通脹下降美聯儲年內降息。市場顯出要跟美聯儲主席鮑威爾攤牌的勇氣,把股市推高,把債市利率壓低,VIX恐慌指數也回落到底部區域。

美聯儲宣佈加息25個基點,把聯邦利率落在4.5%~4.75%。第二次放緩加息步伐採用最小加息幅度,是爲了延長到達目標利率的時間爭取更多政策選項,還是爲悄悄停下加息做準備?之前被嚴重懷疑的“軟着陸”似乎正在被市場接受。

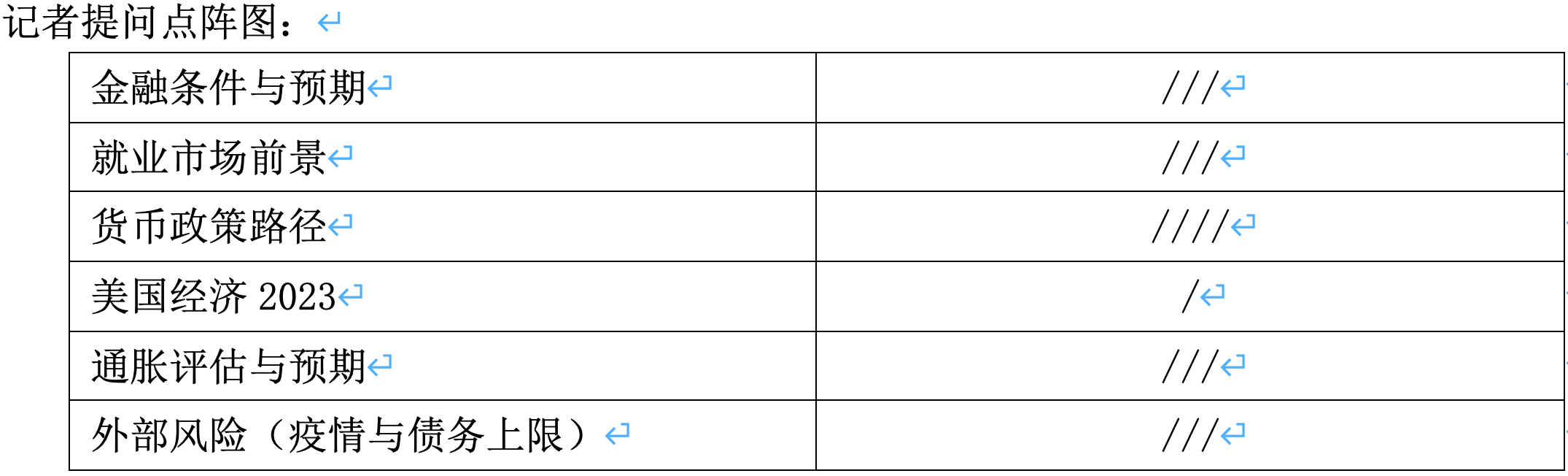

記者提問很分散,顯示出一種集體迷茫。鮑威爾態度則模棱兩可,既表示“革命尚未成功”又沒有打擊市場樂觀情緒,爲自己保留了政策撤退的機會。在華爾街眼裏,除了最兇惡的老鷹其他鳥類看上去都像肥胖的鴿子。

下列文字,除點評外,均爲鮑威爾答記者問原話。

金融條件與預期

金融條件持續反映貨幣政策立場對於壓低通脹非常重要,去年以來金融條件已經收緊許多。美聯儲不過分關注市場短期波動而是關注整體金融條件持續變化。我們判斷貨幣政策還沒達到足夠限制性水平,繼續加息是合適的。

市場預期與美聯儲政策存在偏差,對此我不是很擔心,因爲市場預期通脹會更快下降。美聯儲去年12月份預測經濟增長將放緩,勞動力市場稍有軟化但不造成衰退,通脹今年下降到3%~4%或更低。看來市場不接受,認爲通脹下降會遠快於我們的預測。所以對於未來存在不同預期,需要觀察。如果我們預測準確,今年降息就不合適。如果通脹快速下降,政策會對此有所考慮。

市場條件從12月份以來變化不大,有些上下波動但位置基本沒變。市場條件充分反映緊縮政策立場很重要,但我之前說過,對於通脹究竟會多快下降存在不同看法,需要繼續觀察。我不會一定要說服別人接受我們的預測,美聯儲的預測是通脹下降要花時間,要有耐心,我們需要升高利率並保持更長時間。但我們會不斷觀察實際情況。

零度點評:鮑威爾照本宣科美聯儲12月份經濟預測和政策目標立場,沒有對目前軟化的市場條件採取進攻態度。與之鮮明對比的是他在去年傑克森霍爾央行年會上的雷霆八分鐘,當時鮑威爾徹底拋掉學者官僚的四平八穩,宣示抗通脹決心並且直言沒有無痛療法。今天他非常謙虛,既表示不想說服市場又願意談論通脹可能快速下降,難怪市場當天全線上漲。美聯儲似乎更願意看到自己錯了,否則可以提醒說通脹可能極度黏性甚至回頭向上,畢竟大宗商品價格可能在中國經濟重新啓動之後再度通脹,畢竟資本市場財富效應可能推動經濟過熱,貨幣幻覺的效果跟政府直升機撒錢在本質上是一回事。鮑威爾現在態度軟化會不會增加通脹黏性?

就業市場前景

目前通脹發生消退而勞動力市場沒有疲軟,這是好事。但通脹消退纔剛剛開始,在商品類供需短缺改善,需求向服務類轉移;在住房服務類通脹還會走高直到房租下降反映出來。這兩個大類通脹改善邏輯比較清晰,但排除住房的核心服務類通脹尚未消退。我們對於未來失業率和通脹的看法會體現在3月份更新的經濟預測中。

美聯儲看到小時工資水平和僱主成本指數從六個月前的高點回落,但依然處於高位。新設崗位數量波動很大,最近稍有回落,與失業人數比例是1.9。工資略有降低,但新設崗位數量和主動離職人數依然很高,各種指標都反映就業市場依然非常強勁。

極短期的三個月核心PCE的確下降到很低,因爲近期商品通脹出現顯著負值。很多預測認爲商品通脹負值是暫時的,會回到長期趨勢線零值附近,使核心PCE在年中回到並穩定在4%,這也意味着我們需要繼續努力。如果通脹下降顯著快於預測,這是有可能的,貨幣政策會考慮新數據。排除住房的核心服務類包括6~7個子類,其中55% ~60%的內容對經濟放緩和勞動力市場很敏感,其他子類不太敏感,比如金融服務類就不由勞動力市場驅動,餐飲服務類對勞動力敏感但也對食品價格敏感,交通服務類別則由燃料價格驅動,所以這個大類通脹受很多因素影響。我個人認爲這個大類通脹要回落並穩定在2%,如果沒有勞動力市場迴歸平衡是很難做到的。但我不知道失業率需要升高多少,勞動力市場軟化可以有多條路徑。雖然不少預測失業率升高,但我依然相信通脹下降而失業率不發生顯著升高是可能的。因爲本輪通脹最初產生是因爲非常強勁的需求撞上被硬性壓制的供應,這不是以前商業週期的典型情況。現在商品類通脹開始消退,房屋類通脹即將下降,接下來排除房屋的服務類通脹的變化邏輯也會清晰起來。通脹能否繼續消退而不造成勞動力市場疲軟,我們拭目以待。

利率低於5%也有可能,但沒人真的知道答案,因爲本次通脹完全不同於以前商業週期。也許經濟下降需要超過我們預計才能把通脹壓到2%,但我的基線預測是通脹回到2%並不造成經濟大幅萎縮和失業率顯著上升。當然很多預測表示這不太可能發生,但我要說這種機會是存在的。

零度點評:美聯儲曾寄希望本輪通脹是“暫時性的”,商品供需失衡迅速改善而不會延伸到勞動力工資領域,結果成了個笑話。現在勞動力工資逐步變成通脹元兇,變成一道政治難題,究竟要多少美國老百姓失業才能讓美聯儲完成它的KPI?於是“軟着陸”,勞動力市場通過就業崗位需求下降實現軟化成了新的無痛治療廣告。可惜市場並不聽話,最新美國勞工部報告顯示就業崗位增加51.7萬個,遠超預期。從就業總人數缺口四百萬到製造業大回流,美國勞動力市場可能正在發生結構性長期變化。過去十多年失業率不斷下降得益於沉睡的通脹,最近通脹突然醒來,讓貨幣政策雙重責任之間出現衝突,歷史商業週期也許正在迴歸。目前失業率處在幾十年的最低點,它下一步的方向似乎只能向上。

貨幣政策路徑

12月會議預測利率目標中位數是5%~5.25%,3月會議將更新預測。本次會議依然認爲需要繼續加息達到足夠限制性水平才能把通脹壓到2%。美聯儲已經大幅加息,金融條件也隨之收緊,但工作尚未完成,最終利率目標尚未確認。如果未來數據不佳,利率目標可能比12月更高,但如果數據指示相反方向,我們也會調整目標。

政策收緊不足的風險很難管理,假如6~12個月之後通脹回潮,我們需要從頭開始,那就真要擔心通脹預期會脫錨。美聯儲根本不想收緊過度,但假如過頭了,通脹下降超預期,我們有應對工具。面對四十年未遇之高通脹,任務尚未完成。在覈心通脹中佔比56%的大類通脹沒有下降,排除住房的核心服務類的6到12個月通脹依然在4%沒有改善;在佔比低於一半的另外兩個類別,通脹出現消退而且邏輯比較清晰,但在第三大類毫無進展。所以現在宣佈勝利是非常不成熟的。美聯儲目標是打壓通脹,在看到第三大類通脹消退之前還有很多工作要做。

今天我們第一次可以說通脹消退開始了。我們看到商品類通脹消退因爲供應鏈改善、需求轉移,商品類在覈心PCE佔比約1/4;預期住房服務類通脹會先漲後跌,因爲新租約價格會下降。這兩個類別佔比一半不到顯示出通脹改善跡象。在排除住房的核心服務類通脹沒有下降。該類別中有7~8個子類,絕大部分都對經濟疲軟和勞動力市場很敏感,這個第三大類在覈心PCE指數中佔比較大,而核心PCE指數是預判美聯儲工作目標整體PCE通脹的最好指標。我們既不樂觀也不悲觀,只想說第三大類通脹還沒有消退,這個類別的通脹會更頑固,需要更長時間來恢復。美聯儲必須把工作做到底。

美聯儲本輪已經加息4.5個百分點,大約還要兩次加息達到更合適的限制性水平。爲什麼有繼續加息必要?因爲通脹依然很高,我們理解貨幣政策生效有較長時滯且效果有不確定性,美聯儲對通脹形勢的研判我之前已經解釋了,在排除住房的服務類通脹還沒看到下降。我們評估政策利率離目標已經不遠,但確切點位不清楚,環境中不確定性太大。整個收益率曲線反映的真實利率已經是正值,說明政策達到了限制性程度。美聯儲要做細緻判斷,多少限制性算是足夠?我們因此放緩了加息25個基點,需要仔細評估經濟表現、通脹表現和通脹消退情況。三週之後你們會看到本次會議紀要,瞭解更多細節。本次會議委員會詳細討論了未來的政策路徑以及當前經濟形勢,尤其是往前的政策路徑。

貨幣政策委員會顯然不認爲現在應該暫停加息,本次會議決定加息25個基點,認爲還需要繼續加息使政策具備足夠限制性把通脹壓到2%。3月份會有新的前瞻預測。我們沒有討論其他加息節奏,美聯儲過去一直每次會議加息25個基點,現在這都被認爲是快節奏了。加拿大央行採取暫停後再加息的立場,我們委員會目前沒有考慮。

零度點評:雖然鮑威爾反覆表示“工作尚未完成”還有兩次加息,但是傳遞的情緒顯得很放鬆,因爲通脹開始消退,到了放慢加息節奏評估戰果的時候。他多次提到3月份有新的經濟預測,似乎在暗示去年12月份立場可能鬆動變化。這讓筆者懷疑鮑威爾表示加息寧可矯枉過正僅僅是邏輯正確而不是行動意願。由於鮑威爾沒有鬆口考慮“暫停再啓動”,樂觀人士完全可以想象某次停止加息就是宣告本輪加息徹底結束,再下一步就該降息了。第三大類通脹是關注焦點,但除了利率工具並沒有說明如何傳導壓力,與老百姓的就業和工資作對總是少說爲妙。老鮑敲黑板說這次會議紀要值得仔細研讀,看來其中有玄機。

2023年美國經濟

很多預測以及我本人評估都是今年美國經濟會實現正增長但增速較低,去年美國GDP增長1%。判斷美國經濟前景需要考慮許多因素,比如全球經濟有所改善。勞動力市場非常強勁,通脹下降也會提振經濟信心,目前各個州政府財政狀況良好,有些考慮減稅甚至向居民派發支票,很多基建項目投資也會推動經濟成長,這些因素都支持我們的基線預測,經濟將實現正增長。

零度點評:鮑威爾一口氣數了這麼多積極支持經濟增長的因素,從全球形勢到市場心理恢復,還有州政府撒錢和搞基建,果然講好消息總是可以張口就來。這麼看來整個環境裏跟經濟增長作對的就是美聯儲貨幣政策,做壞人是要有些勇氣的,老鮑你行嗎?

通脹評估與預期

判斷通脹沒有簡單開關而是要累積證據。3月份會議之前我們還將收到兩份就業報告,兩份CPI通脹報告,還有ECI僱主成本指數報告,昨天收到的ECI報告顯示工資在下降但依然遠高於疫情前水平。數據累積起來會影響經濟前瞻預測,然後會影響政策立場。美聯儲的責任就是保證物價穩定,把通脹恢復到2%保護大衆利益,市場參與者有不同的責任,那也是良好而重要的責任。我們有決心完成任務,因爲它將在未來很長時間支持經濟發展實現公共利益。

老實說我們不知道(把CPI通脹從6.5%壓到2%有多難),我們曾預期通脹在2021年底下降,但整個2022年它都沒有動,現在它開始下降並且速度很快。這不是典型商業週期,無法觀察多次全球疫情、經濟封控,以及國會和美聯儲過去兩年採取的措施,現在是特殊情況。確定性是不存在的,預測通脹走勢非常困難,它也許會很快下降,也許還要很長時間。美聯儲的任務是把通脹壓到2%,我們不會急於宣佈勝利。當然能宣佈通脹進入消退期令人高興,但現在是早期階段,還要很長時間通脹消退才能擴散到整個經濟體。

包括美聯儲SEP在內的許多報告都預測經濟增長將放緩,勞動力市場稍有軟化,通脹穩定下降但速度緩慢。如果經濟總體沿這個預測路徑發展,今年之內下調利率放鬆政策都是不合適的。另外有些人預測通脹會很快下降,那樣情況就完全不同了,如果我們看到它發生也會在政策制定時加以考慮。

我同意目前沒有工資和通脹螺旋上升情況,一旦出現這種風險那問題就嚴重了,人們做經濟決策就會認真考慮通脹。我們不允許這種風險發生。這是爲什麼我們擔心,通脹時間越長,人們談論通脹越多,這種風險就越大。風險始終存在但已不如之前那麼明顯。人們樂於看到通脹開始下降,通脹繼續下降會推升經濟活動。消費者情緒調查顯示儘管只有3%的失業率,而且名義工資漲幅很高,但情緒指標非常非常低迷。爲什麼會這樣呢,一定是因爲通脹。只要通脹繼續下降就會看到消費者情緒上升。

通脹預期是個核心問題,它既包括消費者也包括企業的預期。從根本上說,我們相信通脹預期是造成通脹發生的一個非常重要的環節,這是個基本信念假設。八個月前長期通脹預期的確有上升,於是我們去年迅疾出手。現在通脹預期錨定良好,不僅長期預期而且近期預期都非常穩定。市場和公衆都認爲只要美聯儲保持政策執行將使通脹回落到2%,這實在令人鼓舞。我們說很有希望把通脹壓下來就是因爲人們大都相信通脹會回落,大衆預期是壓低通脹努力的一部分,是非常積極的因素。

零度點評:通脹遲早會見頂是預料之中的,但下降速度多快,下降路徑如何起伏曲折,能否或者何時回到2%,這些問題價值億萬美元,但鮑威爾坦率承認“我們不知道”“確定性不存在”。過去幾十年通脹持續下降使貨幣政策能大力支持市場和經濟,形成了所謂央行保底措施,出現了國債負利率。如何通過利率政策引發經濟衰退來壓低通脹,這個手段對不少當代中央銀行家可能是陌生的。一旦經濟發生衰退而通脹依然頑固,央行究竟是救市場(降息)還是救貨幣(加息),市場參與者可能完全押錯方向。通脹預期現在是美聯儲的救贖,的確構成市場交易的不僅只有商品和貨幣,還有鮮活的動物精神和比黃金更可貴的信用保證。只要無數市場參與者相信通脹無礙,那鮑威爾就還有機會。但是前任的故事應該清晰地告訴他,機會也許只有一次。

外部風險(疫情和債務上限)

我個人明白新冠疫情並未徹底結束,但它對經濟的影響已經大大減弱了。美聯儲政策聲明中關於疫情的表述保留了一段時間,它終究會被去掉,但並沒有一個最佳時間。現在社會和公衆都更懂得如何處置疫情,已經不需要美聯儲在議息會議政策聲明中繼續把它作爲一項經濟風險,它實際上是公共衛生事件。

解決債務上限只有一條路可走,國會批准提高債務上限以確保美國政府能按時償付全部債務。不這麼做的風險極大,如果不及時採取行動而造成後果,光靠美聯儲是無法保護美國經濟的。至於美聯儲同財政部的關係,我們是他們的財務代理人,僅此而已。

基本上我不認爲債務上限問題同美聯儲縮表之間相互影響,因爲我相信國會最終會採取行動,它必須而且會願意提高債務上限纔不會影響對打擊通脹、改善經濟和金融的努力。與此同時我們會仔細觀察貨幣市場條件,比如國債賬戶變動,很多資金會在國債賬戶、隔夜回購工具和準備金賬戶之間流動,這些我們都會仔細跟蹤觀察。

零度點評:對於不受控制的外部風險,鮑威爾的確沒什麼好說的。他只能含蓄提醒國會的老爺們,演戲不要過頭否則會鬧出大亂子的。

零度總結(敲黑板):經過一年極速加息打壓,美國通脹終於出現消退勢頭。但正如鮑威爾所言這僅僅是開始,黏性的工資通脹沒有好轉。勞動力市場強勁雖然有助於軟着陸,但也可能固化通脹風險。實體經濟服務類似乎頂住了貨幣政策壓力。去年12月份美聯儲經濟預測讓市場窺見了未來50~75個基點加息終點,過去通脹無憂形成的思維慣性讓市場開始交易降息預期,全不顧軟化金融條件的後果很可能改變美聯儲前瞻預測。金融市場當然是逐利的。鮑威爾手握“不要同美聯儲作對”的王牌可以隨時教訓市場,但他似乎有顧慮,也許說了太多次“軟着陸”讓他太想做到它,超越他的前輩。當下的環境中沒有確定性,實體經濟中的積極因素會讓商品通脹抬頭嗎?預測5%利率目標是個鈍刀子,它能精準切除第三大類通脹嗎?之前擔心發生經濟衰退而通脹頑固的滯脹風險完全消除了嗎?會不會在今年某個時刻鮑威爾開始談論通貨膨脹新常態?2023年不會比2022年輕鬆太多。

何爲“零度解讀”?作者摒棄對內容素材的主動剪裁,不帶預設問題而僅以旁觀者姿態聆聽、記錄、原汁呈現發佈會上各種機鋒問答的“刺身拼盤”(稍加擺盤配芥末和醬油),相信讀者的味蕾(尤其在喫過幾次之後)自能辨別其中真味。作者不做經濟理論剖析,只用好奇的耳朵捕捉委婉語、隱喻和晦澀中的言外之音。作者是市場參與者(無數的作者一樣的人構成市場,市場就是無數的作者一樣的人),並不是純粹理性人,不信奉宏觀經濟管理巫術,只想知道美聯儲在想什麼,還想知道市場在想美聯儲在想什麼,最想知道作者該想市場之想還是反想市場之想(美聯儲和市場,究竟誰是“選美大會的裁判)?

(作者從事製造業管理工作,爲資深市場觀察人士)