毛戈平IPO:爲劉曉慶化妝走紅,卻踩了另一個雷

文/樂居財經 程孟瑤

“接下來有請美妝博主汪汪姐,來體驗我們的第三季新品。”短視頻鏡頭前,一身深色西裝的毛戈平請出素顏、短髮的“汪汪姐”,在說完“謝謝毛老師”後,她一邊介紹新品、一邊用純熟的化妝手法爲自己上妝。“汪汪姐”不是別人,正是毛戈平的妻子汪立羣。

通過網絡直播,毛戈平的“換頭術”被越來越多人知曉。高超的化妝技術背後,是毛戈平想要打造一款高端國貨產品的執念。

2000年,不甘於“打開化妝箱,就沒有一個國產品牌”的毛戈平,創立了自己的彩妝公司,並推出以個人名字命名的高端彩妝品牌“MGPIN”。20多年的發展,“MGPIN”已經成爲國產高端化妝品的代表。

近期,毛戈平化妝品股份有限公司(簡稱“毛戈平”)披露了招股書,擬登陸上海證券交易所主板。

再次啓動IPO,毛戈平的前路也並非坦途,研發薄弱,產品全靠代工,其盈利模式、銷售真實性等問題都將遭遇證監會的嚴格審查。此外,其最具特色的業務化妝學校也存在爭議。

根據最新招股書信息,毛戈平擬募資11.21億元。其中約8億將投入到渠道建設及品牌推廣項目,9700萬用於研發中心建設項目,剩餘部分則投入到信息系統升級項目和形象設計培訓機構建設項目之中。較前一次遞表,此次擬募集資金提升了6.09億元。

一、從戲劇化妝師到國際大師,借劉曉慶版《武則天》一炮而紅

毛戈平的業務主要分爲兩塊,一塊是依託“MAOGEPING”與“至愛終生”兩個品牌展開彩妝、護膚系列產品的研發、生產、銷售業務;另一塊則是通過開辦形象設計藝術學校,開展化妝技能培訓業務,收取學費。當然這兩塊業務的展開,都離不開毛戈平個人IP的影響力。

毛戈平是一位戲劇化妝師,1989年一部電視劇《楊乃武與小白菜》,讓毛戈平在影視化妝上逐漸嶄露頭角;1995年,另一部電視劇《武則天》,由演員劉曉慶演繹了“武則天”從妙齡少女到八十耄耋的傳奇一生,其塑造的經典熒幕形象,也讓擔任總化妝師的毛戈平一舉走紅。在大家對美、時尚、化妝的認識還停留初級階段的上世紀九十年代,靠化妝喫飯的毛戈平就已經被冠以“國際大師”的稱號。

2000年,不甘於“打開化妝箱,從化妝品到化妝刷,全是國外牌子,就沒有一個國產品牌”的毛戈平,創立了杭州匯都化妝品有限公司,推出以個人名字命名的高端彩妝品牌“MGPIN”;並創建浙江毛戈平形象設計藝術學校,先後在北京、上海、杭州、成都、重慶、武漢、鄭州、深圳、青島九地設立培訓機構,開展化妝技能培訓業務。以妝帶品+培訓學校,也成爲毛戈平獨特的營銷方式。

二、擬砸8億品牌推廣,能否擠進國產化妝品第一梯隊?

區別於絕大部分高度依賴社媒平臺及電商渠道的互聯網品牌,毛戈平從創辦伊始,就堅持入駐城市百貨,有媒體報道稱,上海港匯商場開業時,商場裏只有毛戈平一家中國化妝品。

2020年-2022年,其品牌百貨渠道佔比分別爲64.71%、54.70%、52.45%,下跌原因主要是電商收入佔比增長導致線上渠道佔比不斷擴大。

隨着美妝直播火熱,毛戈平也在直播電商等渠道砸下重金。以抖音平臺爲例,公司花了6000萬成本,換來了1.9億元的銷售。過去3年其電商收入從2.22億元增長至6.85億元。電商渠道佔比分別爲27.96%、38.72%、42.08%。

報告期內,毛戈平產品的銷售模式主要分爲百貨專櫃模式、電商模式、經銷模式、培訓銷售、美妝連鎖模式等,其中“MAOGEPING”品牌主要以中高端百貨專櫃直營模式、電商銷售、美妝連鎖爲主;“至愛終生”品牌以經銷模式爲主;培訓銷售是指銷售給學員的“MAOGEPING”和“至愛終生”產品。

毛戈平在招股書中,自述自己有三大核心競爭力,分別爲研發團隊對流行趨勢及東方女性美妝特點的精準把握、公司在化妝品行業的品牌影響力、獨特的體驗式營銷方式。

但據中商情報網的數據顯示,2022年我國化妝品品牌指數TOP10分別爲雅詩蘭黛、蘭蔻、香奈兒、迪奧、歐萊雅、資生堂、SK-II、美寶蓮、科顏氏、百雀羚,毛戈平並未入榜。而在化妝品報發佈的2021年國產化妝品G20的榜單中,毛戈平也同樣並未入榜。毛戈平此次擬募資11.21億元,其中約8億將投入到渠道建設及品牌推廣項目。

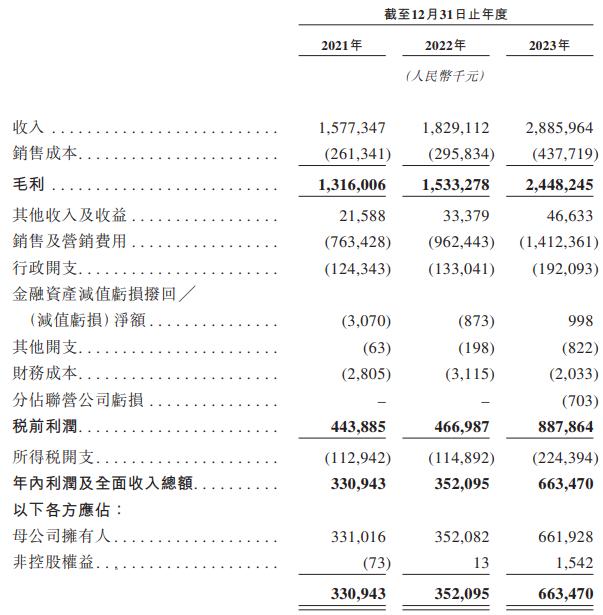

三、營收結構生變,靠高售價“MAOGEPING”撐起業績增長

2020年-2022年,毛戈平分別實現營業收入8.82億元、14.32億元、16.82億元,營業收入複合增長率達38.11%,歸母淨利潤由1.98億元增長至3.49億元,經營業績穩定增長,但毛戈平的營收結構發生了明顯變化,也正是這個變化,撐起了毛戈平整體營收的增長。

以創始人毛戈平名字命名的“MAOGEPING”是毛戈平的核心品牌,2013年“MGPIN”品牌(2016 年升級爲“MAOGEPING”品牌)實現營業收入1.75億元,佔主營業務收入比74.44%;2022年“MAOGEPING”品牌實現15.71億元的營業收入,10年時間,銷售規模增加了約8.0倍,貢獻佔比增長20個百分點,來到95.24%。2013年-2022年,毛戈平整體營業收入從2.43億元增長至16.82億元,增加了5.92倍。

據悉,“MAOGEPING”品牌以中高端百貨專櫃直營模式和電商銷售爲主,2020年-2022年,“MAOGEPING”品牌銷售收入分別爲7.54億、12.78億、15.71億,2021年和2022年同比分別增長69.34%、23.01%。

定位高端,“MAOGEPING”的產品售價也是比肩國際一線大牌。在其官方商城,一個8g裝的雙色高光盤售價680元;一個18g裝的粉修盤售價880元;一盒50g黑金煥顏面霜售價1680元;一瓶35ml的黑金煥顏精華液售價1880元;口紅、眼線、睫毛膏等單品售價均在200元以上。在毛戈平的品牌加持下,化妝刷也能賣到1680元一支。

雖然是以彩妝聞名,但“MAOGEPING”品牌護膚類的產品線已較爲完整,擁有37款單品,覆蓋卸妝、面霜、眼霜、面膜、精華、潔面、眼部等多品類,並從護膚產品的功效型、成分化、膚感上深入挖掘。2022年,其護膚線產品單價達到306.5元。

四、副線品牌產銷率猛增,疑似借經銷商清庫存

主要面向二、三線城市的女性消費者的“至愛終生”品牌,是毛戈平爲順應市場簡約快速美妝需求2008年推出的副品牌,主打一個時尚快速化妝。產品平均售價在150-260元之間,比動輒過千元的“MAOGEPING”平價不少。

但近年來該品牌產品營業額在波動中出現下滑,2022年僅實現營業收入2899.35萬元,不及同期“MAOGEPING”的零頭。對業績的貢獻也從2013年的15.66%下降至2022年的1.76%。據悉,“至愛終生”品牌擁有彩妝單品121款,化妝工具13款,護膚單品7款。

樂居財經《預審IPO》注意到,報告期內該品牌一直保持着較高的產銷率,2022年彩妝產品和護膚產品產銷率分別爲126.01%和107.85%。但實際上,超高的產銷率來自於其產品生產量的下降,市場也幾度傳出該品牌的產品或已停產的猜測。

以該品牌護膚品爲例,2020年生產量爲5.06萬件,產銷率爲82.79%;2021年生產量陡降至1.49萬件,產銷率猛增396.61%。

值得注意的是,2021年護膚品賣出5.9萬件,而其2020年沒賣完的產品加2021年1.49萬件生產的產品,合計只有2.36萬件,有3.54萬件的差異,即使扣除2020年沒賣完的0.87萬件,也還有2.67萬件差異。這意味着,部分產品或許產自2019年甚至更早,而護膚品的保質期一般爲3年。

2020年-2022年,其“至愛終生”護膚生產量總量爲8.41萬件,但賣出了12.44萬件,這意味着,其中有不少存貨,而這些存貨最終的流向也值得關注。

招股書顯示,其“至愛終生”產品的銷售模式爲經銷商模式,2022年“至愛終生”品牌有2716萬元來自經銷商收入,其中有2243.64萬元來自穩定合作經銷。此外,在毛戈平淘寶官方旗艦店、其他平臺官方商店等並未見銷售至愛終生的產品。

不過,報告期內,“至愛終生”品牌撤銷經銷商較多。特別是穩定合作經銷數量呈逐年減少趨勢,2022年再度減少了4個,剩下17個。同時,來自穩定合作經銷商的年平均銷售額從2021年的221.40萬元下降至2022年131.98萬元,降幅達40.39%。截止2022年底,“至愛終生”品牌正在合作的經銷商總共爲25家。

幾乎與市場上所有經銷模式一樣,如果經銷商完成或者超額完成年度進貨指標,毛戈平公司也會給予一定的額外返點獎勵,刺激經銷商的積極性。

在供貨價格上,此前,毛戈平是按全國統一零售價的4折(含稅)向經銷商供貨,經銷商按全國統一零售價的 6 折(含稅)向終端門店供貨。2023年開始,至愛終生公司按全國統一零售價的 2.5 折(含稅)向總經銷商供貨,經銷商按全國統一零售價的4折(含稅)向二級經銷商供貨。其實留給經銷商的利潤空間比較有限。

五、以授課之名賣產品引爭議,被曝惡意收費、捆綁消費劣質化妝品

化妝培訓業務方面,2020年-2022年分別產生營業收入6128.15萬元、7129.96萬元、4609.05萬元,報告期內,每招收1個學員,毛戈平可以獲得1萬元左右收入。

在爲期2個月-1.5年不等的6大課程中,化妝造型全科課程是最受歡迎的課程。該課程學制6個月、5個月,學費1.88萬元/1.78萬元,2022年2038位學員帶來2334.45萬元課程收入。學制最長的形象設計與藝術特色課程,學費3.48萬元/3.38萬元;還有一些學制的在2.5個月以內的,基礎生活化妝階段課程、時尚晚禮化妝階段課程、藝術平面創意階段課程等,學費幾乎都在6000元以內。

從2000年開始,毛戈平先後在北京、上海、杭州、成都、重慶、武漢、鄭州、深圳、青島九地設立培訓機構,開展化妝技能培訓業務。

毛戈平學校的總校長汪立羣是毛戈平的妻子,圈內人稱“汪汪姐”。值得注意的是,“MAOGEPING”和“至愛終生”的產品,也會通過培訓過程銷售給學生。2020年-2022年,公司化妝培訓業務招生人數分別爲4008人、3667人、2493 人,化妝培訓渠道形成的銷售收入分別爲2025.32萬元、1380.90萬元、726.89萬元。

換言之,除了交學費之外,學生還需要額外花一筆錢用於購買化妝品。對於此筆化妝品購買消費,毛戈平也並未與其簽訂銷售合同,不排除存在強制、誘導學員購買產品的可能性。

在小紅書上,有美妝博主發佈視頻實名指出毛戈平學校某分校“惡意收費、師德敗壞”。這位博主表示,在學期間花銷龐大,入校半年,人均實際開銷近5萬元,其中學費僅1.68萬元。

2021年開始,毛戈平化妝學校還多次被媒體報道“PUA學員”、“惡意收費”、“捆綁消費劣質化妝品”等。

不可忽略的是,近幾年,國家收緊了對民間辦學、培訓機構的辦學資質要求,招股書顯示,由於各地政策對培訓業務主體的要求不同,因此毛戈平會以子/分公司、學校爲主體開展培訓業務,在化妝學校的辦學資質上,毛戈平也需要進一步解釋。

六、產品全代工,研發率不足1%

產品賣的風生水起,學校辦的如火如荼,但毛戈平並沒有自己的生產線,生產環節主要依靠外協的方式來完成。153人的講師團隊分到每個學校不足20人,如果細分到每個課程,更顯講師人數不足。同時在研發上的投入程度和專利數量上,毛戈平也有待提升。

2020年-2022年,公司研發費用分別爲1067.04萬元、1370.30萬元、1456.20萬元,費用金額逐年增長,但佔營業收入的比例卻逐年下降,分別爲1.21%、0.96%、0.87%。

2021年,化妝品行業上市公司的平均研發費用率爲2.38%,貝泰妮、珀萊雅和丸美股份的整體水平也超過了2%,而毛戈平不足1%。招股書所列舉的4種募資用途中,產品研發投入又是最少的。

截至2022年底,毛戈平公司員工3073名,近八成爲業務人員,研發人員44人,佔比1.43%,財務人員46人,佔比1.5%。

截止2023年2月2日,毛戈平取得原始專利44個,但僅有1個化妝品乳液類料體分配器的使用新型專利、1個用於深色透明水晶玻璃容器的內在防僞結構實用新型專利、1個持久滋潤口紅及其製備工藝發明專利,其他41個專利均爲外觀設計專利。對比行業真正做研發的企業,專利的含金量並不高。

遞表時,毛戈平主要有12個在研產品,其中有10個處於開發階段,後需要通過功能檢測和小樣試用,才能進入批量生產,這也側面反映其新產品的輸出能力較弱。

注意的是,在其員工結構中,一個生產人員都沒有,毛戈平也坦然生產環節主要依靠外協的方式來完成。

其外協生產方式包括委外加工、外協定製和外購。主要合作的外協廠商有五家,分別爲瑩特麗科技(蘇州工業園區)有限公司、上海致新生物科技有限公司、科絲美詩(中國)化妝品有限公司、上海東色日化有限公司、韻斐詩化妝品(上海)有限公司。

2020年-2022年毛戈平從上述5家公司採購外協定製產品的金額分別爲5345.31萬元、129.57萬元、826.76萬元、571.46萬元、36.49萬元。與此同時,毛戈平還從這5家公司採購料體、輔料、包材。

毛戈平這幾年從瑩特麗科技採購的產品包括面霜、蜜粉、脣膏、精華、粉餅等,還有眼膜、精華、水等料體。上海致新還是毛戈平最主要的加工廠商,報告期各期公司支付給致新的加工費用佔總加工費的90%以上。這些公司的產品,幾乎可以成爲毛戈平的平替產品。

七、銷售費用耗掉近半營收,三年砸6億元用於推廣

不生產、高售價、低研發,毛戈平常年保持超高的毛利率,報告期內綜合毛利率分別爲 81.20%、80.54%、81.17%,這一毛利率水平,不僅遠高於行業整體,甚至也超越了歐萊雅、資生堂在內的絕大部分跨國化妝品巨頭。核心品牌“MAOGEPING”毛利率更是高達86.70%、84.45%、84.22%。

不過,毛戈平銷售費用卻在快速增長。2020年-2022年,毛戈平的銷售費用分別爲3.71億元、6.02億元和7.86億元,分別佔營收的42.09%、42.07%、46.74%。

公司的銷售費用主要由銷售人員薪酬、廣告費及業務宣傳費等。因爲化妝品行業需要投入大量資金用於宣傳推廣和產品銷售,導致其銷售費用率較高,重營銷輕研發,也成爲毛戈平的標籤之一。

報告期內公司廣告費及業務宣傳費的金額分別爲9564.47萬元、2.09億元和3.05億元,佔營業收入的比例分別10.85%、14.57%、18.16%,3年合計砸了6億元在推廣費上。主要包括品牌推廣費用、試用裝費用、電商運營和推廣費、培訓業務推廣費等。毛戈平2022年光是發短信就花費了112.81萬元。

但早些年,毛戈平在這方面的投入少之又少。此前的招股書顯示,2014-2017年上半年,毛戈平的廣告費及業務宣傳費僅有4511.43萬元。近年來猛增,主要是因爲公司不斷開拓電商渠道銷售,爲維護天貓旗艦店等的正常運營及擴大電商渠道的銷售收入,電商運營和推廣費有較大幅度提升。而電商渠道向來是營銷費用的收割機。

因爲銷售費用率較高,對其利潤影響較大。報告期各期,淨利潤分別錄得1.98億元、3.27億元、3.49億元。

八、投資方九鼎系吳剛被證監會立案調查,毛戈平IPO兩度擱淺

毛戈平品牌帶有明顯的個人增益,毛戈平公司則是典型的家族企業。

資料顯示,2000年7月,毛戈平前身杭州匯都由毛戈平、毛根友共同出資設立。目前,毛戈平、汪立羣夫婦直接持有公司53.71%的股權,並通過帝景投資、嘉馳投資間接持有公司 1.74%的股權,夫婦2人合計持有公司55.45%的股份,爲公司的控股股東、實際控制人。創始人毛戈平擔任公司的董事長兼總經理,汪立羣爲公司的副董事長。

毛戈平的兩個姐姐毛霓萍、毛慧萍分別持股11.08%與9.38%,汪立羣的弟弟汪立華持股5.97%,實控人家族合計持有毛戈平81.88%股權。

其他持股 5%以上股東中,持股10%的浦申九鼎爲九鼎投資關聯公司。首次遞表之前,毛戈平經歷過兩輪融資。在第二輪投資中,九鼎投資成爲獨家戰略投資方。

2015年拿到九鼎系的投資後,毛戈平開始謀劃A股上市,2016年底首次披露IPO招股書,2017年預披露更新,2018年3月九鼎集團遭到證監會立案調查,其所參與的IPO項目幾乎擱淺,毛戈平的上市進程也因此受阻。這樣一個小插曲,讓毛戈平錯過了中國內地彩妝市場爆發的大風口。

時間來到2021年,藉着國貨美妝潮和美妝上市熱,毛戈平重回資本視野,首發上會獲通過,但隨之又是一段時間的沉寂。當年9月,九鼎系掌門人吳剛因涉嫌違反基金相關法律法規,證監會對其立案調查。

直到今年2月,證監會對吳剛的處罰終於落地,被採取5年市場禁入措施,並罰款100萬元,同時被責令改正。

靴子落地後一個月內,毛戈平再度更新招股書,距離其首次遞表已經過去6年多。

在毛戈平上市之路擱淺的2016年-2020年,中國內地彩妝市場的年均複合增長率達到20.31%,市場規模接近600億元。儘管預計未來5年將繼續保持15%以上的增速,行業規模將在2024年突破1000億元。如果成功上市,夫婦二人身價或超過20億。但今年59歲的毛戈平還能帶着自己的IP再度創造奇蹟嗎?