华联期货:磨底过程 橡胶低吸为上

要点:

2月重卡销量数据公布,单月较强,但剔除春节因素,1-2月销量总额同比下降,低于预期。虽然如此,在信贷、PMI等数据指引之下,预料重卡销量周期性回升的向好趋势不变。库存方面,非标库存到较高位置后累库速度略有放缓,交易所仓单因去年国内产量偏少而处于十年低位附近。当前处于季节性停产低产期,国内距离开割仍有超过一个月时间,供应炒作短期难以出现。需求端,今年经济疫后复苏力度将很强。但海外美元利率高企而且仍将继续加息缩表,全球经济未来面临很大衰退风险。

一、行情回顾

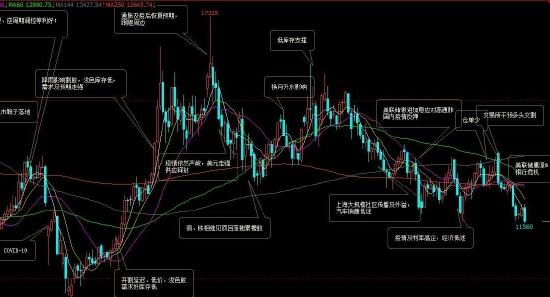

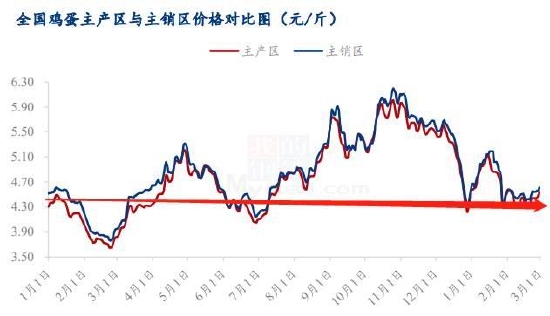

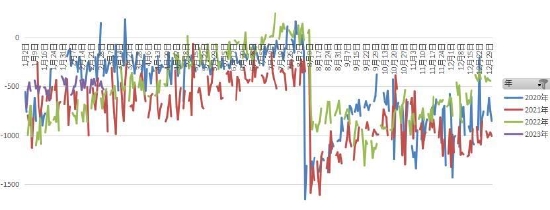

沪胶加权走势周线图

数据来源:文华财经 华联研究所

2023年1月至2月初,沪胶上演冲高回落,随后在12500附近低位震荡。仓单处于十年低位的问题一度支撑胶价反弹至半年高点,但2月初重卡市场疲软的销量以及传闻交易所限制多头套保接货,打击多头信心,市场急剧回调。

2022年胶价重心较2021年下移,自年初开始不断下探2018-2019年的低位核心区,但在低位核心区又受到交割品偏少和成本的强劲支撑。下跌动力来自于:1、上海疫情,2、美联储激进加息,3、全国疫情防控压力创三年最大。

由于以上疫情因素已经消除并且国内全力拼经济,胶价下跌空间预料有限。最大的威胁来自美联储利率高企对全球经济的负面影响。

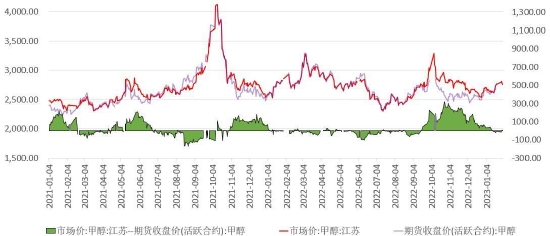

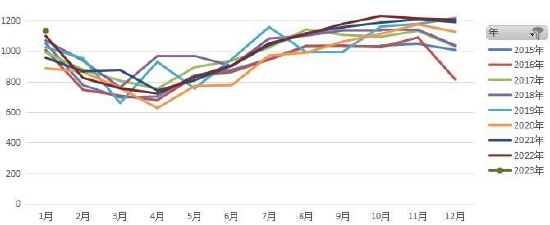

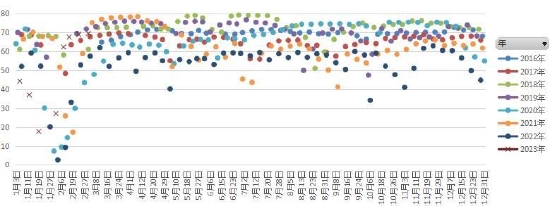

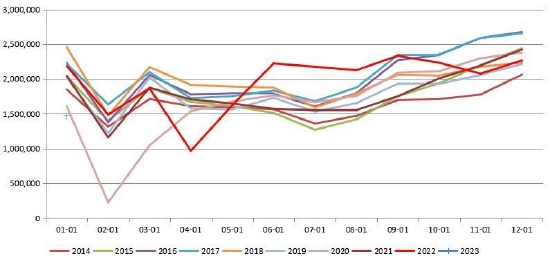

5月合约季节图

数据来源:wind 华联研究所

现在橡胶的价格水位在工业品横向对比当中属于垫底的水平。

橡胶价格自身的运行区间在重回2015-2019的低位核心区附近。

供需过剩的大周期拐点逐步到来,但仍待扭转,基本面没有突破的情况下,沪胶很难脱离过去几年的低位核心区间,但显性库存低以及垫底的水位成为核心支撑。

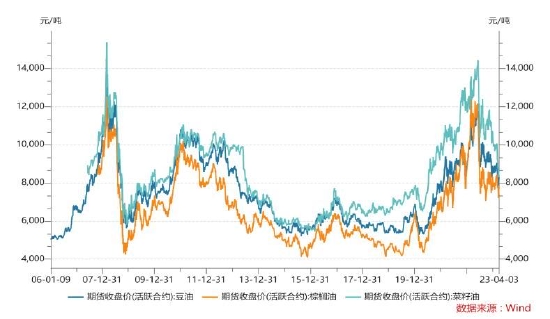

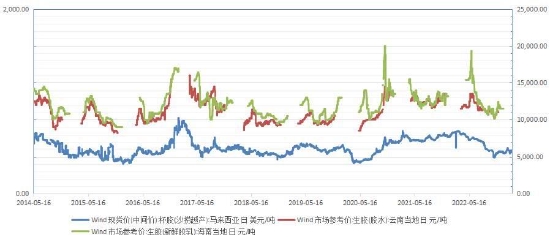

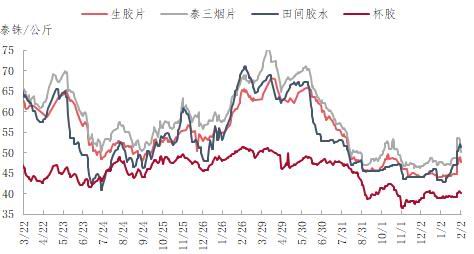

天胶与合成胶现货走势图

数据来源:wind 华联研究所

现货险守一万二,持续贴水期货,基差保持弱势。近-远月差也回落。合成胶近期反弹幅度较大,合成胶原料丁二烯大幅反弹,有望为天胶带来支撑。

上海云南国营全乳胶基差今年较2021~2022年区间相对强势,但弱于2020年。

上海云南国营全乳胶对期货活跃合约基差

数据来源:wind 华联研究所

二、供应情况

1.大周期产能情况

从种植面积及结构、单产等角度来看,天然橡胶2023-2024的产能高峰已经越来越近。天然橡胶的供应拐点逐步到来,底部支撑将更趋坚实,同时天气、病虫害、宏观政策将决定高度。

2.产量情况

供应方面,我国今年浅色胶仓单量偏少,已经持平于近十年最低水平,目前国内海南云南距离开割仍有一个多月时间,国外也进入低产期。但除交割品全乳胶之外,2022年全球天然橡胶产量高企,去年天然橡胶生产国组织ANRPC的橡胶产量创历史次高,非洲新兴产胶国产量更是持续放量再创历史新高,整体供应无忧。

去年物候总体问题不大,国内略差,导致国内ru仓单量偏少。目前价位供应积极性没有问题。泰国产量仍有增长空间。

由于产能过剩,天气因素、价格因素是未来产量的最重要影响因素。

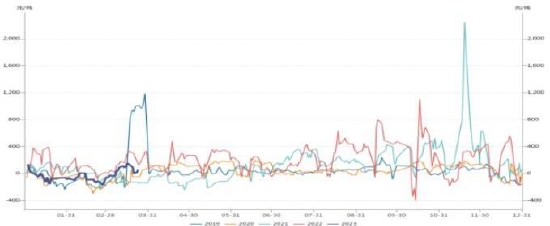

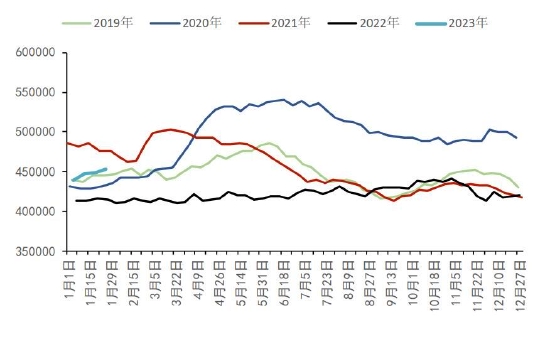

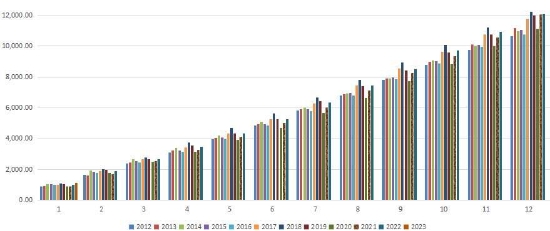

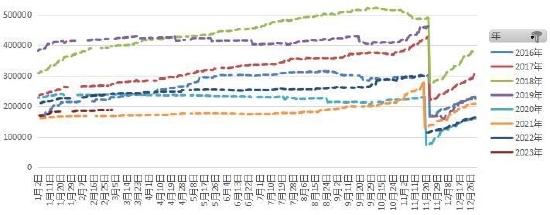

ANRPC成员国产量季节性

数据来源:wind 华联研究所

ANRPC年度累计产量

数据来源:wind 华联研究所

海南、云南、马来西亚原料价格

数据来源:wind 华联研究所

原料价格低位。

泰国原料价格

数据来源:隆众资讯

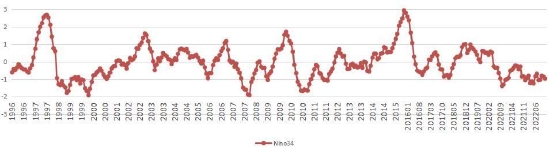

厄尔尼诺指数

数据来源:中国气象局 华联研究所

气候方面,近年发生罕见的“三重拉尼娜”,厄尔尼诺指数领先胶价13个月左右,其三两年多以来一直没有上到1以上,看不到对橡胶价格的推动作用。中长期来看,目前处于三重拉尼娜时期,对胶价利空。

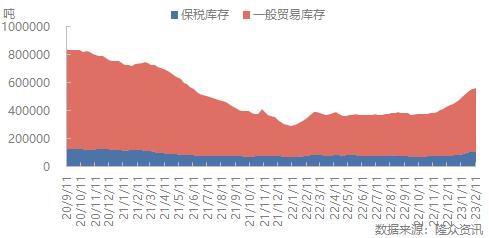

3.库存与库存周期

上期所仓单在11月交割之后回落至今年次低水平,到12月更是持平于最低的2020年。但非标方面,青岛库存累库速度略有放缓。截至2023年2月26日,青岛地区天胶保税和一般贸易合计库存量57.9万吨,较上期增加0.76万吨,环比增幅1.34%。保税区库存环比增加0.68%至10.42万吨,一般贸易库存环比增加1.48%至47.44万吨。

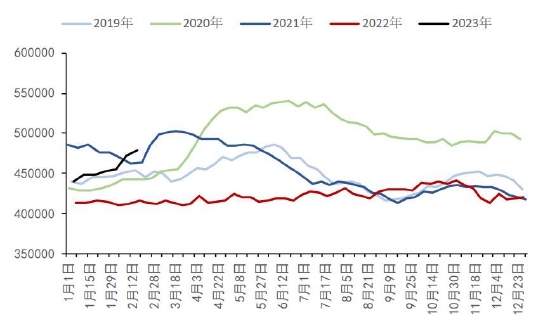

交易所仓单

数据来源:wind 华联研究所

青岛库存

数据来源:隆众资讯

三、需求情况

1.产业

需求端重卡和乘用车销量依然弱势,但地产等政策持续大幅改善,房地产作为国民经济支柱产业的地位被再次提出,重卡市场在持续低迷后中期边际回升概率较大,中央经济工作会议提出明年经济要整体好转。海外方面,在美元利率高企之下,全球经济仍然面临很大衰退风险。

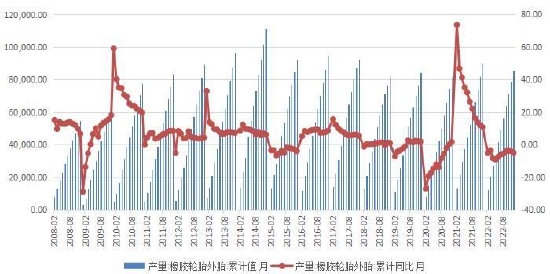

(1)轮胎产量

春节后轮胎开工率大幅强劲反弹到区间高位。

全钢胎开工率

数据来源:wind 华联研究所

半钢胎开工率

数据来源:wind 华联研究所

橡胶轮胎外胎产量累计值

数据来源:wind 华联研究所

轮胎出口累计同比

数据来源:wind 华联研究所

轮胎产量和出口量均处于负增长的状态,出口累计增速甚至边际走弱。

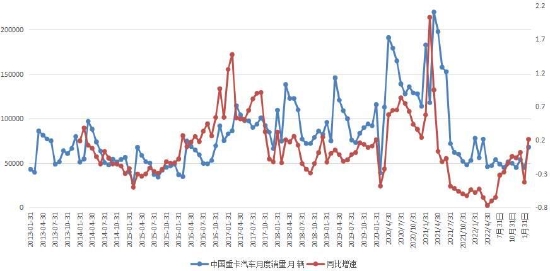

(2)汽车产销

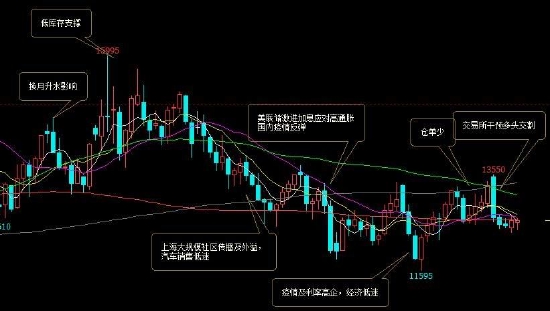

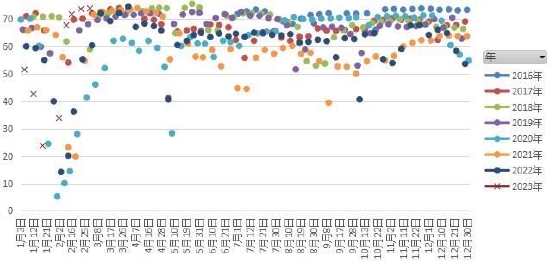

据第一商用车网统计数据显示,2023年2月份,我国重卡市场销量6.8万辆左右(开票口径,包含出口和新能源),环比增长50%,比上年同期的5.94万辆增长15%,净增加约9000辆。1-2月我国重卡市场销量11.7万辆,同比下降25%。

重卡数据略低于预期,前两月同比走低,但趋势向好不变。

乘用车方面,政策刺激退坡,退坡前销量有透支的情况,而且居民收入、市场饱和等因素都导致市场空间不大。

重卡销量增速季节图

数据来源:wind 华联研究所

乘用车销量当月值

数据来源:wind 华联研究所

替换需求方面,地产大周期向下,虽然竣工和销售边际改善,但卖地和新开工数据依然十分疲弱,后期施工面积不容乐观。

房地产数据

数据来源:wind 华联研究所

2.宏观与资金面情况

预料国内经济低迷最严重阶段已经过去,国内政策面持续释放积极信号,疫后复苏将是2023年的宏大叙事。

近期国内房地产支持政策持续出台、降准、以及防控思路转变,宏观预期改善,国内放开进度快于预期。随着优化调整措施的落实,中国经济增速将会持续回升。但仍要留意外围经济衰退的冲击。

当前国内基建增速较高,但房地产、出口、消费等十分疲软,尤其是房地产新开工同比大跌,将阶段性拖累后期的实物工作量。

海外方面,目前的美国联邦基金利率已经对经济增长构成足够的限制性,当前美国长短利差倒挂创四十年之最,而当前CPI仍然高于联邦基金利率,继续加息的动力充足,后续经济压力将继续加大。在这种情况下美国经济很难软着陆。事实证明,在过去遭遇高通胀和高利率时,软着陆是非常难以实现的。

M1-M2

数据来源:wind 华联研究所

四、结论和操作策略

疲软的1月重卡销量数据以及传闻限制多头套保头寸打击多头信心。目前5-9月差和9-1月差均已大幅回落。供应方面,由于去年国产量减少,沪胶仓单量偏少,处于近十年最低水平附近,目前全球天然橡胶处于季节性低产停产期,5月合约价差预料继续偏强。但除交割品外,去年ANRPC橡胶产量创历史次高位,非洲新兴产胶国产量大增,天然橡胶总体供应无忧。需求端1月重卡销量数据十分疲软,暂无驱动,但地产等经济政策改善,市场在低迷后中期边际回升概率较大,今年经济疫后复苏力度将很强。海外方面,在美元利率高企之下,全球经济仍然面临很大衰退风险。

策略:

趋势:底部较为坚实,安全边际较高,但向上驱动仍显不足,预料底部震荡,逢低买入思路,支撑位12000附近。叠加卖出虚值看跌期权。短期下方支撑60日均线12800和前低12500,等待企稳。

套利:观望。

五、重要监测点

天气情况。库存、汽车产销、宏观资金面。行业政策。

六、风险提示

1)极端天气、逼仓。2)政策突变。

华联期货 黎照锋