视频|美联储加息25个基点,能否成为本轮“最后一加”?

全球财经连线 |美联储加息25个基点,能否成为本轮“最后一加”?

全球财经连线 |美联储加息25个基点,能否成为本轮“最后一加”?

南方财经全媒体记者施诗 上海报道

美联储宣布加息25个基点

当地时间7月26日,美联储宣布上调联邦基金利率目标区间25个基点到5.25%至5.5%之间,自2022年3月开始截至目前的12次议息会议中,美联储为对抗通胀已进行了11次加息,累计加息幅度达525个基点。美联储后续政策路径如何?来听听中国社科院美国研究所助理研究员马伟的解读。

本次加息可能不是最后一次

《全球财经连线》:如何看待这次加息?当前利率已上调至22年高位,这次加息会否成为此轮加息周期的“最后一加”?

马伟:总体来看,这次加息是符合市场预期的,因为(美联储)在6月份的会议纪要中已经明确表示,在未来的半年中仍然有可能会有两次加息,根据通胀和就业数据,尽管通胀有所下降,但是依然在美联储预期的范围之内,而劳动力市场紧张状况的缓解并没有达到美联储的目标,所以大家也预计到7月份的这次加息。

至于它会不会成为“最后一加”,我觉得包括美联储的声明和鲍威尔的发言已经告诉我们,这可能并不是最后一次,至少可能还会有一次(加息),但是时间具体是在9月份还是会更晚,要等之后的通胀和就业数据来具体决定。

押注何时降息为时过早

《全球财经连线》:鲍威尔讲话传递了哪些信号?美联储后续政策路径如何?何时将迎来降息?

马伟:我认为鲍威尔的讲话很重要的信号就是告诉我们,联储现在对于未来的政策路径保持比较开放的态度。一方面它看到了通胀的下降,另外一方面目前尽管总体通胀有所下降,但核心通胀还是很高,而且数据也不足以支撑美联储来改变自己货币政策偏紧缩的立场。

而且鲍威尔反复强调,告诉大家不要现在就猜测、押注美联储何时会降息,可能美联储内部也还没有完全考虑降息的情况。鲍威尔特别强调,现在我们来看明年是否会降息,距离还是比较远的。

具体降息的日期,可能要到明年一季度甚至二季度才会出现,当然,我们要看通胀的下降情况,目前来看尽管通胀已经有了显著下降,但它还是有一定韧性的。

美国经济能否实现“软着陆”?

美联储主席鲍威尔在会后记者会上表示,鉴于当前经济形势,美联储预计美国将不会进入经济衰退。相关解读,我们来连线上海交通大学上海高级金融学院教授、前美联储高级经济学家胡捷。

高息与经济衰退并无必然联系

《全球财经连线》:美联储主席鲍威尔在货币政策例会后的记者会上表示,鉴于当前经济形势,美联储经济学家预计美国将不会进入经济衰退。半年前看似必定发生的衰退,为什么没有发生?

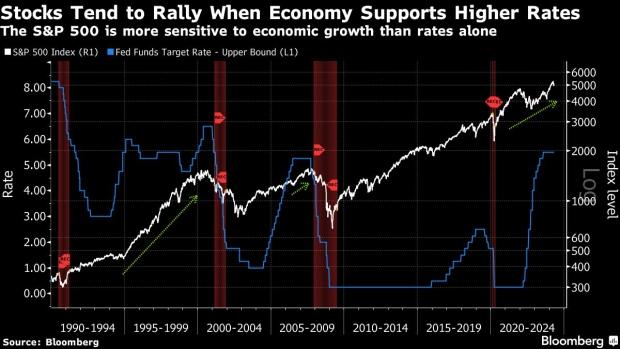

胡捷:当美联储进入加息周期以后,大家对是否会进入衰退都非常关心,然而观察历史数据发现,其实在加息周期里面出现衰退并不是必然的现象。

首先,譬如说上个世纪90年代的10年期间基本上处在高息的附近,(利率)具体在6%附近,但是直到2000年,才出现衰退。说明在10年时间之内,虽然高息,但并没有衰退,因此我们一般不宜把高息和衰退必然性地连接在一起。

其次,通常在高息时候出现衰退,需要一些额外因素的冲击。比如说在2000年,(衰退的)直接导致因素是互联网泡沫的破灭。在2007年,出现的问题主要是次贷危机。这些都是在加息之外的冲击,加剧了高息的副作用,从而导致衰退。目前来看美国的情况比较幸运,在受到俄乌冲突的影响之后,能源价格突然飙升并没有持续太长的时间。由此可见,虽然美国的经济周期进入了加息状态,但是出现非常剧烈的衰退的可能性不大。

美国经济或温和放缓

《全球财经连线》:下半年,美国经济会出现急剧衰退还是温和放缓?

胡捷:由于加息的作用,放缓是一定的,因为现在的利率水平已经很高,基准利率是5.25%。比如30年期固定抵押贷款利率是6.9%,在此次加息之后可能还会增高。一般的流动性贷款,最佳利率是8.2%左右,已然很高,这种情况下经济放缓是必然的。

目前来看,(美国经济)温和放缓的可能性较大。根据经济合作与发展组织的预测,今年(美国)的GDP增长估计是1.5%,明年预测为0.9%。然而,我个人觉得没有如此乐观,今年能保住1%就不错,甚至有可能降到1%以下,明年可能会到0.5%,但大概率不会进入负的区间。

我相对悲观一些的原因在于,加息的作用有滞后,在高息持续一段时间之后,经济的放缓效应会逐渐显现出来,失业率也会随之而上升,今年可能升到4%左右,明年会到5%,所以(经济)会出现放缓,但是放缓的步伐会比较温和。

道指连续13个交易日上涨

7月26日,美股三大股指涨跌不一,其中,道指连续13个交易日上涨,追平1987年以来最长连涨纪录。截至收盘,道指涨0.23%,报35520.12点,标普500指数跌0.02%,报4566.75点;纳指跌0.12%,报14127.28点。有关美股的走势,来听听渣打中国财富管理部首席投资策略师王昕杰的分析。

财报季多公司盈利超预期

《全球财经连线》:道指连日上涨动力是什么?市场如何消化美联储决议?

王昕杰:昨夜,美联储如市场预期加息25个基点,美股的三大指数涨跌不一,值得注意的是道琼斯连续13个交易日出现上涨的情况。这样的上涨联动的趋势,第一个原因在于市场对于美联储的加息预先有所判断,已经反映在股价上,所以昨天加息的靴子落地,对于大盘的市场没有很直接的影响或冲击。

第二,现在正值美国财报公布季,在道琼斯成分股中,可口可乐公司、波音公司、 3M公司都出现了好于预期的表现。另外,科技股当中的谷歌公司的营收与获利都有超出预期的表现。整体企业盈利的表现是推动这一轮美股还在持续上涨的一个主要原因。

在宏观背景下,美联储加息可能持续的一个主要因素在于,美国的经济衰退原先的预期在今年,但目前为止,市场上预判会推迟到明年的一季度。宏观情况、企业盈利,和整体市场的表现,都推升了现在美股的表现。

美股还有一定程度的上涨动能

《全球财经连线》:今年以来,美股强势上涨,持续走高还能持续多久 ?估值过高是否成为一大风险?

王昕杰:往后市来看,在财报的加持下,股票市场短期仍然有进一步上行的动能,特别是成长股,包含科技股的部分。由于今年二、三季度的整体企业盈利的预期较低,所以到7月份,超过80%的企业盈利都是超出市场预期的。

未来两个季度,包含第二季度和第三季度,都会有持续盈利增长的情况。三季度是增长1%,展望后市的四季度是增长9.1%。整体盈利增长较积极的情况下,对短线的股市有一定程度的支持。

对于投资人,需要留意的是,目前的市场持续上涨的过程当中,估值的推高对于短线交易层面上,一旦其盈利的好消息公布落地之后,市场上可能迎来一波获利回调的行情。在短线(交易)上,到8月中左右,大部分公司会完成财报的公布,而在未来一个月到两个月左右,可能会出现一定程度的获利的卖压。

整体来看,整个股市还有一定程度的上涨动能。于宏观层面上,通胀开始出现了下滑,而衰退的预期又推迟到了明年的一季度。未来有约半年的时间,市场上是维持一个相对比较乐观的情绪,所以上涨的动能仍然持续存在,只是卖压会在上涨的过程当中持续出现。

在这一轮上涨调整的过程中,投资人可以把投资布局在更偏长线的投资题材。比如,科技股的AI,而半导体经过回调之后,估值出现修复,有较好的买入的机会点。所以,投资人可以去关注这些长线的题材,把一些短线已经涨高,估值偏高的个股或仓位去做获利的了结,重新布局在长线投资价值股份。另外,随着美联储加息进程接近尾声,未来可能降息,所以现在可以持有一些投资级别的长期债券。