因違反金融統計業務管理規定等7項違法行爲, 廣州銀行被罰896.9萬元

來源:每日經濟新聞

每經記者 馮典俊 每經編輯 馬子卿

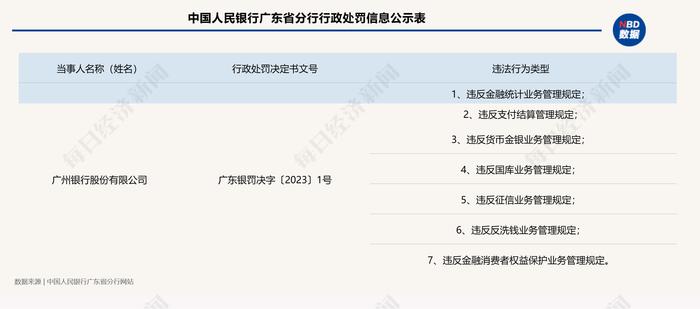

中國人民銀行廣東省分行近期披露行政處罰信息公示表,其中涉及廣州銀行的共有10份行政處罰決定書。

內容顯示,廣州銀行因違反金融統計業務管理規定等7項規定被警告,並處罰款人民幣896.9萬元。此外,該行合規部總經理、信用卡中心總經理等9位相關負責人,也因違反相關規定被罰。

廣州銀行涉及7項違法行爲,被罰896.9萬元

據悉,廣州銀行涉及違反金融統計業務管理規定、違反支付結算管理規定等7項違法行爲。

9名涉事人員包括,時任廣州銀行股份有限公司合規部(法律事務部)總經理侯某雄,對廣州銀行股份有限公司以下違反反洗錢業務管理規定的行爲負直接責任:未按照規定履行客戶身份識別義務;未按規定報送大額交易報告或者可疑交易報告。

時任廣州銀行股份有限公司信用卡中心總經理羅某華,對廣州銀行股份有限公司以下違反反洗錢業務管理規定的行爲負直接責任:未按照規定履行客戶身份識別義務;未按照規定保存客戶身份資料和交易記錄;未按照規定報送可疑交易報告。

時任廣州銀行股份有限公司信用卡中心風險管理部總經理助理莫某利,對廣州銀行股份有限公司以下違反徵信業務管理規定的行爲負直接責任:未按照規定對異議信息進行標註。

時任廣州銀行股份有限公司會計結算部總經理彭某雄,對廣州銀行股份有限公司以下違反支付結算、反洗錢業務管理規定的行爲負直接責任:違反代收業務管理規定;未按照規定履行客戶身份識別義務;未按照規定保存客戶身份資料和交易記錄。

時任廣州銀行股份有限公司金融部總經理、普惠金融部(消費金融中心)總經理秦某青,對廣州銀行股份有限公司以下違反反洗錢業務管理規定的行爲負直接責任:未按照規定重新識別客戶;未按照規定對高風險客戶採取強化識別措施。

時任廣州銀行股份有限公司零售金融管理部總經理譚某,對廣州銀行股份有限公司以下違反支付結算、反洗錢業務管理規定的行爲負直接責任:違反代收業務管理規定;未按照規定履行客戶身份識別義務。

時任廣州銀行股份有限公司合規部(法律事務部)總經理張某,對廣州銀行股份有限公司以下違反反洗錢業務管理規定的行爲負直接責任:未按規定履行客戶身份識別義務;未按規定報送大額交易報告或者可疑交易報告。

時任廣州銀行股份有限公司金融科技部總經理趙某東,對廣州銀行股份有限公司以下違反反洗錢業務管理規定的行爲負直接責任:未按規定報送大額交易報告或者可疑交易報告。

時任廣州銀行股份有限公司授信審批部總經理朱某生,對廣州銀行股份有限公司以下違反徵信業務管理規定的行爲負直接責任:未按照規定對異議信息進行標註。

擬衝刺深交所主板上市,今年3月已提交招股書

公開資料顯示,廣州銀行成立於1996年9月,截至2022年12月末,已開業機構174家,包括總行1家,分行級機構15家(含信用卡中心)、支行152家、信用卡分中心6家。註冊資本金117.76億元。

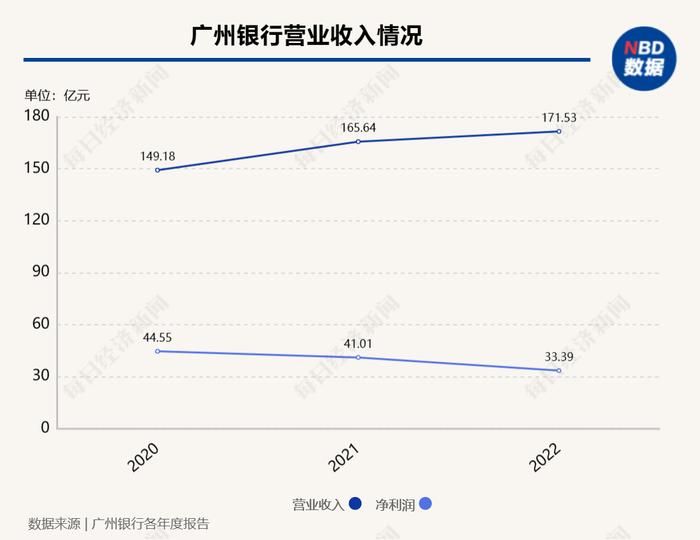

業績方面,該行2020-2022年度的營業收入爲149.18億元、165.64億元、171.53億元,分別同比增長11.50%、11.03%、3.56%。

淨利潤方面,廣州銀行2020-2022年分別實現淨利潤44.55億元、41.01億元、33.39億元,分別同比增長3.03%、-7.95%、-18.58%。對於2022年利潤的降幅,該行在財報中表示,“主要是由於宏觀經濟形勢下行,信用風險增加,加大了撥備計提力度,對利潤造成較大影響。”

數據顯示,2022年該行加大信用減值計提力度,計提信用資產減值損失92.84億元,比上年增加16.31億元,增幅21.31%。此外,廣州銀行的存貸比指標逐年攀升,2020至2022年分別爲73.3%、87.36%、92.82%。不良貸款率分別爲1.10%、1.57%、2.16%。

廣州銀行今年3月向深交所提交的招股說明書顯示,該行2023年第一次臨時股東大會審議通過相關議案。據悉,此次公開發行的股票數量不超過39.25億股人民幣普通股(A股),每股面值1元。廣州銀行發行募集資金扣除發行費用後,將全部用於補充本行核心一級資本,提高本行資產充足水平,增強綜合競爭力。