滴灌通是股是债?风控核心是什么?如何被监管?李小加遭“炮轰”后逐条详细回应

10月23日,加华资本创始合伙人宋向前在朋友圈和微博连续两次发长文,质疑滴灌通的模式,这引发了市场的广泛关注。

宋向前质疑的方面一个是“非股非债”模式,他认为滴灌通的本质是贷。其质疑滴灌通是P2P的高级模式。另外,他认为,滴灌通本身也面临着监管方面的问题。

滴灌通是港交所前行政总裁李小加于2021年创办的企业,滴灌通为旨在链接全球资本与小微企业的滴灌通(澳门)金融资产交易所(MCEX),即将正式开业,成为全球首家持牌的DRO(每日收入分成产品)交易所。

滴灌通是股还是债?滴灌通风控的核心是什么?滴灌通面临着什么样的监管体系?10月25日下午,滴灌通创人李小加和张高波接受了界面新闻在内的媒体采访,回应了投资者关切的问题。

是股还是债?

这场大讨论的源头是宋向前在朋友圈对于滴灌通“非股非债”的质疑,他指出,“世上就不存在‘非股非债’的金融法律关系,即使是夹层和CB等金融工具或生产品等,最终也要在股和债中进行选择。”

宋向前认为,做生意要本钱,借钱也需要偿还,投资更需要承担风险。如果“非股非债”,工商不登记为股东,就无法进行分红,那么这笔生意就不能相应获得债权保护和利息收入。宋向前也指出,滴灌通是高利贷甚至是P2P的变种。

对此,李小加在沟通会上表达了滴灌通发展的前提。他指出,中国数字化革命的深入和普及,使得今天的小店至少在收入端已经实现了基本的数字化,“中国的无现金社会使得在收入上面已经完全透明了,而且在金融基础设施上,由于支付和银行体系的虚拟分账,使得我们的钱已经可以在小店的收入端,每天都可以把钱根据大家的经济关系和新型的经济安排做出分账安排,有了这样的微端的末梢里边的数字化的革命的彻底和深入。突然就会发现今天把大资本向小企业连接,不仅成为可能了,而且还可能是一种特别好的方式。”

图片来源:滴灌通官网

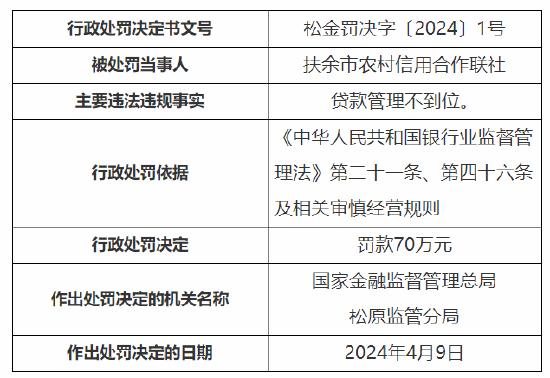

界面新闻记者留意到,滴灌通在其白皮书中指出,每日收入分成合约(DRC-Daily Revenue Contract),称之为“DRC”。DRC非股非债,是投资者和小微企业签署的一份合约,约定双方在一定时间内的投资和收入分成关系。是“滴灌星”系统上投资和交易的主要产品。DRC这种合约式的投资形式,简单、透明、灵活,成本低、容易操作,便于让滴灌通大规模支。

图片来源:滴灌通官网

实际上,这种模式即是滴灌通与线下小店签署的一份商业联营合同,主要规定的是滴灌通和小店店主一起联营开设新店,其中滴灌通出钱,而小店店主则同意从店面每天的经营收入中提取部分返还给滴灌通,作为偿还滴灌通融资的回款。另外,无抵押无担保,不稀释股权,没有对赌和附加条件,不派驻人员,也不干预门店经营。

“因为现在我们说了这是投资,这不是贷款,所以这一类的问题基本上没法再展开说明了,这不是贷款。”张高波指出。

张高波指出,不能用贷款的产品把国际资本的钱贷给中国的小微企业。第一,如果是贷款产品,还款就有个节奏,贷款产品就有一个还本付息的节奏,而这个还本付息的节奏和小微企业经营的现金流节奏就有可能错配,那错配的话可能就会出风险。第二点就是很清楚就说既然不能是贷款产品,那就必须得是一个投资产品。

张高波表示,收入分成的投资方式,这不是一个新鲜的事物,“滴灌通做的无非是把这种收入分成的方式给它数字化,给它标准化,用一个比较高效的低成本的方式能够适应更大面积的投放,我们只做了这么一件事情。”

萨摩耶云科技集团首席经济学家郑磊向界面新闻记者表示,高利贷是有定义的,实际利息超过某个标准,算高利贷。但是这个词本身应该是中性的,只是一般老百姓给它赋予了负面意思。

郑磊认为,这样讨论问题一开始就会走偏,问题应该回到滴灌通的商业模式和是否对被投资方有利的角度,而不是简单地贴个高利贷标签就批评,滴灌通的商业模式是一种混合金融,也可以说是新创的模式,不能简单地将其商业行为理解为贷款,因此也就很难直接套用高利贷的说法。另外,说滴灌通属于普惠金融就应该是公益性组织,公益性必然是非营利性的,滴灌通注册的不是公益组织。普惠金融的形式很多,大多数并非公益性的。

“我不知道为什么非要辩论什么是股,什么是债。”李小加说道,“我们的投资者没有要求这个事情,我们想把国际的资本拉进来,并没有说一定要怎么样,但是我把这个东西变成面包以后,他说我就买你面包,他没要求我说你在底下卖自己是什么样子的,他知道他不吃麦子,他就不买麦子就完了,麦子必须得磨成面,他也不吃面,他要吃面包,我们最终给他造成面包就可以了。”

香颂资本执行董事沈萌认为,所谓p2p或高利贷,首先要问这是否存在强制性交易,其次是除此之外还有没有这些群体可用的融资渠道,再次是融资的高成本是否与折现价值、预期风险等因素有关。

风险控制如何做?

投资必然涉及到风险控制的问题。

李小加指出,这种成功的模式必须建立在叫节点企业上,谁是节点企业,就是数字化能力,包括数据抓取能力和现金抓取能力比较强的,同时必须建立在已经很有效的,而且利益和滴灌通是基本一致的节点的企业合伙人身上。

他坦言,不可能存在街边的小店谁都不认识,就冒着一腔热血去投,资本不会来买这样的产品,没人会将来去投这样的企业,所以说整个系统要建立在跟着一个已经成功的网络往下走。

李小加指出,第一个发展阶段是今天做的事情。“先找那些已经完成了数字化进程的店,钱是每天能看到的,第一条发展曲线基本上叫顺藤摸瓜,跟着这些品牌和连锁店走。”他坦言,到今天为止,滴灌通已经投了500多个连锁店,还有将近2000个新连锁品牌正在谈,目前底下店现在已经投了1万多了。

李小加谈到,很快就很会进到第二个发展阶段,对于第一个阶段之后,滴灌通要做的第二个曲线,到最后落到资产端的终极状态应该就是在这一块小土地上,即是一个店铺上,生生不息的去赚这里边的钱,“和谁合作,首先和房东小地主,因为这个小地主是最能有动力,有能力知道这块小地上面应该长什么庄稼,应该开个餐馆,还是应该开个洗衣店,还是应该开洗头店,摸索下来,总有一个生意是对某一个小店来说是最佳的选择。”

李小加直言,“利用合伙伙伴的这种线的控制力或者点的控制力,使得滴灌通今天一方面是可以顺藤摸瓜,将来第二条曲线可以滴灌到根,根是不飘的,是最坚实的。”同时,他也表示,对于小店的生意本身来说,除非关门,这种生意的上上下下变动不会太大,且具有一定的稳定性。

“因为十几张桌子,那个地方也改不了,一旦是吃了一口面,基本上收入差不多,周末高、周日低、节假日高、平常低。”李小加说道。

李小加表示,对于小店产生的坏账和风险,明年1月份会有公布,他坦言,目前来说相关风险是非常低的,回报非常好。

界面新闻记者留意到,滴灌通此前在白皮书中有提到关于风控的技术手段,滴灌通交易所建立在区块链技术之上,区块链技术是滴灌通解决披露风控不匹配的利器。基于DRC单笔小额,海量分散的特点,区块链将实现对每一元的上链追踪和不可篡改。滴灌通的理想是:一元一码,每日确权,全程透明,终极穿透;让交易、结算、清算更透明,更安全、更高效、更便宜;让监管更放心。

汇生国际融资总裁黄立冲告诉界面新闻,好的连锁经营一般不需要钱,扩张本身就带着较大的风险,如果违约最先违约的只是都是一些往来的违约,而不是说他本身有抵押,甚至借贷或银行的债权,“因为你知道他们会紧追,而现在整个市面上诉讼成本非常高昂。实际上,很难把握小店卖了多少,因为像比如餐饮连锁店,其实基本上它的销售金额是很难追踪到的,除非是有人在那盯着,那这样的成本其实是非常高的。”

“具备一定的信用体系,是可以发展得很快,但经济如果处于下行阶段,违约率就会有所提升,很难有手段去追这些钱。因为太散太多,就是说客户的违约代价比较低,当客户违约代价比较低的时候,如果市场还好的话,还可以,经济下行,大概率是违约代价比较低的就先违约了。”黄立冲认为,这比较类似一种无保障的无抵押贷款,风险较难控制。

郑磊认为,“因为滴灌通必须从这些节点上获取每日的真实现金流信息,然后才能执行那个分成合同,这种能力需要信息系统和技术来保证,而且节点必须诚信,不能搞线下或体外现金流。”

多地监管如何实现?

作为以及金融企业,必然要面临严格的监管。

非股非债的资产形式如何实现监管,也是宋向前质疑的“重灾区”:“滴灌通宣传自己非股非债,可能是为了规避现有监管,打开更多合约自由空间。滴灌通设计了大陆找门店放款、香港和海外进行融资、澳门交易所玩资产证券化的精巧的三地跨境结构,其实本质上就是监管套利。”

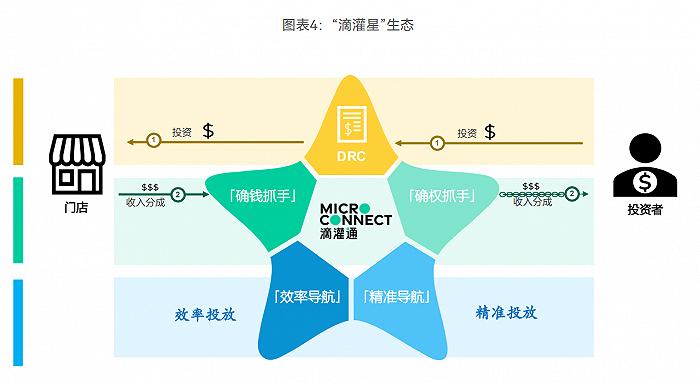

这种模式也挑战了传统的“华尔街”金融市场。相比于华尔街主要基于法规制度和监管审核的交易机制,滴灌通则通过“确钱抓手”从小微门店销售额中收钱,并通过“确权抓手”归属于DRC的投资者,前者是一套数字化的、自动的信息采集和现金抓取系统,后者是基于区块链、是分布式的权益确认系统。这更像是一套基于区块链技术的逻辑。

在内地,金融核心监管包括两个点,第一是有没有从老百姓手里拿钱,第二在于是否为放贷业务,“这两条都不符合,我们是投资、不是贷款,因此在内地不适用这两条金融监管。”张高波告诉记者。在2023年2月发布的白皮书中,公司亦坦言“不是放贷行为,自然不适用相关法规的监管。”

不过,他认为这并不意味着滴灌通游走在监管范围之外,现下滴灌通涉及的监管范围有4个地区,包括内地、香港、澳门、其他国家和地区,日常经营涉及4个司法地区的监管。

“内地的收入分成合同,受民法典合同法项下的联合经营法律管理;在澳门,受到澳门特区政府批准而设立的滴灌通澳交所,跟港交所在香港的法律地位很类似,为法定交易所,受到澳门金融监管条例的条款监管。在香港,由于有持牌机构,因此受香港证监会监管。至于其他国家和地区的投资者,无论认购DRO还是DRP,都受到英国法的管辖。”张高波指出。

未来发展模式为何?

连接国际资本和小微企业的矛盾在于,国际投资者对于小金额的合同兴趣不大,而滴灌通亦不可能要求个体户出示规范的报表数据,“两边的世界离得很远。”李小加说,为了连接起来,首先要做的就是要把国内目前的联营合同转化为澳交所的国际凭证。

8月3日,滴灌通澳门交易所(MCEX)正式营业,并上线首个每日收入分成组合(DRP)产品,DRP将成为供国际投资者交易的核心产品。

而在3月试营业阶段,滴灌通澳交所就发行了每日收入分成凭证(Daily Revenue Obligation,简称DRO),其底层资产为每日收入分成合约(DRC)。

澳交所的任务在于将DRC转化为国际投资者可以购买的DRO。“相当于给这些合同弄了一个签证、护照,外资可以来买合同里面的权益了,形成了转让。”李小加分析道,滴灌通引领基金正把持有的DRO进行打包成DRP,“就有点像证券了。”以第一个标准DRP产品“滴灌通中国消费每日收入分成组合优先凭证”为例,共打包了2212张DRO。

按照规划,DRP会进行分层,包括优先层、平层、劣后层——优先层相当于债,主要面向银行、保险等固定收益投资者;平层相当于私募基金,主要面向主权基金、退休基金等机构投资者;劣后层相当于股,主要面向投行、对冲基金等股票投资者。

一如港交所、上交所的上市公司需要公布年报、季报,滴灌通也将发布“日报”,把每个DRC视作一个小的上市公司,按照国际通用会计准则公布DRC合约的三张财务报表,即企业地址、合同投资额、每日回报金额、回本以后收入、预计收益以及累计摊销等数据。“对于每一个小店、每一个合同,我们会每一天公布。”李小加提及。

据悉,明年1月,滴灌通将发表第二份白皮书。张高波补充道,“把大资本和小企业连接起来的交易所,需要一套公正、透明的信息披露体系。滴灌通引领基金积累了1万多家店的数据。接下来发布的白皮书,将会清晰地把交易所如何采集个披露信息、收集资金、资金交收等流程展示出来。”

李小加指出,现在的交易不是二级市场的来来回回交易,它是以一级市场的投资的交易为主,将来会有慢慢的二级市场的一些交易,这样的话它们之间的价格经过最终博弈,一定是使得越多的国际资本来投资,将来可能还有国内资本参与进来,这些资本最终都能够越来越多接触到小店。

“这意味着竞争会把资金成本越压越低,没有我们这些坐在金字塔中间的人,就让他们直接见面,直接就可以通过这样的一种系统的定价体系,颗粒度很小的披露,每天披露,让投资者知道你在买的什么,让资金的使用者知道你可以以什么样的成本去得到资金。”李小加补充说。

一位资深机构人士坦言,要没有金融创新,如何为中下层打开融资渠道,中下层就是因为从传统渠道较难得到融资,才会有人想创新,任何事情都具有两面性,但应该做的是不断完善它。

“其实滴灌通经营得如何,并不是显然易见的,这里面可能是存在一些风险,但不是像有人说的那样,滴灌通股是坐地收钱的高利贷,所以要长期观察。”一位资深经济观察人士坦言。

责任编辑:刘万里 SF014