全球宏观与汇率焦点2023年:人民币打开升值空间

余律兴业研究公司外汇商品研究员

张亚澜兴业研究公司外汇商品研究员

张 梦兴业研究公司外汇商品高级研究员

海外通胀、结售汇

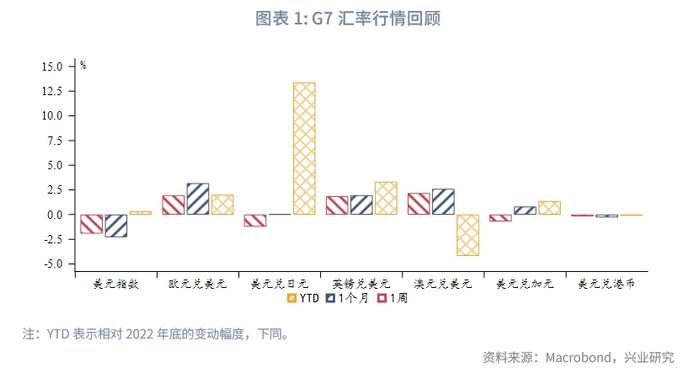

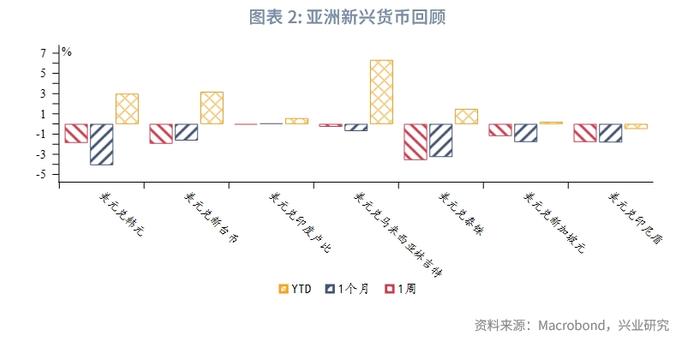

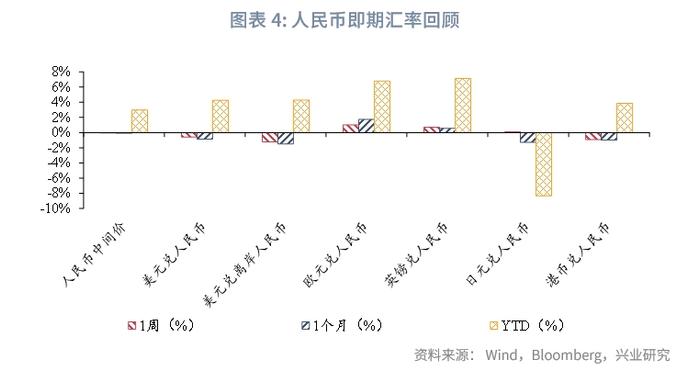

全球宏观:美国10月通胀意外降温、部分经济数据颓势显现,市场笃定联储年内暂停加息、加码明年降息预期,美元指数快速下破60日均线、逼近120日均线。非美货币普遍相对美元升值,人民币相对美元升破120日均线,升值幅度仍不及欧元、英镑、日元。

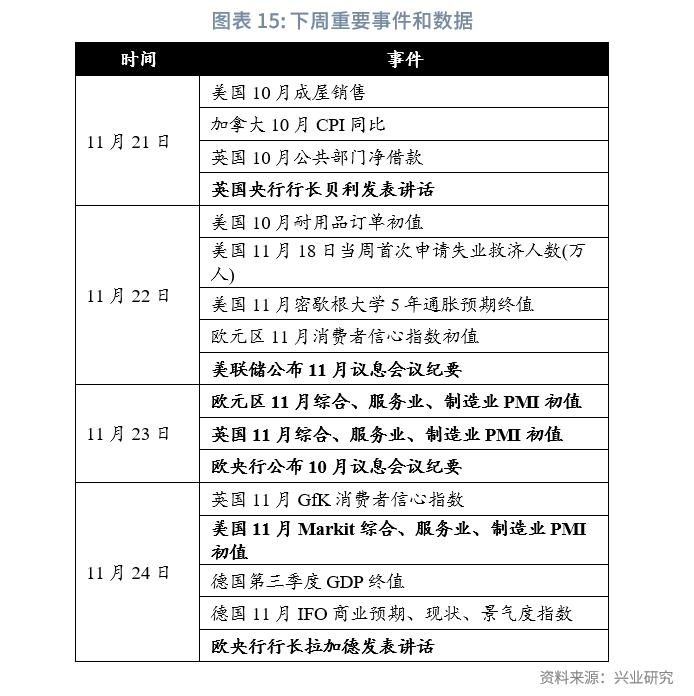

G7汇率:美国经济转弱、通胀降温使得短线市场交易逻辑反转。美联储仍维持鹰派论调,美元指数料继续承压,但不具备大幅走贬的动力。下周重点关注美联储和欧央行11月议息会议纪要、欧英央行行长发言、美欧英11月PMI初值。

人民币汇率:海外市场交易逻辑反转,加之中美关系缓和之下,人民币汇率已经出现显著反弹,符合我们在10月底发布的11月人民币月报中的预测。未来待结汇盘体量和外汇市场成交量清淡程度仍是这一轮反弹深度的关键决定因素。10月结售汇数据显示待结汇盘持续积累中,预计12月和1月人民币反弹还将继续(套保策略见正文)。

一、全球宏观概览

1.1 外汇市场回顾

G7汇率方面,美国10月通胀意外降温、部分经济数据颓势显现,市场笃定联储暂停加息、加码降息预期押注,美元指数快速下破60日均线,来到120日均线附近。英国10月通胀降幅同样超预期,市场认为英国央行可降息空间增加,英镑汇率略受拖累。此外,英国首相苏纳克重新任命前首相卡梅伦担任外交大臣,遭到一些右翼人士的厌恶,保守党民调支持率下滑,但尚未对英镑汇率造成过多负面影响。油价的跌势制约加元相对美元的上行空间。

亚洲汇率方面,新兴市场货币普遍相对美元升值。泰铢相对美元指数波动更加敏感,升值幅度较高。

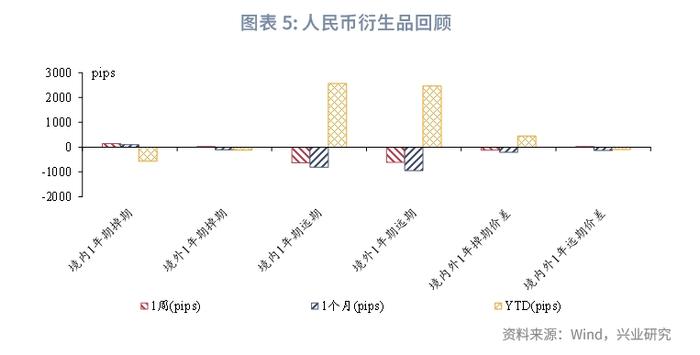

人民币汇率方面,11月14日晚间美国通胀数据公布后USDCNH回落到120日均线附近,周五受到中美元首会晤的情绪影响,境内外美元兑人民币跌破120日均线,向7.2靠近。人民币相对欧元、英镑、日元贬值,相对港元升值。境内外掉期和价差震荡;境内外远期下行,价差震荡。

1.2 重要利率追踪

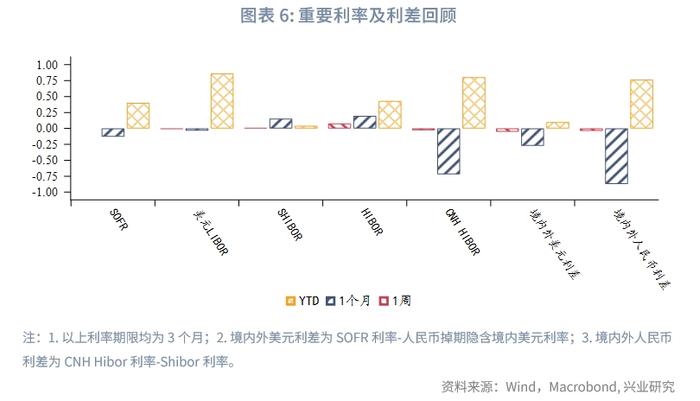

美元流动性方面,境内掉期隐含美元利率曲线倒挂加深,3M小幅上行,1Y回落。SOFR、美元Libor利率趋平,短期限境内外美元利差(境外-境内)收敛。

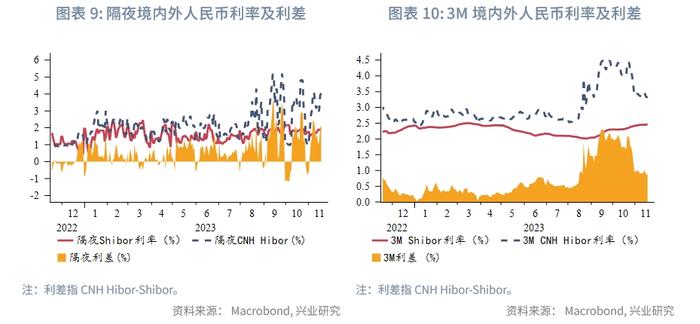

人民币市场方面,本周央行开展17610亿元逆回购、14500亿美元MLF操作,同时共有12500亿元逆回购、8500亿元MLF到期,公开市场实现净投放11110亿元。市场利率方面,3个月Shibor上行0.7bp,NCD下行1.53bp,CNH Hibor下行2.85bp。

二、G7走势分析

2.1 美国10月通胀意外降温,浇灭联储加息预期

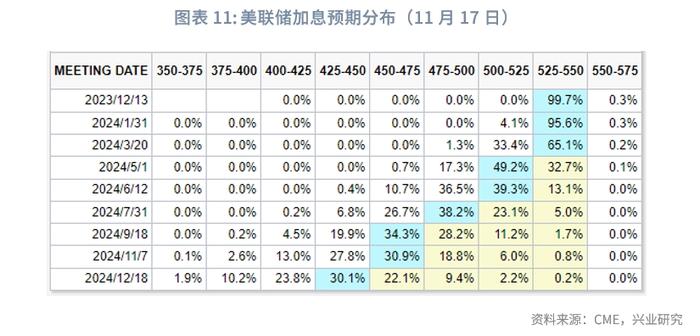

美国 10 月 CPI 同比增长3.2%,低于预期的 3.3%,低于前值 3.7%;核心 CPI同比增长 4%,低于预期值和前值 4.1%。CPI 数据公布后美债收益率、美元指数短线跳水,美元兑人民币快速下破。市场对12 月、1月的加息预期几乎归零,预期的最早降息时点由明年 6 月提前至 5 月,预期的降息幅度由 75bp 扩大至 100bp。

就商品与服务分类而言,能源价格同比下跌是拖累 10 月 CPI 的主要原因,此外核心服务、食品饮料同比继续降温。从价格指数(环比)而言,9 月核心服务价格仍在上涨,食品价格基本持平,核心商品、能源价格下跌。

此次通胀超预期走弱很可能是受到 10 月汽车行业罢工规模扩大的影响。从历史数据可以发现,当发生较大规模罢工(超过 2 万人)时,当月的美国经济数据环比往往走弱。10 月末新的劳资协议已经达成,罢工宣告结束,对于经济的负面影响有望逐渐消除。此外,美国众议院通过了新的政府临时支出法案,保证联邦政府运行至 2024 年 1 月 29 日,避免了本周美国政府关门。这也有助于在未来两个月支撑美国经济增速。从 CPI同比和需求指标关系看,同比下行有较大概率延续到 2024 年第一季度末,但此后存在同比反弹的风险,警惕市场预期出现反复。(分析详见《车企罢工带来通胀超预期降温——美国10月CPI数据点评20231115》)

2.2 美国部分经济数据转弱,但联储继续放鹰

本周公布的部分美国关键经济数据表现疲软,市场在笃定联储已暂停加息的基础上加码了降息预期的押注。美国11月11日当周首次申领失业金人数升至23.1万人,创下3个月新高,预期值22万人;续请失业金人数186.5万人,创下近2年来新高,预期值184.6万人。受汽车业罢工活动影响,美国10月工业产出环比下降0.6%,制造业产出环比下降0.7%,均大幅弱于预期。

然而,多数美联储官员维持了鹰派论调。副主席杰斐逊表示,在尚不清楚高通胀可能持续多久的情况下,货币政策制定者可能需要采取比其他措施更有力的行动来稳定通胀预期。旧金山联储主席戴利表示,她还没有准备好说美联储已经完成了上调利率以推动通胀回到2%的行动。戴利称,美联储的货币政策“正处于非常好的位置”,“通胀方面传来的消息一直相当不错”。她表示,“我们不应该忽略这些,”但补充道,“话虽如此,现在就宣布胜利、宣布美联储无需再次加息还为时过早”。

2.3 英国10月通胀超预期回落

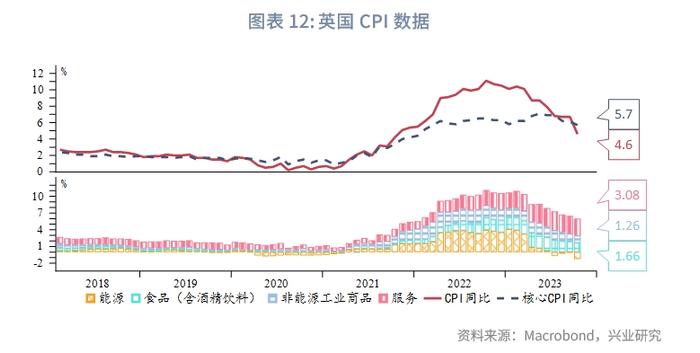

英国10月CPI同比从上月的6.7%大幅下降至4.6%,低于市场预期的4.8%,为2021年11月以来新低,环比涨幅持平,而市场预期为环比上涨0.1%;核心CPI同比从上月的6.1%降至10月的5.7%,预期为5.8%。和英国央行11月议息会议的预测相比,核心商品、服务降幅更大,但能源、食品更具粘性。

截至9月的三个月中,英国的失业率保持稳定,同时平均工资增长略有放缓,这给服务通胀的加速下行带来希望。英国第三季度失业率为4.2%,与上一季度持平,低于预期值4.3%。7月至9月期间,不包括奖金在内的平均工资同比增长7.7%,持平预期,前值7.9%;包括奖金在内的平均工资同比增长7.9%,高于预期的7.4%,前值8.1%。

2.4 后市展望

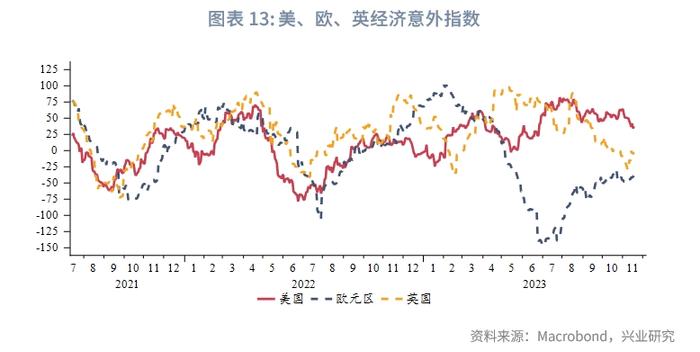

近来美国经济韧性较欧英转弱,市场衰退担忧有所增加。同时受罢工影响,美国最新通胀数据明显回落。在疲软数据面前,联储的鹰派显得相对无力。市场确信联储已告别本轮加息周期,且预计明年将实施更大幅度降息。该交易逻辑短线可能持续,美元指数料继续承压,但也不具备大幅走贬的动力。下周重点关注美联储和欧央行11月议息会议纪要、欧英央行行长发言、美欧英11月PMI初值。

三、人民币汇率研判与策略建议

3.1 10月结汇率继续回落、待结汇盘积累

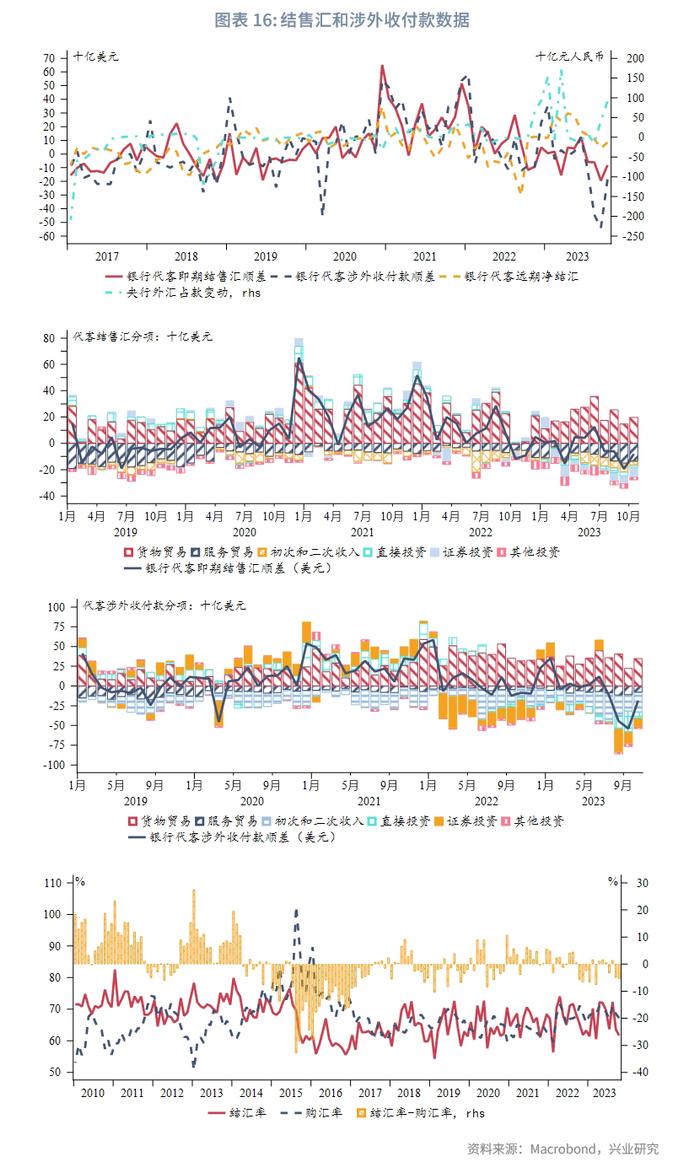

2023年10月,银行代客结售汇录得逆差81亿美元,前值为逆差194亿美元,环比逆差缩窄113亿美元;银行远期代客净结汇顺差85亿美元,前值顺差42亿美元,环比顺差扩大43亿美元;银行代客涉外收付款逆差185亿美元,前值逆差539亿美元,环比逆差缩窄354亿美元。

从分项来看,10月银行代客结售汇环比逆差缩窄的主要原因是货物贸易顺差扩大,且初次和二次收入逆差回落。10月银行代客涉外收付款逆差缩窄主要原因是货物贸易净流入扩大,且直接投资和证券投资逆差双双收窄。

10月结汇率为61.7%,较9月下降1.8%;购汇率为67.2%,较9月下降0.6%,结汇率低于购汇率,待结汇需求继续积累。

3.3 后市展望

行情研判方面,美国关键CPI数据不及预期推动短期市场交易反转,加之中美关系边际缓和改善市场情绪,人民币汇率已经出现显著反弹,符合我们在10月底发布的11月人民币月报中的预测。未来待结汇盘体量和外汇市场成交量仍是决定这一轮反弹深度的重要因素。最新结售汇数据显示待结汇盘持续积累,预计12月和1月人民币反弹还将继续。

对冲策略方面,我们再次强调春节前结汇盘在11月底前分散结汇,春节后的结汇盘可保持观望。另外2024年购汇盘可在12月和1月酌情锁定。产品方面,除普通远期外,期权及期权组合也是较好的套期保值工具。