【化工(燃料油)】重油增产预期下高低硫燃油价差有望逆转 ——2024年度策略报告

来源:能化信研圈

报告要点:

宏观需求走弱原油需求承压,欧佩克+需进一步减产对冲需求下降,重油产量逐步增加,成本端原油对高硫燃油、低硫燃油的支撑将继续减弱。随着重油产出增多,重油强轻油弱的格局或逆转,高低硫燃油价差有望逐步向上。

观点摘要:

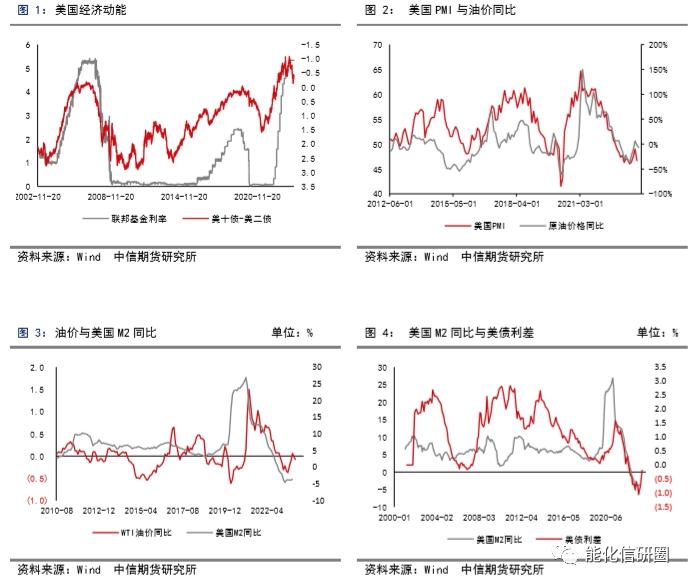

宏观需求走弱原油需求承压,欧佩克+需进一步减产对冲需求下降。美国通胀持续回落,美联储加息或已结束但高利率或持续较长时间,施压原油需求。如果说更高的利率对应更好的原油需求,美债收益率回落可能意味着原油需求回落。宏观需求走弱,市场或需要看到持续的深化减产支撑油价,成本端原油对高硫燃油、低硫燃油的支撑将逐步减弱。

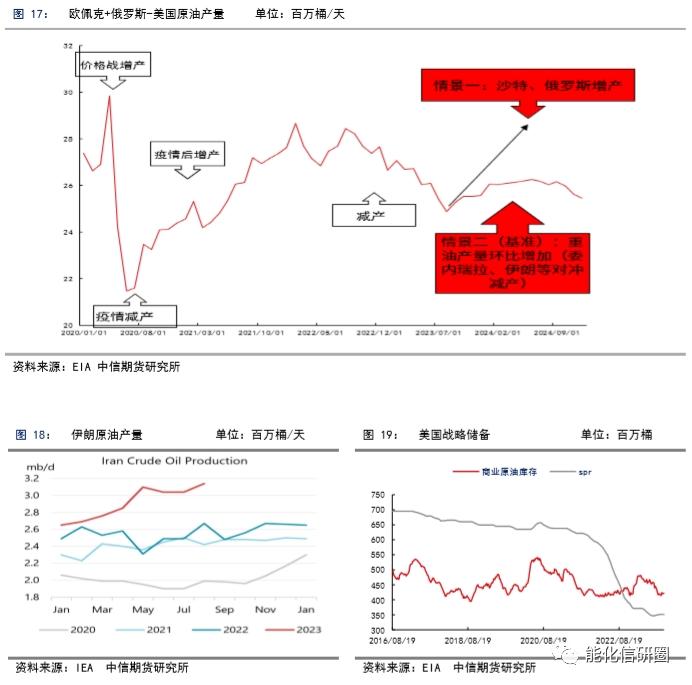

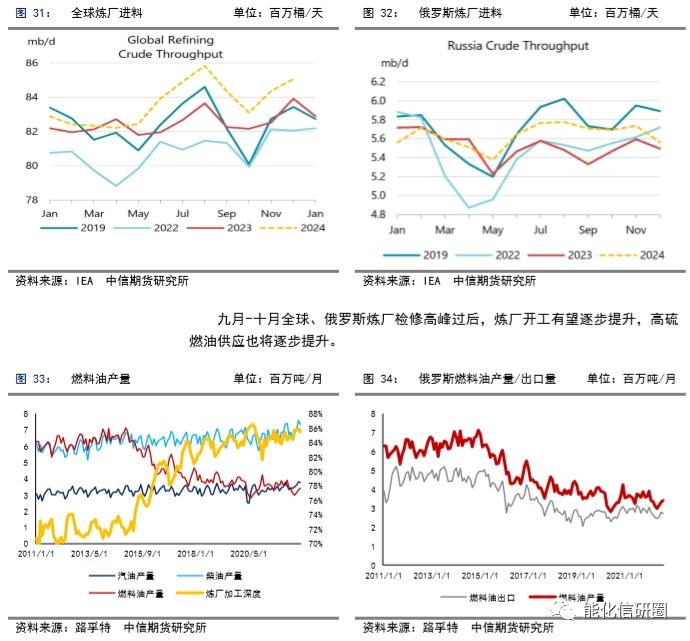

重油走强趋势或结束。尽管沙特、俄罗斯持续减产,但欧佩克+产量环比提升,且随着发电旺季结束沙特原油产量环比增长概率提升,俄罗斯炼厂检修旺季结束,原油出口环比提升,叠加伊朗原油产量高位、美国

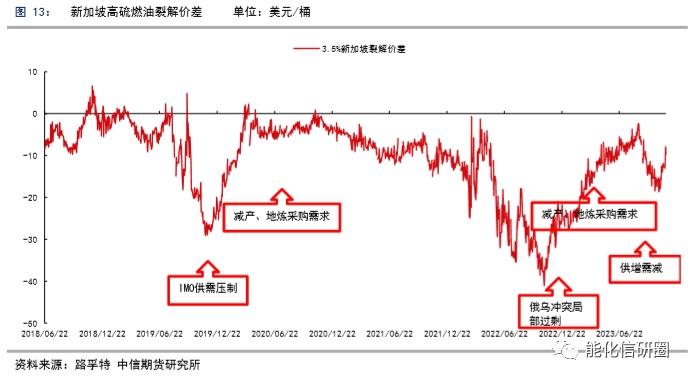

对委内瑞拉制裁解除,重油的供应提升空间较大,布伦特-迪拜价差有望走强;随着俄罗斯炼厂检修结束,高硫燃油供应逐步回归;;中东发电旺季结束,燃料油需求回落,燃料油出口恢复;美国解除委内瑞拉制裁,美国进口委重油替代中东燃料油,中东燃料油过剩压力恐传导至亚太;利润不佳,地炼燃料油进料需求维持低位,高硫燃油供应增加、需求下降概率较高,在不发生能源危机的情景下,高硫燃油裂解价差或将持续承压。

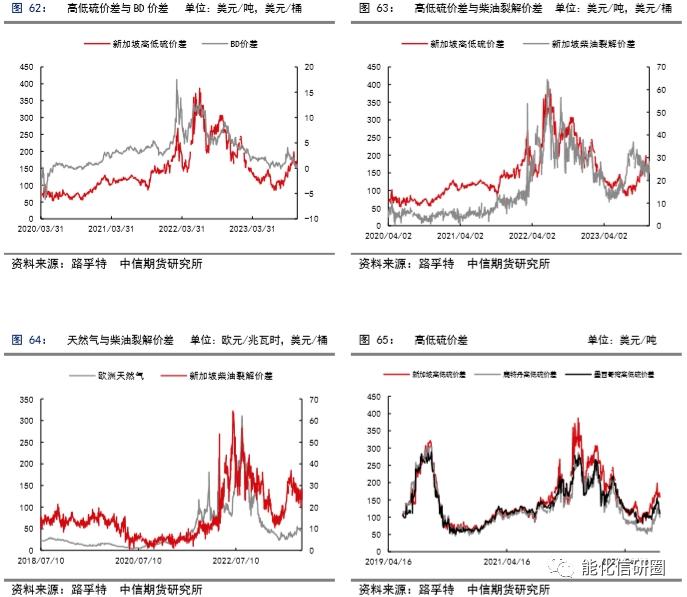

高低硫价差或迎来反弹。供应端中东低硫燃油供应有望从中断恢复至正常水平,国内低硫燃油供应稳步增长;需求端全球经济增速放缓,船燃加注需求趋弱;暖冬预期下,冬季天然气价格难大涨,低硫燃油油气替代需求环比提升但增幅或有限。冬季汽油需求淡季,汽柴油价差维持低位,汽油裂解价差弱势,汽油原料向柴油、低硫燃油转移,供应持续施压低硫燃油,尽管低硫燃油估值较低,但裂解价差向上空间受汽油压制,预计跟随原油波动。重油增加施压高硫燃油,高低硫价差或逐步迎来反弹。

策略建议:

价差:多低硫空高硫,多沥青空高硫燃油

风险提示:欧佩克+深化减产

一、宏观需求走弱原油需求承压,欧佩克+需进一步减产对冲需求下降

美国通胀持续回落,美联储加息或已结束但高利率或持续较长时间,施压原油需求。如果说更高的利率对应更好的原油需求,美债收益率回落可能意味着原油需求回落。宏观需求走弱,市场或需要看到持续的深化减产支撑油价,成本端原油对高硫燃油、低硫燃油的支撑将逐步减弱。

随着加息见顶预期不断强化,美债收益率高位回落,美债利差倒挂大幅度缓解,软着陆预期不断强化。

更高的、更持久的利率环境施压宏观原油需求,经济强劲驱动油价上涨驱动持续加息驱动美债收益率走高驱动通胀回落或转向经济增速回落驱动油价回落驱动美债收益率回落,随着债券的风险收益率比走高,资金涌入债券市场,需要警惕的是美债收益率大跌期间往往伴随着衰退。

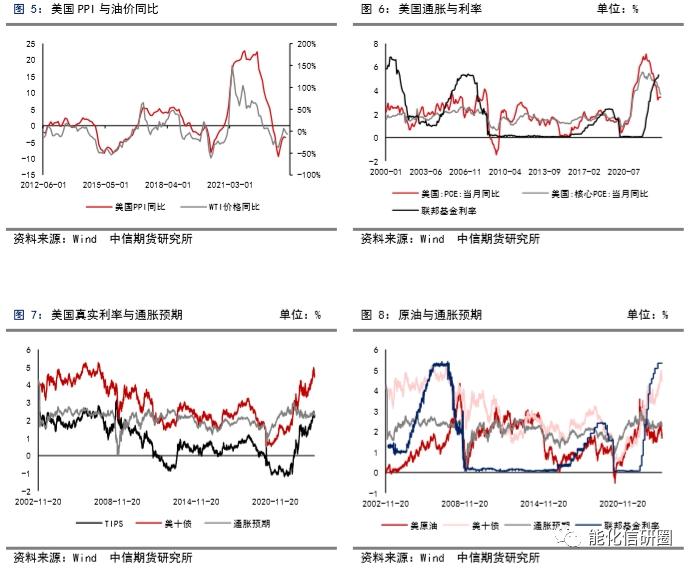

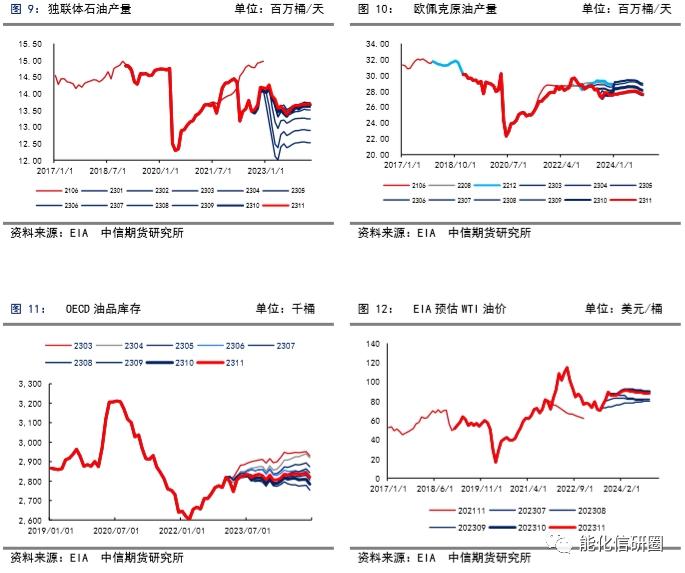

宏观需求走弱,市场需要欧佩克+进一步减产支撑油价,但随着中东消费旺季结束,沙特原油产出逐步提升,俄罗斯炼厂检修旺季结束原油产出有望提升,伊拉克、尼日利亚、伊朗、委内瑞拉、美国、巴西等国原油产量不断提升,全球原油产量环比提升供需两端均施压原油。11月EIA短期能源展望预估2024年OECD国家油品有望持续累库存,WTI原油价格围绕90美元/桶震荡回落,或意味着高硫燃油、低硫燃油的成本支撑将逐步减弱。

二、重油走强趋势或结束

重油走强趋势或结束。2023年持续的欧佩克+减产驱动重质原油强势,布伦特-迪拜价差维持低位;中东发电旺季带动燃料油需求;地炼燃料油采购需求旺盛,高硫燃油裂解价差持续反弹。展望后市,尽管沙特、俄罗斯持续减产,但欧佩克+产量环比提升,且随着发电旺季结束沙特原油产量环比增长概率提升,俄罗斯炼厂检修旺季结束,原油出口环比提升,叠加伊朗原油产量高位、美国对委内瑞拉制裁解除,重油的供应提升空间较大,布伦特-迪拜价差有望走强;随着俄罗斯炼厂检修结束,高硫燃油供应逐步回归;中东发电旺季结束,燃料油需求回落,燃料油出口恢复;美国解除委内瑞拉制裁,美国进口委重油替代中东燃料油,中东燃料油过剩压力恐传导至亚太;利润不佳,地炼燃料油进料需求维持低位,近期裂解价差的反弹或源于国内非国营燃料油进口配额的增发,但在利润不佳的情况下,地炼真实采购需求较弱,较难转化为燃料油进口需求。高硫燃油供应增加、需求下降概率较高,在不发生能源危机的情景下,高硫燃油裂解价差或将持续承压。

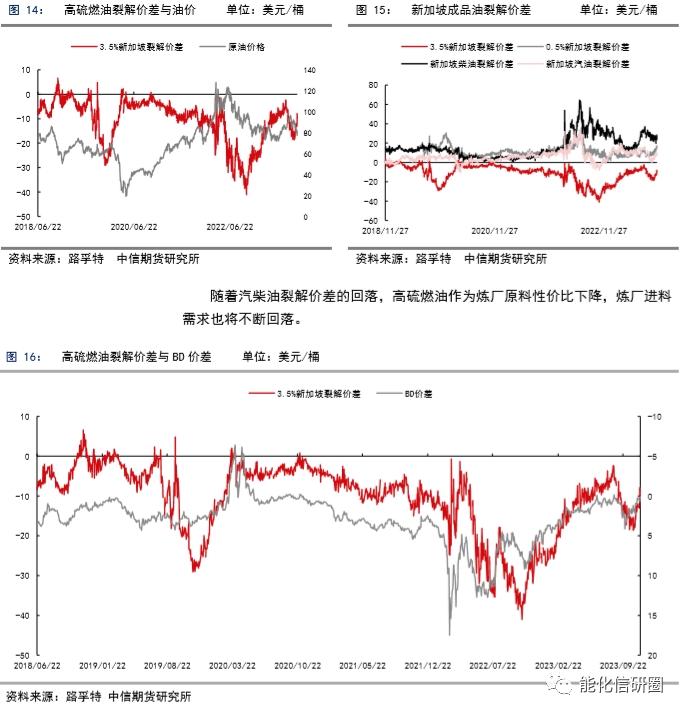

高硫燃油裂解价差与原油绝对价格负相关,原油价格弱势对高硫燃油裂解价差带来支撑,但俄乌冲突后贸易物流的扰动对该规律带来扰动,原油价格与高硫燃油裂解价差也出现过同向变动。

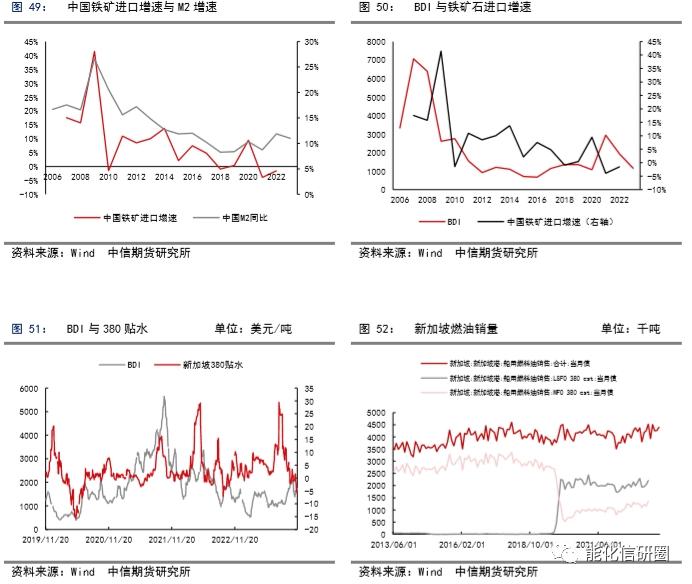

欧佩克+俄罗斯原油多为中质含硫原油,美国原油产量多为轻质低硫原油,两者差值代表重轻原油的比重,差值越大代表中重质含硫原油占比越高,重油供应压力驱动BD价差走强,反之BD价差走弱。2023年以来欧佩克+持续减产,产量差值持续回落,重油偏强,BD价差持续走弱,高硫燃油裂解价差强势。展望后市,EIA预估欧佩克+俄罗斯产量-美国原油产量差值转弱(伊拉克、伊朗、委内瑞拉等国原油产量增长),或代表重油供应提升,那么轻油走强重油走弱BD价差走强、高硫燃油裂解价差下跌或是大概率事件。但同时需要警惕明年一旦沙特为首的欧佩克+持续深化减产叠加美国大规模原油收储,BD价差也有走弱可能,现阶段看,此种情景发生的概率较小。

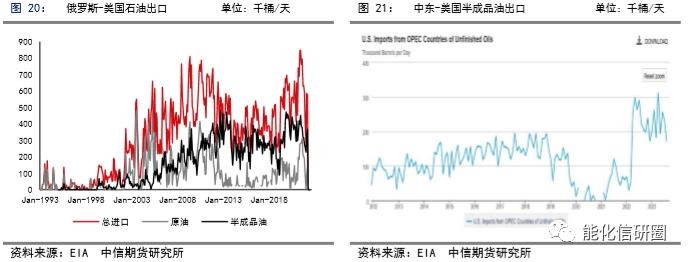

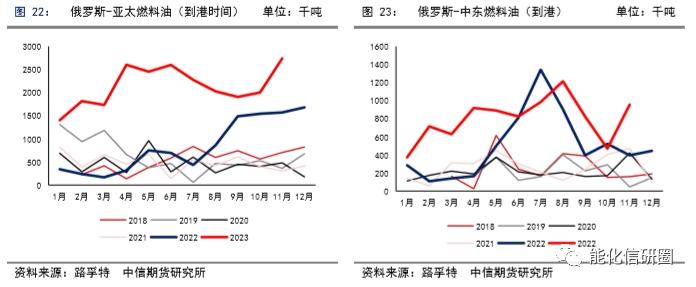

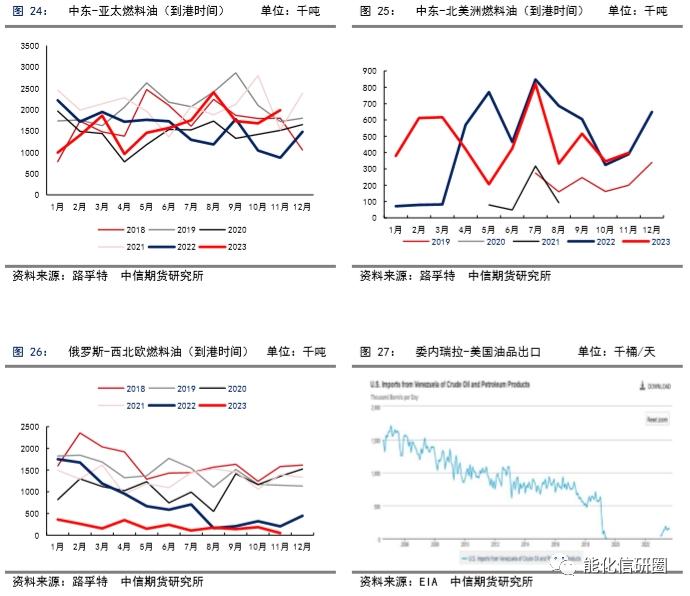

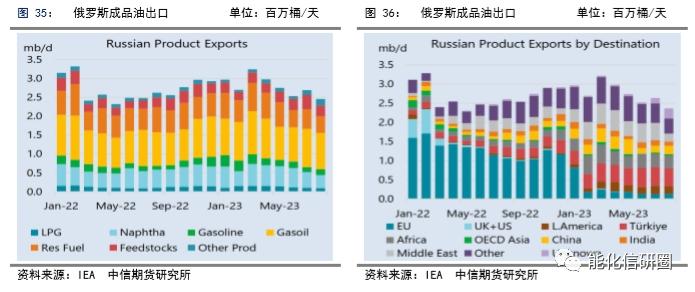

俄乌冲突导致高硫燃料油物流发生深刻变化。一方面美国、欧洲对俄罗斯燃料油直接进口需求大降:美国从俄罗斯石油产品进口降至0,该需求转向中东,中东作为中转进口俄罗斯燃料油、出口燃料油至美国;俄罗斯-西北欧燃料油出口大幅下降,该出口转移至亚太,俄乌冲突后,亚太地区成为俄罗斯燃料油第一目的地。

市场关注的是俄乌冲突后,俄罗斯-亚太高硫燃油供应大增,导致该地区高硫燃油供过于求,裂解价差暴跌,2023年欧佩克+持续深化减产、地炼采购、中东发电需求以及俄罗斯炼厂检修驱动高硫燃油供不应求,裂解价差持续反弹,但后期我们将看到驱动裂解价差反弹的驱动均淡化或向利空方向转变,高硫燃油裂解价差承压。

首先是检修高峰结束后,俄罗斯-亚太、中东燃料油供应持续回升至较高水平。

由于美国解除了委内瑞拉原油制裁,预计美国自委内瑞拉原油进口将逐步提升(8月为14.5万桶/天,预计可提升至40-50万桶/天),替代美国自中东的燃料油进口,中东地区面临俄罗斯-中东出口高位、自身发电需求回落和出口需求回落以及供应提升导致燃料油过剩的局面,该过剩将逐步传导至亚太地区,叠加国内地炼采购需求大幅下降,亚太地区高硫燃油恐由供不应求向供应过剩转化。

高硫燃油东西价差在俄乌冲突后快速反弹后跌落至负值区间,反映亚太地区高硫燃油局部供应过剩问题,高硫燃油东强西弱向西强东弱转变,近期东西价差反弹,并未看到俄罗斯发货量下降,反弹的原因或是国内新增一批燃料油非国营进口配额的消息。

中长期来看,俄罗斯将不断增加二级装置产能,高硫燃油深加工能力将逐步提升,高硫燃油供应不断收紧将是大概率事件,但现阶段物流对亚太高硫燃油供应的影响更大。

8月俄罗斯成品油出口下降,其中降幅较大的是出口至中东成品油,俄罗斯-中东成品油出口主要是高硫燃油、石脑油等,供应下降或可解释8月高硫燃油裂解价差强势的原因。俄罗斯政府网站9月21日发布消息称,根据俄总理米舒斯京所签命令,俄政府临时限制出口汽油和柴油,旨在稳定俄罗斯国内市场的油价。高硫燃油期价迅速通过上涨反映,随着俄罗斯国内炼厂开工结束检修,俄罗斯成品油出口禁令解除,高硫燃油供应逐步回归。

欧佩克+原油减产供需两端对高硫燃油裂解价差带来双重支撑,前文我们探究过重油减产供应端对高硫燃油裂解价差带来的利多支撑。减产在需求端也对高硫燃油带来支撑,因高硫燃油裂解价差负值,发电经济性优于原油,削减原油产量后,中东国家倾向于为满足原油出口,增加燃料油发电替代部分原油发电需求。随着中东发电旺季结束,燃料油出口有望逐步恢复,需要密切关注中东产油国原油产量的变动,预计产量逐步增加。

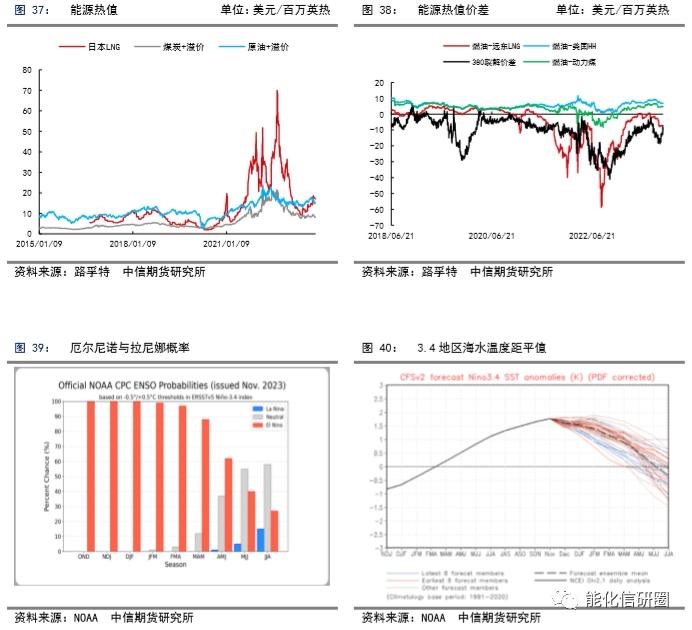

热值角度看,2022年下半年高硫燃油裂解价差暴跌叠加远东LNG价格高位,高硫燃油出现了历史级别的发电经济性,驱动高硫燃油裂解价差大幅反弹。但随着气价、煤炭价格大幅下跌,高硫燃油裂解价差大涨,高硫燃油发电经济性逐步走弱,现阶段高硫燃油较远东LNG热值水平接近,油气替代效应减弱,除非能源危机带来天然气价格大涨,否则油气替代效应不强。

美国国家海洋和大气管理局(NOAA)2023年11月预计2023年冬天厄尔尼诺出现的概率接近100%,暖冬概率大幅提升,冬季燃油制冷需求预期将大幅转弱。

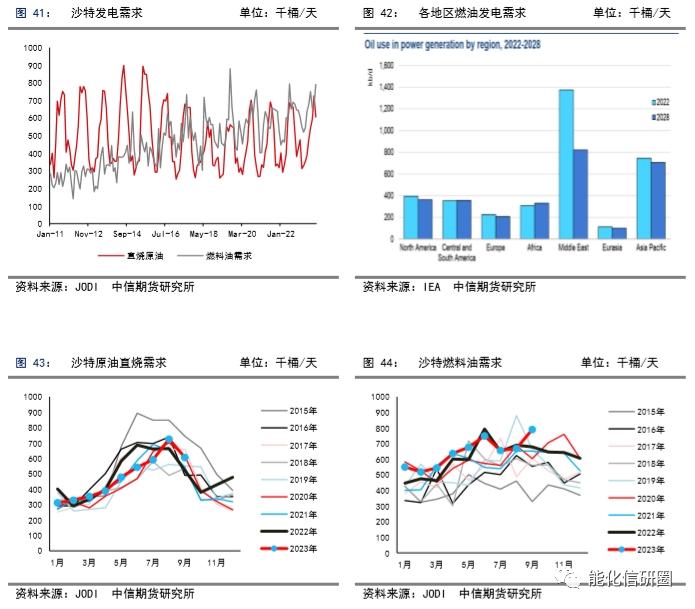

中东燃油发电需求约为140万桶/天。夏季需求旺盛,有较强的季节性特征,其中燃油发电需求集中在沙特、伊拉克和科威特等国。中长期这些国家都将通过提升天然气、核能以及可再生能源占比实现大幅削减燃油发电的需求的目的,2021年沙特原油直烧需求42万桶/天,柴油发电需求29万桶/天,燃料油发电需求29万桶/天,该国计划2030年前实现50%天然气、50%可再生能源发电的目标。伊拉克2020年原油直烧需求14万桶/天,3万桶/天燃料油发电需求,1.5万桶/天柴油发电需求,也计划未来逐步提升天然气发电需求替代燃油发电需求。夏季沙特持续深化原油减产对高硫燃油带来供需双重利多,九月原油发电需求回落、高硫燃油发电需求提升暗示高硫燃油发电替代原油需求,十月后随着气温回落,高硫燃油发电需求大幅回落。

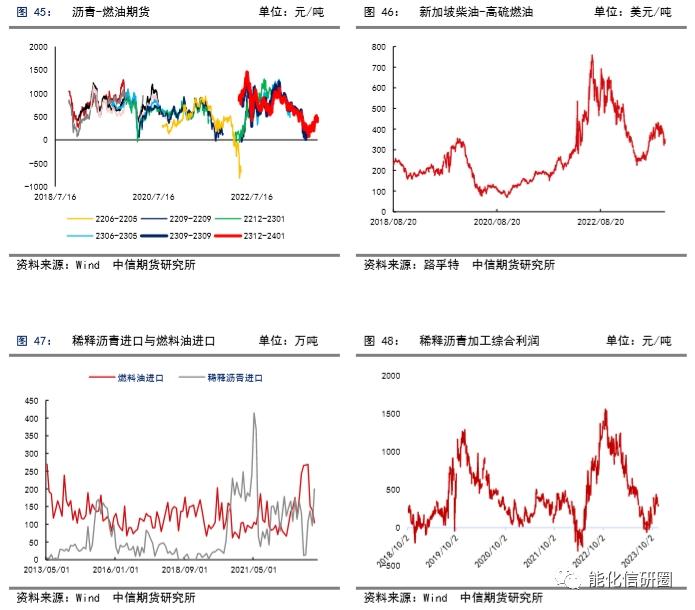

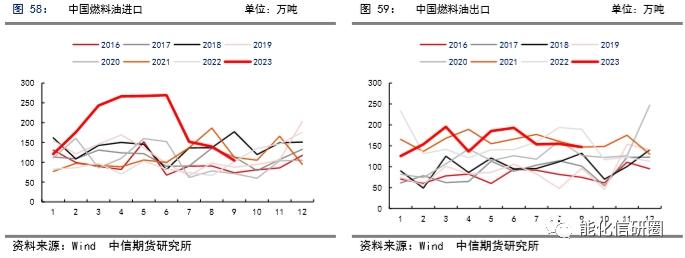

2022年俄乌冲突导致高硫燃油裂解价差暴跌,高硫燃油加工经济性凸显,驱动国内燃油进口持续增长,2023年4月稀释沥青进口因海关查验指标趋严而大幅下降,燃料油进口大增,对冲了稀释沥青进口大降。因高硫燃油与稀释沥青关系紧密,沥青-高硫燃油价差可以作为加工稀释沥青生产沥青的简单利润指标,随着高硫燃油裂解价差大涨,该利润持续回落,意味着炼厂加工稀释沥青生产沥青的利润在大幅走弱,将施压高硫燃油炼厂进料需求,稀释沥青后期通关顺畅,国内进口燃料油替代进口稀释沥青的局面也将不再,且美国逐步解除委内瑞拉原油制裁,马瑞原油、稀释沥青供应将逐步充足,利润低位情况下,即便是增加了燃料油非国营进口配额,国内炼厂燃料油进口加工需求仍将大幅转弱。

船用加注需求中国干散货复苏有一定支撑,但欧洲衰退、美国高利率压制需求,燃油加注需求不宜高估,高硫燃油需求边际向上空间有限。

2022年高硫燃油贸易流的改变导致亚太地区高硫燃油局部过剩,较2019年基准时期过剩量为120万吨/月(中东发电旺季来临供应下降则过剩程度缩减为40万吨/月),我们在【中信期货化工(燃料油)】2023——高硫燃油裂解价差复仇之年——2023年二季度策略报告中指出,中国沥青需求带动稀释沥青、高硫燃油炼厂进料需求提升,沥青炼厂较高的利润驱动炼厂开工提升,可轻易消化亚太地区高硫燃油供应过剩量(+40万吨/月),帮助高硫燃油实现去库存。现实证明地炼在上半年需求启动,每月超过200万吨的进口需求驱动高硫燃油由过剩转为供不应求,叠加欧佩克+超预期原油减产、中东发电旺季,高硫燃油裂解价差在前三季度快速反弹。

展望后市,重油产出逐步增多,BD价差或将逐步走强,高硫燃油裂解价差承压;发电需求回落、地炼燃料油进料需求并不会因非国营燃料油进口配额的增加而增加仍将维持在低位;中东燃料油供应过剩将传导至亚太燃料油市场,燃料油裂解价差承压。

三、高低硫价差或迎来反弹

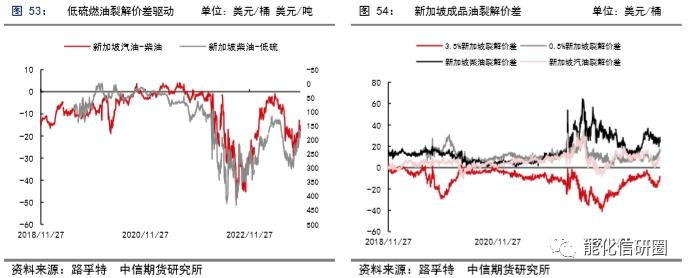

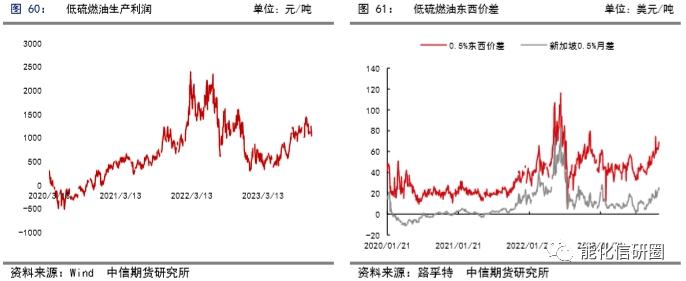

供应端中东低硫燃油供应有望从中断恢复至正常水平,国内低硫燃油供应稳步增长;需求端全球经济增速放缓,船燃加注需求趋弱;暖冬预期下,冬季天然气价格难大涨,低硫燃油油气替代需求环比提升但增幅或有限。冬季汽油需求淡季,汽柴油价差维持低位,汽油裂解价差弱势,汽油原料向柴油、低硫燃油转移,供应持续施压低硫燃油,尽管低硫燃油估值较低,但裂解价差向上空间受汽油压制,预计跟随原油波动。重油增加施压高硫燃油,高低硫价差或逐步迎来反弹。

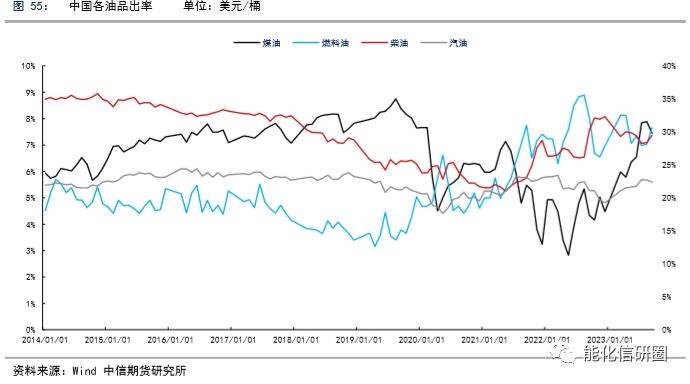

俄乌冲突导致柴油裂解价差暴涨,汽油-柴油价差跌至历史低位,驱动炼厂提高柴油出率、降低汽油出率。俄乌冲突后,当汽油裂解价差与低硫燃油裂解价差相等时,使用低硫燃油生产汽油已没有经济性,炼厂选择将生产汽柴油的原料-低硫燃油用来生产柴油以及直接外售,缓解了汽油供应压力、增加了柴油供应和低硫燃油供应,因此在汽柴油价差为负值时,低硫燃油与汽油裂解价差高度相关。

国内来看目前主流的船用燃料油调合方式包括:①以渣油加氢尾油为主要调合组分;②以常压渣油为主要调合组分;③以减压渣油+催化柴油为主要调合组分;④以减压渣油+催化柴油+脱固油浆为主要调合组分。在生产低硫船用燃料油时,计划停运焦化装置,并选用硫含量较低的原油,利用减压渣油与催化柴油加氢产物(简称加氢催化柴油)调合生产低硫船用燃料油,低硫燃油和航煤出率高度负相关,随着航煤需求持续恢复至正常水平,低硫燃油供应或继续增长。

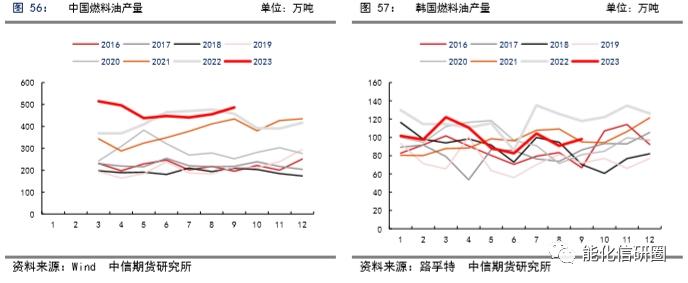

2023年受地炼炼厂进料需求驱动,上半年燃料油进口大幅增长(进口量80%以上是高硫用作炼厂进料需求),相当于低硫燃油进口低位,同时出口量维持,意味着国内低硫燃油供应主要依靠炼厂生产,上半年低硫燃油生产利润较差,生产积极性较差,且有产量大幅分流至航空煤油,低硫燃油供需压力缓解,下半年随着国内航煤供应已恢复至接近2019年水平,对低硫燃油供应压力的分流作用或减弱,且低硫燃油生产利润提升,低硫燃油供应压力重新引起市场重视。

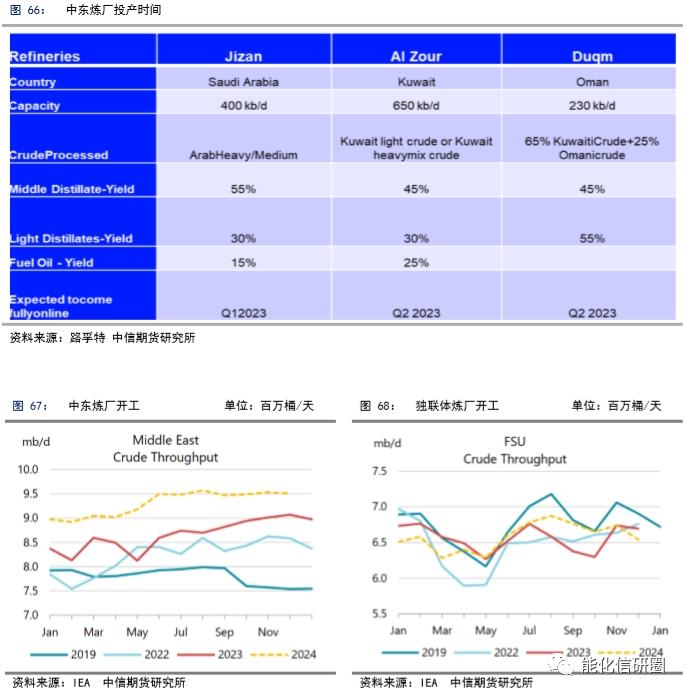

KIPIC在11月12日表示,由于燃料和天然气供应“突然中断”,中东最大的原油加工设施之一Al-Zour炼油厂周日短暂停工,低硫燃油供应预期下降,根据运营商KIPIC的说法,重新启动大型炼油厂的过程需要大约10天才能达到以前的生产能力,预计只是短期中断。该事件驱动低硫燃油东西价差持续反弹,与高硫燃油西强东弱不同,低硫燃油呈现东强西弱的特征,资源供应角度看,中东地区炼能投放导致低硫燃油供应大增,西部资源供应充足价格受到压制;东部因中国炼厂生产积极性不足,资源供应相对紧张,价格受到支撑,将驱动中东低硫燃油持续供应至亚洲。

欧佩克+俄罗斯原油多为中质含硫原油,美国原油产量多为轻质低硫原油,两者差值代表重轻原油的比重,差值越大代表中重质含硫原油占比越高,重油供应压力驱动BD价差走强,反之BD价差走弱。2023年以来欧佩克+持续减产,差值持续回落,重油偏强,BD价差持续走弱,高低硫价差持续走弱,展望后市,若EIA预估差值走高,或代表重油供应提升,那么BD价差走强、高低硫燃油价差走强或是大概率事件,但衰退风险仍是高低硫价差触底反弹的风险,如果排除掉衰退风险,该价差反弹的概率将大幅提升。

随着中东大炼化陆续投产,低硫燃油供应量释放,低硫燃油裂解价差下行压力释放,当前估值较低,高硫燃油裂解价差下行空间仍在,高低硫价差向上的空间仍可预期。

责任编辑:戴明 SF006