AIGC在商業銀行中的應用現狀及債券業務落地領域分析

摘 要

當前,我國大中型商業銀行已經開始佈局人工智能生成內容(AIGC)。從應用場景來看,主要將其對話能力作爲重點方向,智能客服是主要應用場景。從技術主體來看,商業銀行多通過與第三方合作實現對AIGC的應用。基於AIGC的特點,其可以在商業銀行債券業務中得到廣泛應用,特別是在智能風控、智能運營和智能投研等領域。在業務落地過程中,應重點關注戰略規劃、嵌入業務環節和防範潛在風險等方面。

關鍵詞

AIGC 商業銀行 數字化轉型 大模型

近年來,數字化和人工智能(AI)產業發展迅猛,商業銀行也乘勢紛紛推進數字化轉型、智能化轉型。人工智能生成內容(AIGC)是當前人工智能產業發展的前沿領域,其依託大模型,在數據理解、內容生成等方面相較傳統人工智能具有顯著優勢,潛在的應用場景包括智能風控、智能運營與智能投研等。雖然國內部分商業銀行正在積極佈局甚至已經落地多種AIGC相關的應用場景,但由於其產生時間短,發展速度快,多數商業銀行對AIGC的認識與應用尚處於起步階段。AIGC在商業銀行業務中的應用前景廣闊,對於提升商業銀行債券等投融資業務的運營效率可以發揮重要作用。

商業銀行應用AIGC 的現實案例

(一)我國商業銀行應用AIGC的現狀與主要場景

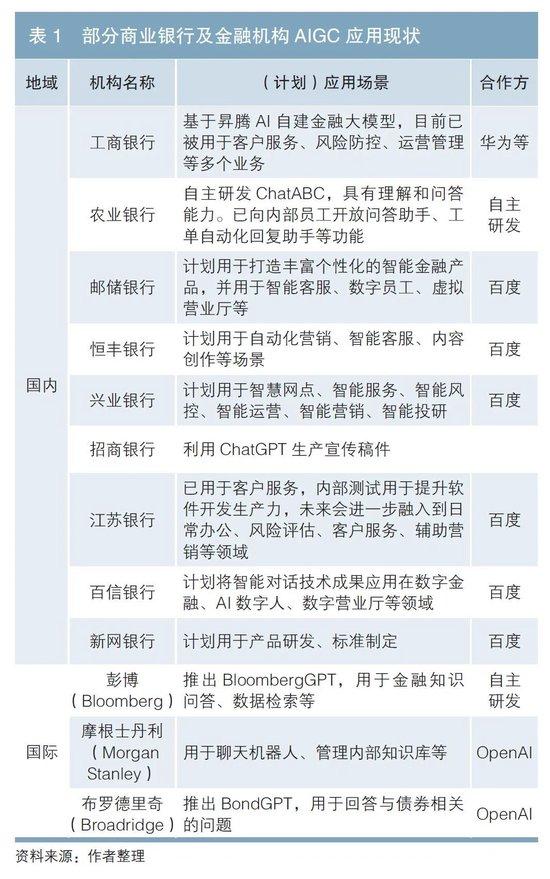

在國有大型銀行中,中國工商銀行與中國農業銀行較早佈局並使用了AIGC。其中,中國工商銀行與華爲等機構合作,於2023年3月實現了國內首款金融通用模型的研製投產,並將其應用於客服、營銷、運營、風控等業務領域;中國農業銀行選擇自主研發打造AI大模型,併發布了具有語言理解與問答能力的類ChatGPT應用ChatABC,並向員工開放問答助手、工單自動化回覆助手等功能。在其他商業銀行中,江蘇銀行較早佈局和試用了AIGC。在ChatGPT發佈之初,江蘇銀行使用外部公開的代碼測試案例驗證ChatGPT的代碼編寫能力;2023年2月,其宣佈接入文心一言生態,並於8月在智能客服場景中落地了AIGC應用。此外,郵儲銀行、興業銀行等也已宣佈通過與第三方企業合作的方式開展AIGC應用的研究,並將在多場景落地相關應用。

從對AIGC的應用場景來看,幾乎所有商業銀行在佈局或應用AIGC時均將其對話能力作爲重點方向,智能客服是最主要的應用場景。如江蘇銀行的“智慧小蘇L3”以話務工單助理的身份融入人工電話客服領域。運營管理是另一重要應用場景。相較早期的AI,AIGC參數更多、計算量更大,在處理常規工作時優勢明顯,能夠幫助商業銀行實現智能運營並節約成本。如中國工商銀行在業務營銷、客戶服務等各領域應用金融通用大模型等。還有一些商業銀行計劃將AIGC應用於產品的營銷與研發環節。因爲對數據的分析能力與創造力是AIGC的優勢領域,利用AIGC能夠創造出更適合投資者的金融產品,並生成與之相應的個性化宣傳文案,提升研發與營銷效率。

(二)與傳統AI運營模式的區別

在傳統AI應用階段,大型金融機構爲了實現技術安全與自主可控,普遍遵循以全場景自研爲主的發展路徑,通過設立金融科技子公司建立專用的企業級AI平臺。根據調查,我國金融機構AI技術平均自研率在70%以上,大型國有銀行與股份制銀行的自研率要更高(中國信通院,2022)。

商業銀行在佈局AIGC時其技術主體與傳統AI存在顯著差異,多通過與第三方合作實現對AIGC的應用。在預訓練階段,AIGC的超大規模參數及由此對算力產生的要求導致開發和運營成本非常高。以ChatGPT爲例,GPT-3.5有1750億個參數,據估計,訓練該模型需要上萬個企業級圖形處理器(GPU),研發運營成本高昂,一般商業銀行難以承擔如此高的開支。此外,自研大模型所需的技術能力、試錯成本及由此帶來的時間成本也非常高,因此多數商業銀行選擇與外部廠商合作,藉助第三方廠商的技術與大模型在預訓練階段的成果,利用商業銀行金融數據進行精調,以實現AIGC的應用。如國內多家商業銀行已宣佈接入百度、華爲等生態,藉助其技術累積研發適用於本行的產品。國外一些大型金融機構同樣選擇與大模型廠商合作,如投資銀行摩根士丹利、金融科技公司布羅德里奇等與OpenAI合作,以助力人工智能在不同場景的落地。

此外,國內部分商業銀行憑藉其雄厚的資金實力與技術累積,選擇了自研道路,使用內部數據搭建金融大模型。依託金融數據優勢,此類大模型在對金融詞彙的理解等任務上具有優勢。但由於其僅基於商業銀行內部金融數據進行訓練,數據量有限,並且在設計之初目標限於金融領域的應用,參數量通常小於主流通用大模型,其在其他任務處理上弱於通用大模型,通用能力較差。國際上,彭博憑藉自身的金融數據優勢選擇了自研道路,發佈了BloombergGPT,具有金融知識問答、數據檢索等功能,是世界上首款落地的金融大模型(Wu et al.,2023)。

AIGC在商業銀行債券業務中的應用

針對債券領域,布羅德里奇推出了BondGPT來回答相關問題。但我國對AIGC的應用目前主要集中於智能客服等早期場景,智能投研、智能風控等其他場景應用尚不成熟,在商業銀行資產負債管理、中間業務等方面的應用尚處於探索階段。AIGC憑藉其生成能力及其所依託的大模型功能,可以在商業銀行債券等業務中廣泛應用。

(一)智能風控

智能風控是利用AI技術實現對潛在風險的自動識別、預警與標識。相較傳統的AI,應用AIGC能夠提升智能識別風險的準確性與時效性,並減少風控過程中的人力成本,從而降低總體風險管理成本。

一是傳統AI的智能風控通常基於爲本行定製的專用模型,語料庫小,內容覆蓋範圍有限。隨着實踐的不斷豐富,風險事件的特點和關鍵詞也變得越來越多樣。AIGC依託的通用大模型訓練集基於海量數據,覆蓋範圍更廣,豐富了數據來源,有助於避免數據來源不足的限制。

二是AIGC憑藉其通用能力和知識融合能力,對數據的理解能力也更強。傳統AI通常是對文本內容進行感知推理,AIGC則能夠對全面綜合場景信息進行認知推理,並通過上下文的關聯分析更準確地識別風險。這減少了未知風險隱患,使得模型能夠及時識別新型風險。

三是AIGC能夠助力商業銀行在事前、事中、事後全時段把控風險。例如,商業銀行在開展債券業務時需要隨時關注發債主體的風險,AIGC能夠幫助商業銀行及時根據公開信息準確瞭解其風險變化。

(二)智能運營

智能運營指商業銀行業務流程的自動化。基於傳統AI的智能運營通常通過構建基於機器人流程自動化(RPA)的數字員工替代人工,完成重複性操作。AIGC+RPA模式將給智能運營帶來新的突破。一方面,算法和算力的進步使得AIGC在處理重複性任務時效率更高,能夠節省時間和資源。另一方面,傳統AI僅能根據預先設定的條件處理簡單的運營場景,AIGC則能夠憑藉對數據與文本的分析提出建議,輔助金融機構作決策。AIGC的輔助決策與RPA的快速執行可以促進整個運營流程的快速循環。

以商業銀行債券市場業務爲例,在業務開展過程中存在大量信息錄入、覈驗審批等重複性工作,使用AIGC+RPA模式能夠大幅減少這些工作所耗的時間,提高運營效率。此外,AIGC還具有自動糾錯功能,同樣可以爲運營環節節省人力。

(三)智能投研

智能投研是指利用AI技術蒐集、整理和解讀相關市場信息。智能投研的核心工作是信息的蒐集、整理與報告產出。AIGC對語義的理解能力與創造能力爲智能投研提供了支持。傳統AI在對數據進行蒐集與分析時較爲機械,僅能通過設定程序對關鍵詞契合的有限信息進行收集併產出程式化的文本。AIGC具有對文本的理解能力,能夠根據關鍵詞背後的含義蒐集、整理互聯網上的海量信息,並生成個性化研究報告,其效率高、準確性高、前瞻性強,能夠賦能甚至在一定程度上替代投研從業者。

債券業務是商業銀行各業務中對公開信息等內容收集整理要求較高的業務,在進行債券投資、承銷時,均需要大量發債主體的數據資料,在數據收集與分析的基礎上需要撰寫標準化的研究報告、發行文件。利用AIGC可以自動蒐集並彙總發債主體網上公開信息,並自動生成研究報告,也可以減少製作發行材料中的重複性工作。AIGC還具有輔助決策的能力,這進一步強化了對研究工作的支持,使員工能夠專注於對專業性要求更高的工作。

商業銀行在應用AIGC時應注意的三個方面

(一)重視戰略規劃

一是商業銀行應在戰略規劃上重視數字化轉型及AIGC建設。目前,一些商業銀行管理層尚未充分認識到AIGC的重要性,或對於應用AIGC的推進速度較慢,這會使其在新一輪市場競爭中處於弱勢地位。因此,對AIGC的應用需要納入商業銀行的戰略規劃中。

二是AIGC的規模化應用需要系統的規劃與設計。AIGC雖然是在傳統AI的基礎上演變而來,但隨着模型參數的激增及對算力要求的顯著提高,AIGC的前期投入已經超過傳統金融機構的承受範圍。在佈局AIGC時應重視其他類型大模型的建設與應用,推動不同模態大模型的融合使用。

三是在戰略規劃上應特別關注國家監管政策的變化。隨着AIGC的快速發展,後續相關監管要求可能更加細緻,使得商業銀行AIGC的先期佈局可能需要進行一定的調整。因此,在佈局AIGC時應重視對模型運行的監督管理,保證與政策法規的一致性,在訓練模型時及時更新輸入內容,並根據最新的政策法規對輸出內容進行糾錯和反饋。

(二)嵌入業務環節

經營管理數字化是目前商業銀行數字化轉型的關鍵,也是AIGC的主要應用領域之一。在業務經營管理環節應加快AIGC的嵌入,使用AIGC與傳統AI相配合,共同助力經營管理數字化。

對AIGC的應用並非爲了將所有已有的AI均替換爲AIGC。在當前階段,傳統AI的專用模型在解決很多問題上表現出很強的能力,不需要完全摒棄。傳統AI與AIGC各有利弊,使用場景存在差異。二者在未來很長一段時間將主要表現爲合作關係——傳統AI將繼續用於對準確性、穩定性和可解釋性要求較高的場景;AIGC則應用於對創造性、個性化和多樣化要求較高的場景,如營銷、客服等。因此,在業務經營管理數字化過程中,應注意傳統AI與AIGC的配合使用,可以將智能客服等比較成熟的應用場景先試水,在部分場景實驗結果的基礎上儘快落地其他場景,以節約人力,降低人工成本。

(三)防範潛在風險

目前,AIGC還存在很多風險和不確定性,最突出的是可能出現臆造內容,甚至可能產生一些違反社會公序良俗的內容。因此,在AIGC落地前要對模型可靠性進行充分的內部測試,制定詳細的約束機制。在測試與實際應用過程中,應注意對內容的審查,通過嵌入與微調等手段提升AIGC的內容質量。除此之外,還應注意應用AIGC過程中的數據安全風險。當前,多數銀行選擇與第三方大模型廠商進行合作,可能存在金融數據泄露的風險。在使用商業銀行數據對大模型進行精調的過程中,應確保銀行數據的安全性,防止金融數據的泄露。

參考文獻

[1]高蘭蘭,賈晨,馬文嘉,等. 金融行業AIGC落地方法論的探索和研究[J].債券,2023(10). DOI:10.3969/j.issn.2095-3585.2023.10.015.

[2]中國信通院. 金融人工智能研究報告(2022年)[R/OL]. (2022-01-21)[2023-11-05]. https://mp.weixin.qq.com/s/zvifZ9XX_Gs26-r2tG0cKQ.

[3] WU S, IRSOY O, LU S, et al. BloombergGPT: A Large Language Model for Finance. (2023-05-09)[2023-11-05]. https://arxiv.org/abs/2303.17564.

◇ 本文原載《債券》2023年12月刊

◇ 作者:南開大學經濟學院 範猛

國務院發展研究中心金融研究所 張嘉明

◇ 編輯:高蘭蘭 劉穎 廖雯雯