渣打中国策略师:切勿因悲观情绪错过A股投资机会

中国基金报记者 郭玟君

进入2024年,全球各主要经济体发展前景如何?投资者应如何进行全球资产配置?中国市场孕育了哪些投资机会?

渣打中国财富管理部首席投资策略师王昕杰应邀参加了《中国基金报》独家打造的高端对话节目《对话·全球财经人物》,和大家分享了他的思考。

直播金句

美元利率下降,将令全球资产定价之锚——美国十年期国债收益率下行,从而令部分资金流出美元资产,去寻找成长性更好的标的。黄金将首当其冲,成为资金流入的资产标的。另一类标的,我们认为是亚洲股票,包括中国股票。我们预期,亚洲的上市公司,包括中国上市公司,2024年盈利会出现明显改善。

基于美国经济“软着陆”的判断,我们建议超配美股,并适当配置债券以及类似黄金这样的防御性资产。同时尽量保持足够的流动性,以便及时调整投资组合。

我们认为,股票方面应进行哑铃式配置。哑铃的一头是成长股,即美国的TMT板块,例如,谷歌、脸书等互联网企业及电商。哑铃的另一头,是防御性个股,即医疗保健相关行业。

全文实录

2024年:乘风起航 御势而行

中国基金报:你这次来深圳见了不少客户,和之前相比,客户的情绪有何变化?

王昕杰:客户很热情,尤其对于2024年的投资市场仍有较高期待。

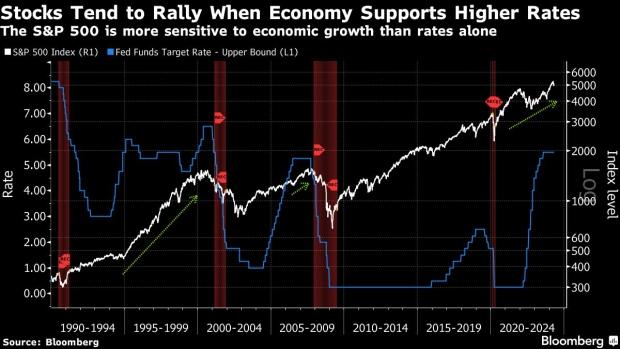

2023年初,投资者普遍预期美国经济将陷入衰退。但出乎意料之外的是,投资者的感受与实际情况出现错位——美国经济并没有衰退。投资者在布局全球投资时,如果完全跟着感觉走,就错过了2023年的美股大涨。

进入2024年,当前中国市场的情绪相对低迷。如果你受情绪影响不去关注中国市场,到2024年底再回首,会不会又错过了中国的机会?因此,我们建议投资者在自身风险承受能力范围内,适度进行分散投资。

中国基金报:渣打2024年展望报告的标题是《乘风启航 御势而行》,这个“风”和“势”分别代表什么?

王昕杰:我们2024年全球展望报告的英文标题是Sailing With The Wind,在取中文名时,我们就用了“乘风起航 御势而行”这两个词。

渣打预期,2024年全球经济增速会逐步下滑,但人们担忧的美国经济“硬着陆”可能不会发生,同时美联储将会开始降息。在这样的情况下,大部分风险资产有机会上行;而在降息的过程中,债券,尤其是高评级债券的价格也会上行。投资者应顺势而为,“乘风起航”。

我们同时要留意,进入下半年,美国经济可能会失速。此时,我们就得及时调整投资方向,“御势而行”。

在中国的投资亦然。尽管目前投资者情绪相对低迷,但随着2023年7月中央政治局会议以来一系列支持性政策的出台,风向或将逆转。我们要及时调整策略,以防错过A股的投资机会。

美国经济大概率“软着陆”

降息将令资金流出美元资产

中国基金报:美国经济能够实现“软着陆”吗?

王昕杰:渣打目前预期,2024年上半年,美国有70%的概率实现“软着陆”。我们同时也看到一些隐忧,包括信用卡的拖欠时间开始拉长,贷款的违约率也有所上升。我们认为,美国经济增速在下半年降至0以下,陷入衰退的可能性是存在的。

中国基金报:美联储主席鲍威尔在去年12月的议息会议后表示,美联储官员已经开始讨论降息问题。你预期美联储何时开始降息,降息的节奏如何?

王昕杰:市场预估美联储在2024年将降息125个基点,2025年会再降125个基点。根据历史经验,美联储通常会看到经济增速明显下滑,才会开始连续性降息。因此,我们认为美联储3月可能会降息25个基点,二季度则会维持不变。

中国基金报:你对美元的走势做何预测?

王昕杰:尽管美联储将降息,但欧洲央行及英国央行等其他央行将同步启动降息周期。因此,我们预期,未来6个月~12个月内,美元将会区间震荡,不会大幅贬值。

到2025年,如果美联储进一步降息125个基点,而其他央行已没有降息空间,美元将开始逐步走弱。

中国基金报:在这样的情境下,全球流动性会发生怎样的变化?

王昕杰:美元利率下降,将令全球资产定价之锚——美国十年期国债收益率下行,从而令部分资金流出美元资产,去寻找成长性更好的标的。黄金将首当其冲,成为资金流入的资产标的。另一类标的,我们认为是亚洲股票,包括中国股票。我们预期,亚洲的上市公司,包括中国上市公司,2024年盈利会出现明显改善。

但是,上述变化需待美联储实实在在降息之后,或市场对降息的时间/幅度的预期发生变化时才会发生。

全球经济增速将下滑

中国基金报:因为欧元区政府对天然气、食品及电力的补贴在削减,我们看到近期欧洲大部分地区的通胀在重新上升,欧元区的降息是否会晚于美国?

王昕杰:尽管当前欧洲确实面临价格上行压力,但我们更担心的是欧元区经济增速及增长动能将明显逊于美国。因此,我们的基础预判是欧元区的降息步伐可能快于美国。

中国基金报:红海紧张局势是否会进一步推高通胀?

王昕杰:这确实是一个值得关注的问题。红海的紧张局势是巴以冲突的外溢。航运公司因此不得不绕道好望角,导致航运成本及船舶运行时间增加,集装箱供不应求,同时推高了往返欧亚的空运及陆运价格。

但是,根据过往经验,地缘政治冲突通常对资本市场的影响时间相对较短。一旦问题解决,随着红海航线的重启,价格将会回归。不过如果问题长时间得不到解决,则会推高通胀,甚至影响美联储及其他央行的决策。

中国基金报:2024年可能出现的“灰犀牛”或“黑天鹅”会是什么?如果出现这些意想不到的风险,投资者该如何应对?

王昕杰:可能出现的“灰犀牛”,是高利率维持过久引发的宏观经济失速,进而影响企业盈利。

“黑天鹅”则是地缘政治风险。俄乌冲突还没结束,2023年又发生了巴以冲突,2024年新年伊始,朝鲜半岛紧张局势持续升温,这些因素都将影响全球金融市场。此外,今年是大选年,如果选举结果不符合资本市场的预期,将会引发市场的大幅波动。

因此,我们提出了“乘风起航,御势而行”的投资策略。

分散配置美股、高评级债及黄金

中国基金报:在当前的宏观背景下,投资者应如何进行全球资产配置?

王昕杰:我们还是强调资产的分散配置。基于美国经济“软着陆”的判断,我们建议超配美股,并适当配置债券以及类似黄金这样的防御性资产。同时尽量保持足够的流动性,以便及时调整投资组合。

中国基金报:2024年,你看好哪些行业的股票?

王昕杰:股票方面,我们认为,应进行哑铃式配置。哑铃的一头是成长股,即美国的TMT板块,例如,谷歌、脸书等互联网企业及电商。2023年飞速发展的AIGC及AI大模型,在2024年将从技术创新进入大规模商业化应用阶段,从而利好TMT板块。而AI在TMT板块的大规模应用,又将大大提升上游芯片及AI大模型等硬件及软件的需求。

哑铃的另一头,是防御性个股,即医疗保健相关行业。在经济增长放缓,消费力下滑的过程中,看病吃药是刚需。而且,我们预计今年会有多款新药上市。

中国基金报:2024年,你看好哪些类型的债券?

王昕杰:在经济增速下行的环境下,我们更看好高评级债券,包括投资级别的企业债或政府债。建议重点关注那些对利率更为敏感的类别,如长久期债券。

中国经济前景并不悲观

看好中国消费复苏及AI应用

中国基金报:展望2024年,中国经济能否强劲复苏?

王昕杰:我们对2024年中国经济前景并不悲观。2023年4季度公布的一些宏观数据,已经出现边际改善的迹象。这反映,自2023年7月份中央政治局会议以来,出台的一系列稳增长的政策在慢慢见效。进入2024年,相信随着政策的逐步落实,效果会进一步显现。

此外,决策层“以进促稳”“先立后破”的态度非常明确。相信2024年上半年政策面的支持大概率会超出市场预期。

中国基金报:有哪些政策值得我们期待?

王昕杰:2023年4季度增发特别国债后,中央财政赤字率已经达到3.8%。相信2024年中央财政赤字率将较往年有所提升,以支持实施一揽子化债方案;同时,通过加大改善型基建、防灾救灾基建等方面的开支,拉动地方经济增长。

此外,2023年三季度以来,政府已经出台了一系列房地产政策。我们预计,2024年房地产行业仍将获得政策支持,以确保其不对经济增长造成拖累。

中国基金报:2024年,你看好中国的哪些行业或主题投资机会?

王昕杰:我们认为,2024年消费的改善会较2023年更强劲。无论是政府主导的投资增加,还是房地产整体景气度的边际改善,都有助于拉动建材、家装等消费的增长。

此外,2024年元旦假期的数据显示,出游人数较疫情前的2019年同期增长超9%,消费金额也较2019年增长超5%。我们预期,消费动能的提升将带动非必需消费板块走强。

另外,和海外市场一样,2023年,国内科技企业也纷纷入局AI大模型。我们相信,2024年AI有望在TMT行业得到广泛应用并得以变现。最近,基于VR(Virtual Reality,虚拟现实)和AR(Augmented Reality,增强现实)技术的MR(Mixed Reality,混合现实)成为热门题材,这可能是继手机之后又一个能够带动软件、硬件与应用螺旋式上升的产业循环。我们看到,这些技术已经在赋能电商平台,助力以SHEIN(希音)为代表的国内电商走出去,并在海外获得了不错的收益。

免责声明:嘉宾言论系个人观点,不代表平台意见。为保护版权,文章中的嘉宾言论未经允许请勿转载或引用,也不得进行任何有悖原意的截取、删节或修改。文章所述观点均为当时观点,不代表对未来的预测,如因为发布日后的各种因素变化而不再准确或失效,平台及嘉宾所在机构均不承担更新义务。内容信息来源于公开资料,平台及嘉宾所在机构对这些信息的准确性及完整性不做任何保证。投资者应自行承担投资行为的风险与后果。

风险提示:投资有风险,请谨慎选择。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映资本市场发展所有阶段。请仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告。请投资者做好风险测评,并根据您的风险承受能力选择与之相匹配的风险等级的基金产品。定期定额投资不等于零存整取的储蓄品种,有损失本金的风险,投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。本基金如果投资港股通标的股票,需承担汇率风险以及境外市场的风险。本基金由国投瑞银基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本次直播会涉及中风险基金的介绍,请投资者做好风险测评,并根据您的风险承受能力选择与之相匹配的基金产品。