寧夏建材逾50億元重組案被否,股價連續跌停,背後發生了什麼?

界面新聞記者 | 陳慧東

寧夏建材(600449.SH)股價已經連續三個交易日跌停。

該公司籌劃已久的交易金額超50億元的重大重組計劃剛剛被否,此前,寧夏建材擬用換股吸收的方式合併實控人中國建材集團旗下企業中建信息(834082.NQ)。

1月18日晚間,寧夏建材發佈股價異動公告稱,1月16日收到上交所重組委下發的相關公告,對公司提交的重大資產重組方案審議結果爲:本次交易不符合重組條件或信息披露要求。公司正在對本次方案進行研究,將盡快對是否修改或終止本次方案作出決議。

作爲地方國企改革以及工業企業數字化轉型的重點案例,寧夏建材本擬通過此次重組徹底“改頭換面”,由原來的水泥廠商變爲ICT分銷企業。

因此這樁重組案備受市場關注,自2023年1月份拋出重組預案後,該股表現活躍,由年初均價不到12元/股大幅上漲,2023年10月,該股走出22.88元/股的歷史新高。截至1月19日收盤,該股報14.1元/股,已較高點跌去近4成。

寧夏建材此次的重組方案總計由三部分組成:吸收合併、資產出售和發行股票募集配套資金。而吸收合併的標的公司、資產出售的交易對方均爲關聯方,也即中國建材集團旗下企業。這一買一賣背後,究竟在下一盤怎樣的大棋?

要價23億元的標的企業成色如何?

此次重組涉及的交易三方—寧夏建材、中建信息、天山股份(000877.SZ)的控股股東同爲中國建材股份有限公司,實控人均爲中國建材集團。

重組“主人公”寧夏建材的動作總共分三步:

1、換股吸收合併

寧夏建材擬以向中建信息全體換股股東發行A股股票的方式換股吸收合併中建信息,吸收合併交易對價約爲22.9億元。寧夏建材股份發行價格爲13.60元/股。合併完成後,中建信息將終止掛牌,寧夏建材將承繼及承接中建信息的全部資產、負債、業務、合同、資質、人員及其他一切權利與義務。

2、資產出售

天山股份擬以現金方式向寧夏建材旗下水泥等相關業務子公司寧夏賽馬進行增資,增資金額爲27.18億元。增資完成後,天山股份將取得寧夏賽馬51%的股權,實現對寧夏賽馬的控制,構成寧夏建材的資產出售。

同時,寧夏建材和天山股份子公司嘉華特種水泥股份有限公司(以下簡稱嘉華特種水泥)各持有寧夏嘉華固井材料有限公司(以下簡稱嘉華固井)50%股權,由於寧夏建材在嘉華固井董事會席位中擁有超過半數的表決權,由寧夏建材合併嘉華固井財務報表。爲妥善解決同業競爭問題,寧夏建材和嘉華特種水泥將於重大資產出售交割日前完成嘉華固井董事會的改選及公司章程的修改,由寧夏建材將嘉華固井的控制權轉移至嘉華特種水泥。

3、募集配套資金

寧夏建材擬向不超過35名特定對象發行股票募集配套資金,募集配套資金總額不超過5.74億元,未超過本次交易中換股吸收合併的交易價格的100%,且發行股份數量不超過上市公司總股本的30%。本次募資中用於補充流動資金、償還債務的比例不超過本次交易中換股吸收合併的交易價格的25%。

寧夏建材將通過此次重組徹底“改頭換面”。重組後,寧夏建材主營業務發生變更,原熟料、水泥、商品混凝土及砂石骨料相關資產的控股權將由天山股份全面整合,消除潛在同業競爭。

寧夏建材爲何選擇實控人旗下的中建信息作爲重組標的?標價近23億元的中建信息業績成色又如何?

公告顯示,中建信息主要業務爲華爲及其他ICT產品增值分銷、雲及數字化服務。其商業模式爲:公司作爲廠商的總經銷商,通過服務合作伙伴(包括下游代理商和系統集成商等),在其有明確需求情況下籤署銷售合同,並向華爲及其他ICT廠商進行採購。公司通過爲下游合作伙伴提供物流、資金流和售前、售中和售後技術等增值服務,賺取相應的購銷差價以及增值分銷帶來的技術服務費。

中建信息近兩年的業績增速並不理想。2021年、2022年、2023 年1-6月,公司實現營收分別爲180.09億元、187.15億元、69.03億元,實現歸母淨利潤3.10億元、0.88億元、1.28億元。

- 中建信息最大的供應商爲華爲公司,報告期內公司完成對華爲公司的採購金額分別爲125.38億元、126.35億元、44.35億元,佔比分別爲76.06%、61.93%、59.01%。雖佔比有所下降,但中建信息對華爲公司的採購佔比仍保持在40%以上高位,導致其存在對華爲公司重大依賴的風險。對此,中建信息正在積極採取措施降低對華爲公司採購的依賴。

- 截至2023年6月底,中建信息存貨賬面價值爲33.35億元,以庫存商品與發出商品爲主。若未來中建信息下游客戶需求、商品市場價格等發生重大變化,將導致存貨面臨跌價減值的風險。

- 中建信息賬面還趴着逾百億元債務。截至2023年6月底,中建信息合併口徑的負債總額爲105.81億元,其中流動負債84.77億元,佔負債總額比例爲80.12%,以短期借款、應付票據、應付賬款爲主,非流動負債21.04億元,佔負債總額比例爲19.88%,主要爲長期借款。

業績承諾方承諾中建信息2023年度、2024年度、2025年度淨利潤(指扣非後歸母淨利潤數)分別不低於2.1億元、2.95億元、3.6億元。

深度科技研究院院長張孝榮向界面新聞記者分析稱,中建信息這類銷售公司沒有核心技術,難以加強國有企業的技術實力,不適合做國有企業技術轉型的優質標的。“如果做分銷賺錢多,老闆也不會賣股份,反之,日子就不大好過。但是,如果是上市公司選擇這類公司作爲重組標的,則通過一些緊跟市場熱點的操作,以引發市場情緒,達到“市值管理”的目的。”

3年內剝離水泥業務

上市至今二十年,寧夏建材試圖一朝改換原本主營的水泥業務,投入ICT產品增值市場。

寧夏建材是寧夏地區水泥龍頭企業,佔據寧夏水泥市場近50%的份額,主營業務是水泥及水泥熟料、商品混凝土和骨料的製造與銷售。

截至2023年上半年,寧夏建材運輸服務收入業務佔比上市公司總營收最高,約爲54%;其次爲水泥及熟料業務,佔比總營收的39%。

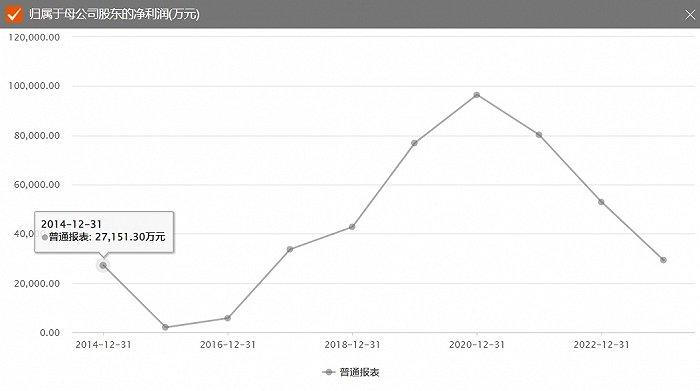

經歷了幾年的業績上漲後,2021年開始區域水泥市場需求持續低迷,寧夏建材業績也連年下降。

寧夏建材年淨利潤變化圖。圖片來源:Choice金融終端

通過此次重組,寧夏建材擬先處置兩家子公司,並最終改換水泥商身份。

重組預案顯示,中國建材集團擬出具承諾,在本次交易完成後3年內,將在符合適用的法律法規、國有資產相關要求和證券監管要求的前提下,通過行使股東權利,推動寧夏建材完成將持有的剩餘水泥及水泥熟料、商品混凝和砂石骨料的製造與銷售相關業務出售給天山股份的交易。

寧夏建材將整合中建信息、賽馬物聯等中國建材集團內數字化、信息化服務的優質資產,定位調整爲企業級 ICT 生態服務平臺,主營業務包括ICT增值分銷、數字化服務、數字物流等。

不過,寧夏建材置出兩家子公司的方案受到監管質疑。根據上交所重組委公告,上交所重組委現場問詢了三個問題:

- “請上市公司代表說明通過讓渡水泥業務控制權而非出售全部股權的方式分步置出水泥業務的原因,上市公司三年內將剩餘水泥業務出售給天山股份的可實現性。請獨立財務顧問代表發表明確意見。”

- “請上市公司代表結合應收賬款規模、賬齡、涉訴情況、期後回款、逾期客戶的經營情況和信用狀況、同行業可比公司情況等,說明中建信息應收賬款回款是否存在重大不確定性,應收賬款壞賬準備計提是否充分。請獨立財務顧問代表、會計師代表發表明確意見。”

- “請上市公司代表結合中建信息業務模式、上市公司本次交易前後主要財務指標變化情況,說明本次交易是否有利於提高上市公司質量、改善財務狀況和增強持續經營能力。請獨立財務顧問代表發表明確意見。”

一位陝西能源領域上市公司高層告訴界面新聞記者,寧夏建材選擇向關聯方讓渡水泥業務控制權而非出售股權的方式,涉及到上市公司的資產是否被“賤賣”的問題,也涉及到相關子公司的財務並表問題。“天山股份可以低成本拿到子公司的經營權。誰控制,誰並表,資產處置將切實影響到上市公司報表成色,因此上市公司在資產處置時必須進行審慎的決策。”

據2022年年報和2023年半年報披露,寧夏賽馬、嘉華固井資產規模分別爲27.03億元、1.97億元,報告期內實現淨利潤分別爲712.85萬元、1023.85萬元。

界面新聞記者就併購標的中建信息的業績成色、處置水泥資產等問題致電寧夏建材證券部,相關工作人員表示,因監管層要求公司儘快對是否修改或終止本次方案作出決議,公司內部正在推進召開董事會討論相關細節,不便透露有關內容。

責任編輯:張恆星 SF142