招商宏观:价值链重塑下的全球资本开支上升周期

本文编选自“招商宏观静思录”微信公众号

核心观点

美国:2022Q3以来在两项法案支持下制造业投资迅速上升,未来四年财政均将助力制造业投资加速。

1)美国私人固定投资中制造业分项2022Q3-2023Q2增长提速。制造业建造支出从2022下半年起快速走高,2023年6月同比79.9%。美国不仅给本土制造业提供大量投资,也积极投资布局其盟友地区的制造业发展,美国对外投资中信息业/电子产品制造业/采矿业/运输设备制造业增速居前。

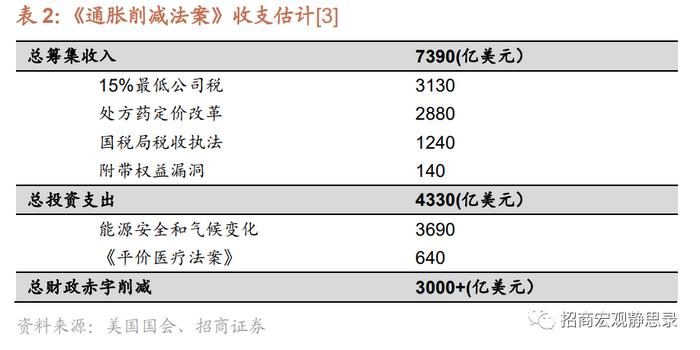

2)两部法案,未来5年投入千亿级资金。《芯片和科学法案》:5年内提供527亿美元,促进半导体研发和制造。这些预算额度将在2023-2027财年被分配授权。《通胀削减法案》: 10年内通过对大公司增税等方式获得7390亿美元收益,并将其中3690亿美元投资于能源安全和气候变化。

欧洲:2022年开始强调重振工业,近期固定投资上升。《芯片法案》刚刚通过议会,预计欧洲制造业投资将在未来两年进一步提速。

1)欧元区制造业增加值占GDP的比重从2022年以来有所提升,但制造业投资回升态势远不及美国。

2)《欧洲芯片法案》专攻芯片生产:2023年7月11日在议会通过,目标到2030年将投入430亿欧元投资使欧盟芯片市占率从目前的10%提高至20%。此外,各国政府通过大额补贴,鼓励海外半导体巨头来欧建厂。英特尔计划在德国建设两家半导体工厂,台积电将在德国投资建立欧洲半导体制造公司,计划于2024年下半年开始建设工厂。

欧美制造业本土化的同时亦扶持周边新兴国家加速落地配套产业意在形成制造业区域集群,未来几年新兴国家FDI或继续加速流入。

东盟10国:2020年受疫情影响东盟FDI流入明显放缓,但2021和2022年连创历史新高。2022年前3大受益行业是金融保险业、制造业和批发零售业,占比分别为28.1%、27.5%和14.9%。2022年新加坡FDI流入占东盟10国比重高达63.0%,且新加坡作为“金融中心”对东盟其他国家进行资本再分配。预计在《2021-2030年外国投资合作战略》牵引下,未来越南等国FDI有望保持增长并提高东盟地区活跃度。

印度:疫后FDI流入速度有所放缓,但PLI计划或对明后年FDI和国内投资产生拉动。2022年最大受益行业是制造业、占比48.2%,其次是金融业、贸易业、建筑业。在印度二三线城市崛起、生产挂钩激励计划(PLI)和投资便利化措施出台三因素的作用下,印度FDI将出现反弹。

拉美和加勒比地区:疫后整体FDI流入加快,明后年墨西哥或受益于近岸外包和投资计划。拉美地区多为资源国,支柱产业主要是上游能源和中游制造业。以墨西哥为例,前3大受益行业是制造业、金融保险业和采矿业,疫后年均占比分别为39.1%、20.1%、8.8%。在墨西哥的基建计划、投资计划以及美国企业转向墨西哥“近岸外包”的作用下,其FDI有望持续流入。

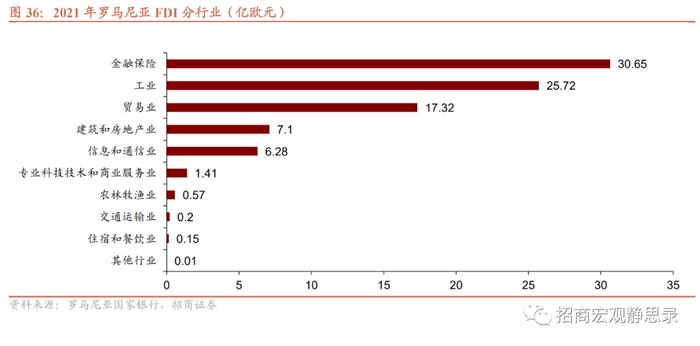

欧洲新兴国家:波兰和罗马尼亚FDI流入有望加快。疫后欧洲主要新兴国家FDI流入速度加快,尤其是波兰和罗马尼亚。2021年波兰前三大受益行业分别是服务业、制造业和建筑业;2021年罗马尼亚前5大受益行业分别为金融保险、工业、贸易业、建筑和房地产业、信息和通信业。疫后,波兰和罗马尼亚各获得581和292亿欧元的欧盟资金,有望对基建和制造业投资产生拉动。

正文

一、美国:2022年以来制造业投资迅速上升

(一)美国制造业回流加速,投资端迅速上升

美国在2018年开始推进制造业回流的浪潮,包括当时发起中美贸易争端。2022年《芯片和科学法案》和《通胀削减法案》生效,进一步推进制造业本土化。根据科尔尼的《美国制造业回流指数》年报,2022 年,美国从低成本国家或地区进口的制成品总额占美国国内制造业总产值的比例从2021年的14.5% 下降0.3个百分点至14.1%,该比例在2019年也曾大幅下降1%。

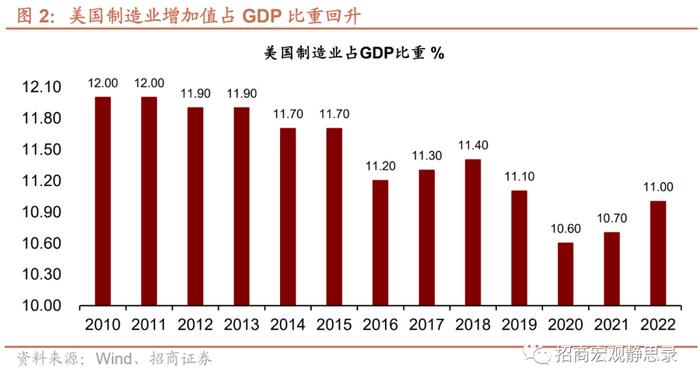

美国制造业增加值占GDP的比重从1950年代以来随着国家产业升级转型不断下降,近期呈回升趋势。新冠疫情爆发后,制造业增加值占GDP比重在2020年创下历史新低10.6%,2021和2022年连续回升至11.0%。

美国私人固定投资中,制造业固定投资分项从2021 Q2开始持续增长,尤其在2022 Q3至2023 Q2期间,增长显著加速,2023 Q2私人制造业固定投资环比增长16.7%(前值17.0%),同比增长69.4%(前值49.2%)。

美国月度建造支出数据中,制造业分项的建造支出额从2022年下半年开始快速走高,2023年6月建造支出(折年数)1959亿美元,同比增速高达79.9%(前值77.3%),疫前2019年6月仅有816亿美元。

美国不仅给本土制造业提供大量补贴和投资,同时也积极布局其盟友国家或地区的制造业发展,试图构建由美国主导的生产供应链体系,包括美日印澳“四方对话”(QUAD)、印太经济框架(IPEF)、芯片四方联盟(Chip 4)等。

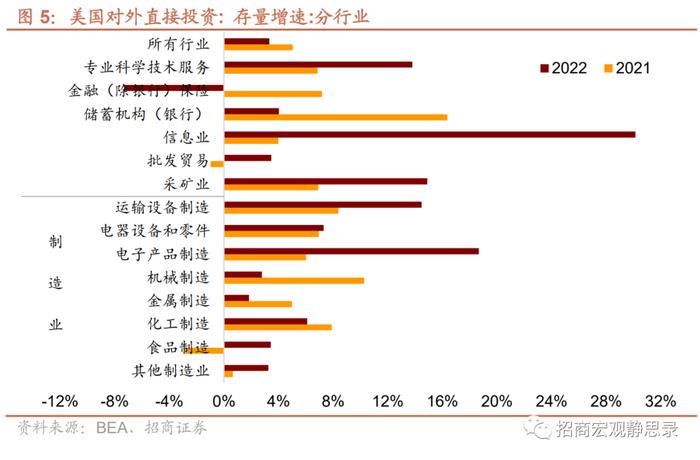

美国的对外直接投资也反映了这一点。2022年美国对外直接投资存量增速3.3%。分行业看,美国对外直接投资增速前五为:信息业大幅增长30.1%,电子产品制造业增长18.7%,采矿业增长14.9%,运输设备制造增长14.5%,专业科学技术服务增长13.8%。

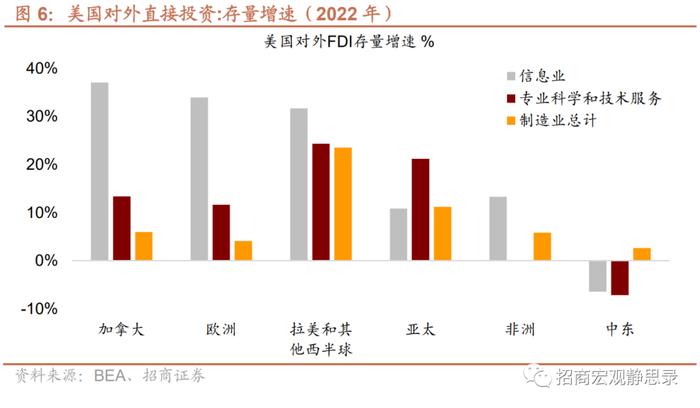

分地区看,2022年美国信息业对外直接投资在加拿大(37.0%)、欧洲(34.0%)、拉美地区(31.7%)的增速最快;科学技术服务业对外直接投资在拉美(24.3%)、亚太(21.2%)的增速较高;制造业对外直接投资在拉美(23.5%)的增速较高。

(二)两部法案,未来5年投入千亿级资金

1、《芯片和科学法案》:527亿美元促进半导体制造

2020年6月,为强化美国在芯片半导体领域的领导地位,美国参议院提出《为美国生产半导体创造有益的激励措施法案》,该法案最后未能落地。

2021年6月,在供应链短缺的背景下,参议院通过了《2021年美国创新与竞争法案》(简称USICA),要求投入千亿级美元资金以加强国家在研发方面的领导地位。2022年 2 月,众议院通过了该法案的修改版本《2022 年美国为制造业、技术领先和经济实力创造机会法案》(简称COMPETES)。2022年4月开始,两院就USICA和COMPETES之间的1000多项分歧进行激烈谈判。最后在2022年7月27日,参议院投票通过了最终版本的《2022年芯片和科学法案》,7月28日 众议院投票通过,8月9日由拜登总统签署成为法律。

《芯片和科学法案》(CHIPS)将在未来5年内提供527亿美元,用于美国半导体研究、开发、制造和劳动力发展。其中包括390亿美元的制造业激励措施, 20亿美元用于汽车和国防系统中使用的遗留芯片,132亿美元用于研发和劳动力发展,以及5亿美为国际信息通信技术安全和半导体供应链活动提供资金。法案还为半导体及相关设备制造的资本支出提供25%的投资税收抵免。

法案共分三部分:A部分“2022年芯片法案”(CHIPS Act of 2022);B部分“研发、竞争与创新法案”(Research and Innovation);C部分“2022年最高法院安全资金法案”(Threats to the Supreme Court of the United States)。

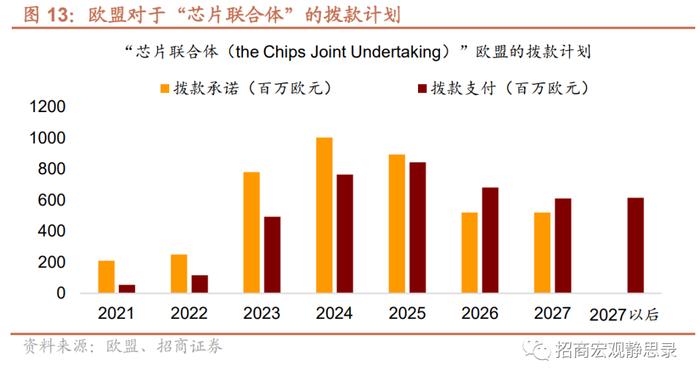

根据美国国会公布的预算表,该法案将在2023-2027财年批准授权超过500亿美元的资金预算,这些资金绝大部分将在2023-2031年内完成支付,资金支付将在2025-2028年迎来高峰。

2、《通胀削减法案》:3690亿投资振兴美国新能源产业

2021 年 11月,美国国会众议院通过《重建更好法案》,参议院以此作为《通胀削减法案》的立法基础。2022年8月6日,参议院多数党领袖舒默提出一项修正案,将之前通过的法案文本替换为2022年《通胀削减法案》文本。2022 年 8 月 7 日,参议院投票通过了法案(经修订)。2022年8月12日,该法案在众议院获得通过,2022年8月16日,《通胀削减法案》由拜登总统签署生效。

《通胀削减法案》(IRA)计划在10年内获得7390亿美元收益,其中3690亿美元用于投资能源安全与气候变化,640亿美元用于改革医疗体系,从而削减财政赤字超过3000亿美元。

收入方面,该法案计划在10年内获得7390亿美元收益,主要方式有1)对于年收入超过10亿美元的企业征收最低15%的企业税,2)强化税收执法、追查漏缴错缴,3)处方药价改革,4)征收1%股票回购税,修补附带权益税收漏洞。

支出方面,该法案计划3690亿美元用于投资补贴新能源相关行业和气候治理,此外还有640亿美元用于改革医疗体系。法案计划削减财政赤字3000亿美元,并实现降低美国通货膨胀的政策目标。

根据美国国会估计,《通胀削减法案》的投资支付主要集中在2023-2027年进行支付,预计五年内(FY2022-2026)将授权2567亿美元的预算,将支付1101亿美元资金。在2024-2026年法案将增加财政赤字,从2027年开始,法案的收入将可以覆盖支出,开始起到削减赤字的作用。

目前美国的工业生产相关指标仍较低迷,包括制造业PMI在历史低位,产能利用率边际转弱等。但鉴于前文提及的制造业投资近期迅速上升,两部重量级法案推动,同时制造业在2023年以来呈现招工热现象,制造业时薪增速显著上升,与总体时薪增速走势反向,预计美国制造业即将企稳回升。

二、欧洲:《芯片法案》推动下,固定投资上升

(一)非住宅固投GDP占比上升,但相对美国偏慢

欧洲从2022年开始强调重振工业、推动制造业本土化,背景是全球“缺芯”让欧洲增强供应链安全意识,同时美国推出了对于欧洲制造业十分不利的《通胀削减法案》,该法案或对欧洲的新能源汽车产业造成重大打击。为了提高本土芯片的产量供应,并应对《通胀削减法案》的贸易保护主义,欧洲加速“再工业化”的中长期规划。

欧元区制造业增加值占GDP的比重从去年以来明显提升。2023年一季度,制造业增加值占GDP比重为15.1%,前值为15.0%,去年一季度为14.6%。欧元区固定资本形成(非住宅)占名义GDP的比重在疫情中下降,2022年开始回升。2022年固定资本形成(非住宅)占名义GDP比重16.26%,较2021年提升0.35%。

总的来看,欧洲制造业投资回升态势不及美国,考虑到《欧洲芯片法案》2023年7月刚刚通过欧洲议会,比美国的芯片法案晚了将近1年,预计欧洲制造业投资将在未来两年进一步提速。

(二)《芯片法案》数百亿欧元投资;海外龙头企业入欧

1、《欧洲芯片法案》:430亿欧元投资半导体行业

2022年2月8日, 欧盟委员会提出建立加强欧洲半导体生态系统措施框架的法规提案(芯片法案)、公布文本内容。2023年2月至4月,举行多场立法提案的三方会议(议会、理事会、委员会)对法案进行探讨。2023年4月18日,欧盟委员会就《欧洲芯片法案》达成临时政治协议。2023年7月11日,欧洲议会通过《欧洲芯片法案》(The EU Chips Act,简称ECA)。

《欧洲芯片法案》指出,到2030年,将投入430亿欧元的公共和私人投资(其中33亿欧元来自欧盟预算),使欧盟芯片产量占全球的份额应从目前的10%提高至20%,满足自身和世界市场需求。

在芯片法案提出之前,科尔尼咨询在2021年发布的报告显示,预计从2020年到2030年,欧洲的半导体产量份额将下降1个百分点。《欧洲芯片法案》想要逆转趋势,带动欧洲的产量份额大幅上升10个百分点,并非易事。

该法案的主要内容分为3大支柱。

第一个支柱“欧洲芯片倡议”:支持大规模技术能力建设和尖端芯片的创新。欧盟、成员国、相关第三国及私营部门将通过“芯片联合体”(Chips Joint Undertakings)提高欧盟芯片研发、创新、生产能力,强化人才培训。该计划将帮助在欧洲各地建立能力中心,提供技术专长和实验,帮助公司(特别是中小企业)提高设计能力和开发技能。“芯片联合体”计划将得到62亿欧元公共资金的支持,其中33亿欧元来自欧盟的预算,将持续到2027年。

欧洲芯片法案的第二个支柱,将建设新的合作框架,吸引对半导体制造的投资并对投资进行协调,通过提供基金为初创企业提供融资便利。

欧洲芯片法案的第三个支柱,在成员国和委员会之间建立协调机制,加强成员国之间的合作,监测半导体供应,估计市场需求和短缺情况,在触发危机时迅速反应。

资金方面,《欧洲芯片法案》提出的430亿欧元配套投资中,只有33亿欧元是来自欧盟的直接预算,包括通过 Horizon Europe 计划提供的16.5 亿欧元和通过 Digital Europe 计划提供的 16.5 亿欧元,剩下将近400亿欧元则主要来自于各成员国的政府投资及私人投资。

2、通过大额补贴,鼓励海外半导体巨头在欧建厂

欧洲国家还通过提供政府大额补贴,鼓励更多制造商在欧洲建设工厂生产半导体。

英特尔:

2022年3月,美国芯片大厂英特尔(Intel)宣布将在德国打造大型晶圆厂,初期计划投资额170亿欧元。2023年6月,英特尔与德国政府签署修订意向书,扩大晶圆厂投资规模到270亿欧元,将在德国建设两家半导体工厂。英特尔预计,这两家芯片工厂将直接创造约3000个工作岗位,新工厂于2027年开始运转。德国政府同意提供近100亿欧元补贴。

2023年6月,英特尔宣布,将在波兰的弗罗茨瓦夫投资46亿美元兴建封装和测试厂,预计2027年启用。

台积电:

2023年8月,全球最大芯片代工企业台积电表示,公司董事会批准了一项价值数十亿欧元的投资计划在德国办厂。台积电将持有新工厂70%的股份,合作方德国博世、英飞凌和荷兰芯片制造商恩智浦各持股10%。新工厂将被称为ESMC——欧洲半导体制造公司。德国联邦政府已承诺提供50亿欧元支持工厂建设。ESMC 将雇用大约 2000 名工人,计划2024年下半年开始建设工厂,2027年底开始生产。

此外,2023年6月24日,英伟达CEO黄仁勋称,“非常有可能”向欧洲投资,欧盟对芯片制造商的未来来说是个好地方。2023年7月8日,美国芯片制造商博通的CEO表示将投资欧盟资助的一项在西班牙发展半导体产业的计划,项目或值10亿美元,将建设欧洲独有的大型后端半导体设施。8月10日,欧盟内部市场专员蒂埃里·布雷顿表示,欧盟将在半导体生产政策方面投资超1000亿欧元,目前成员国报告了68个具有战略意义的融资项目,金额已达220亿欧元。

但也有声音对欧洲大兴投资办厂表达担忧,德国经济研究所所长马塞尔·弗拉茨舍尔表示台积电和英特尔这两项芯片工厂计划是“对未来的不确定赌注”,仅这两家工厂,德国就花费了150亿欧元的补贴。

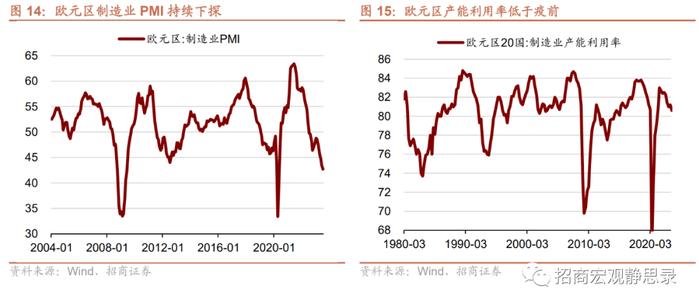

再看当前欧元区的工业生产指标,制造业PMI持续下探,7月录得42.7,若要回到荣枯线以上仍有很大距离,制造业产能利用率业从2022年一季度以来呈下降趋势,二季度为81.2%,较一季度小幅回升0.2%。从当前低迷工业表现来看,欧元区想要重振制造业本土化,任务艰巨。

三、未来几年新兴国家FDI或加速流入亦将助推全球资本开支周期

(一)过去30年全球FDI流入周期性上移,疫情三年新兴国家FDI流入明显超过发达国家

1990-2022年全球外商直接投资(FDI)流入规模呈现周期性上移的特征,由下图可知,发达国家解释“周期波动”,新兴国家解释“趋势上移”。2015年以来全球FDI流入下滑与发达国家FDI流入明显减少有关,但其间新兴国家FDI流入持续上升,疫情三年(2020-2022)更是首次明显超过发达国家。2011-2022年FDI年均占比TOP6从高到低依次为欧盟、美国、拉美和加勒比地区、东盟10国、中国大陆、中国香港,合计占比73.8%;疫情三年美国、拉美和加勒比地区、东盟10国、中国大陆、中国香港FDI持续上升。2022年全球FDI流入1.29万亿美元,同比下降12.4%。其中,发达国家FDI流入3783.2亿美元,同比下降36.7%;新兴国家FDI流入9164.2亿美元,同比上升4.0%。

结合前文, 欧美制造业本土化的同时亦扶持周边新兴国家加速落地配套产业意在形成制造业区域集群,未来几年新兴国家FDI或继续加速流入。

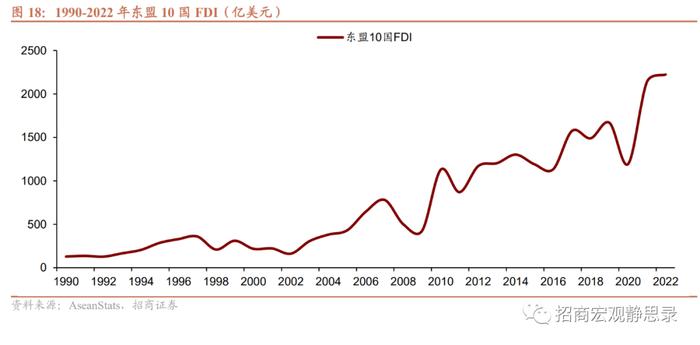

(二)东盟10国:疫后FDI流入规模连创新高,越南和新加坡FDI或有望大幅流入

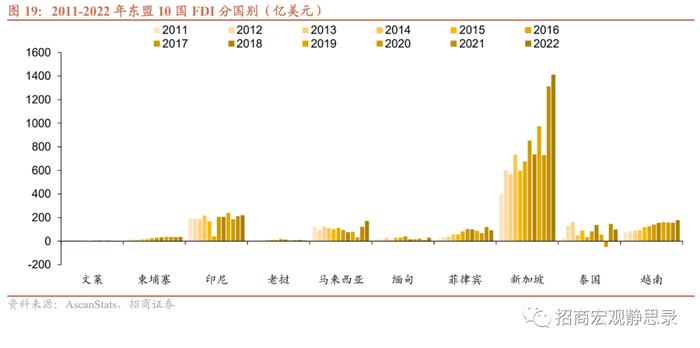

金融危机后全球资金加速流入东盟10国,2020年受疫情影响FDI流入明显放缓,但2021和2022年FDI流入连续创历史新高。2022年新加坡FDI流入占东盟10国比重高达63.0%,表明绝大多数资金先流入新加坡,而新加坡作为“金融中心”对东盟其他国家进行资本再分配。除新加坡外,印尼、越南、马来西亚FDI流入水平较高,2022年FDI流入占东盟10国比重分别为9.8%、8.0%、7.6%。

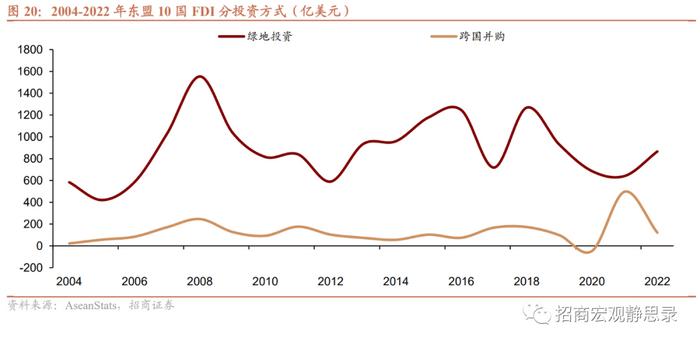

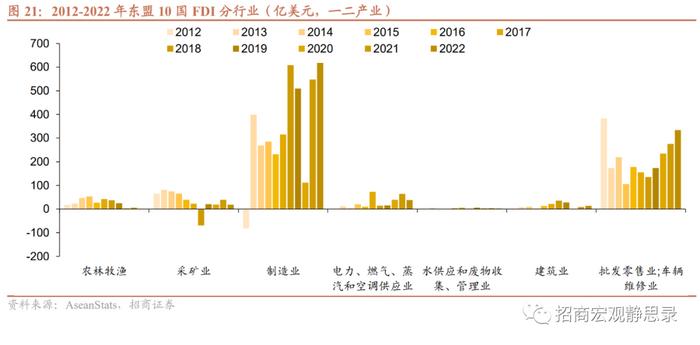

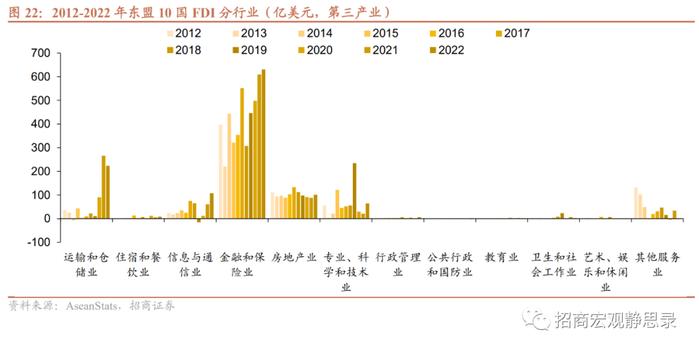

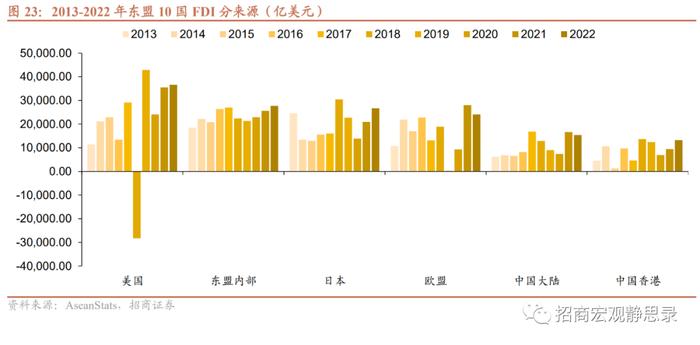

由于数据制约,我们将东盟10国看成一个整体。从投资方式看,FDI投资主要以绿地投资为主,跨国并购占比较少,主要原因是绿地投资集中在制造业、建筑业等重资本行业,而跨国并购则以服务业为主。从投资行业看,FDI流入前3大行业是金融保险业、制造业和批发零售业,2022年FDI流入占比分别为28.1%、27.5%和14.9%,且疫情三年这3个行业规模持续上升。从投资来源看,2022年FDI流入TOP6分别为美国、东盟内部(Intra-Asean,新加坡主导)、日本、欧盟、中国大陆、中国香港,占比分别为16.3%、12.3%、11.9%、10.7%、6.9%、5.9%。东盟地区投资来源相对分散,且疫后6个地区几乎同时增加对东盟的投资,侧面反映全球资金对东盟地区的青睐。

2022年越南政府发布《2021-2030年外国投资合作战略》,战略目标是吸引高科技和高价值外国投资,2021-2025年阶段提高部分地区和国家的注册投资资金比重至70%,2026-2030年阶段到达75%。通过该战略,越南希望将FDI流入增加近三倍,从2022年的277亿美元增加到2023年的约800亿美元。此外,根据越南计划投资部外资局的预测,2023年越南FDI流入将达到360-380亿美元,同比增长至少30%。

(三)印度:疫后FDI流入速度有所放缓,但PLI计划或对明后年FDI和国内投资产生拉动

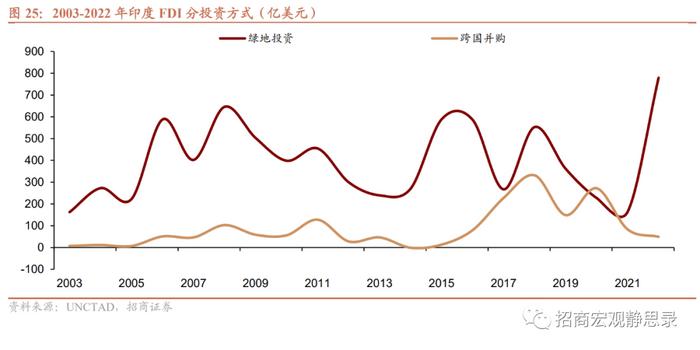

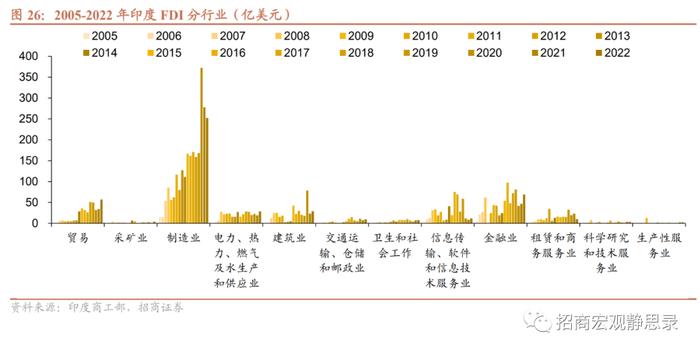

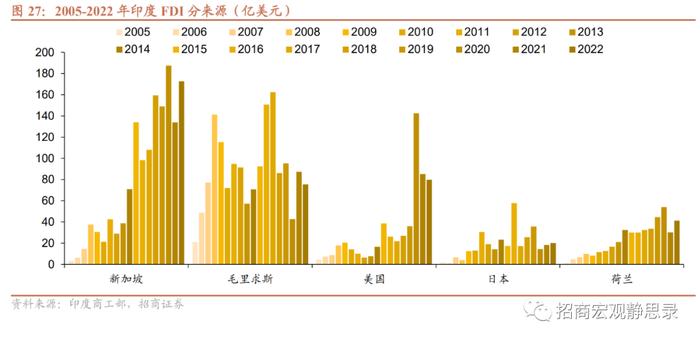

金融危机后印度FDI持续流入,但疫后FDI流入则明显放缓。从投资方式看,2017-2021年跨国并购金额增加,但2022年明显下滑,或与欧美亚投资者离场有关;2019-2021年绿地投资金额减少,但2022年大幅增加。从投资行业看,2022年FDI流入最大的行业是制造业、占比48.2%,其次是金融业、贸易业、建筑业,占比分别为13.1%、10.9%、5.5%。从投资来源看,2023Q1印度FDI流入TOP5分别为新加坡、毛里求斯、美国、日本、荷兰,占比分别为44.4%、15.1%、11.7%、4.0%、3.7%,2005Q1-2023Q1新加坡和毛里求斯合计占比均值为50%。

根据India Briefing的预测,在印度二三线城市崛起、生产挂钩激励计划(PLI)和投资便利化措施出台三因素的作用下,2023年印度FDI将出现反弹。PLI 计划为符合条件的制造公司提供2019-20基准年销售额增量4%-6% 的激励措施,涵盖13个行业,每个PLI计划的适用期限为四到六年,预算支出总额为264.8亿美元。根据印度商工部的预测,PLI政策实施期间,印度工业总产值将增加5200亿美元以上。

(四)拉美和加勒比地区:疫后整体FDI流入加快,明后年墨西哥FDI或受益于近岸外包和投资计划

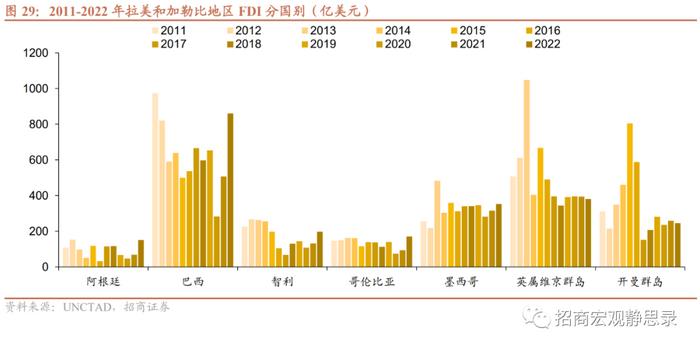

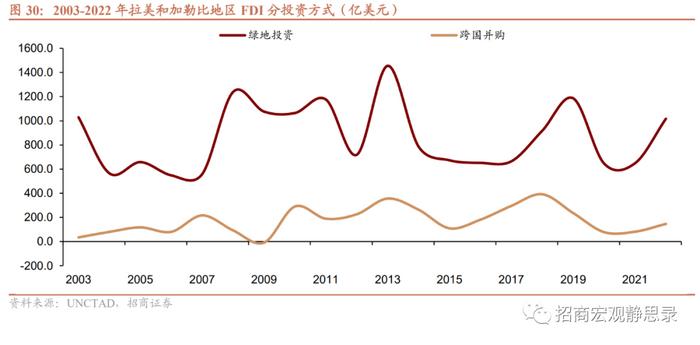

金融危机后拉美和加勒比地区FDI流入变动较大,2011年大幅增加后持续下滑,2021-2022年持续增加,并在2022年创历史新高2084.5亿美元。其中,巴西FDI流入占拉美和加勒比地区比重最高,2022年为41.3%,其次是墨西哥、2022年占比16.9%,英属维京群岛和开曼群岛由于“避税属性”占比也较高,2022年占比分别为18.3%和11.8%。从投资方式看,FDI投资主要以绿地投资为主(包括上游能源和制造业),跨国并购占比较少。

拉美地区多为资源国,支柱产业主要是上游能源和中游制造业。以墨西哥为例,从投资行业看,FDI流入前3大行业是制造业、金融保险业和采矿业,2020-2022年均占比分别为39.1%、20.1%、8.8%。其中,汽车行业是制造业最大部门和FDI流入最多的行业。从投资来源看,据墨西哥经济部统计,2021年FDI流入TOP5分别为美国、西班牙、加拿大、英国和德国,占比分别为47.5%、13.7%、6.5%、5.7%、5.2%。我们预计随着越来越多美国企业转向墨西哥“近岸外包”,美国的FDI占比有望继续扩大。

2019年11月26日,墨西哥政府公布国家基础设施建设计划。该计划的第一阶段包括147个项目,投资总额440亿美元;2023年到2024年启动建设剩余的34个项目。5月墨西哥经济部表示,2023年私营企业在墨西哥宣布了117项投资,总价值达480亿美元,近300亿美元将用于制造业,150亿美元用于运输业,20亿美元用于商业,4.33亿美元用于采矿业。其中,约300亿美元将在2023年全年投入,其余资金将在未来三年内持续投入。此外,根据墨西哥央行调查预测数据,2023和2024年将保持正增长,增速分别为0.3%和4.5%。

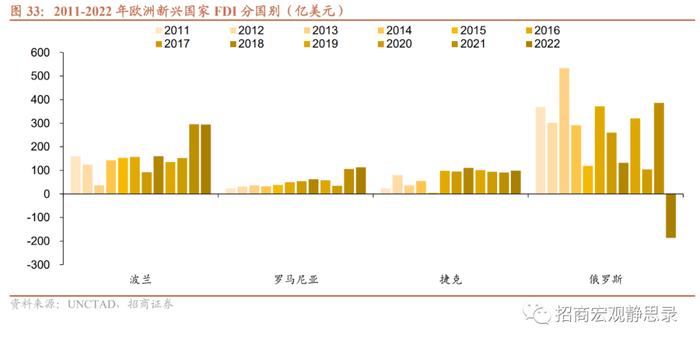

(五)欧洲新兴国家:除俄罗斯外疫后FDI流入速度加快,波兰和罗马尼亚FDI流入有望加快

除俄罗斯外,疫后欧洲主要新兴国家FDI流入速度加快,尤其是波兰和罗马尼亚。

以波兰为例。从投资方式看,2016年起绿地投资金额快速、大幅增加,跨国并购金额偏低。从投资行业看,2021年FDI流入前三大行业分别是服务业、制造业和建筑业,占比分别为51.1%、36.2%、6.0%。制造业中,机械产品、金属制品、汽车占比排名前三;服务业中,专业科学和技术业、批发零售业、房地产占比排名前三。从投资来源看,波兰FDI流入以欧洲国家为主,根据波兰央行数据,2020年对波兰投资额排名前5位的国家分别是荷兰、卢森堡、德国、瑞士、塞浦路斯,占比分别为25.6%、16.7%、15.6%、7.0%、6.7%。

2022年6月欧盟委员会批准波兰政府的《国家重建计划》,根据该计划,波兰可获得581亿欧元,包括239亿欧元的直接拨款和342亿欧元的贷款。重点支持数字化转型、增强经济的韧性和竞争力、能源转型和降低能耗、提高医疗保健系统的可用性和质量、绿色智能出行等五大领域,同时也将投资铁路、公路等基础设施项目。此外,根据Trading Economics的预测,2023和2024年波兰FDI流入增速分别为3.7%和3.2%。

再以罗马尼亚为例。根据罗马尼亚国家银行公布的《2021年罗马尼亚FDI报告》,2021年罗马尼亚FDI流入前5大行业分别为金融保险、工业、贸易业、建筑和房地产业、信息和通信业,占比分别为34.3%、28.8%、19.4%、7.9%、7.0%。2020年罗马尼亚前五大外资来源地依次为荷兰、德国、奥地利、意大利和法国,占比分别为22.0%、12.2%、12.0%、8.4%和6.2%。

2021年10月28日,欧盟理事会批准罗马尼亚国家复苏与复原力计划(PNRR)。到2026年,罗马尼亚可获得292亿欧元的欧盟资金,主要用于支持绿色和数字化转型、地区发展、开展医疗健康和经济领域的重大投资等。