创纪录最大降幅!LPR下降如何影响你的房贷?

2月20日,央行公布新一期LPR,其中1年期和5年期以上LPR分别为3.45%和3.95%,前者与上次持平、后者下降25个基点。

此次5年期以上LPR下降幅度远超市场预期,创下了2019年LPR形成机制改革以来最大降幅。

LPR下调意味着什么?将如何影响你的房贷?

Q

LPR为何在当前时点下调?

综合专家观点,今年若要继续保持合理的经济增速,一季度需要宏观政策靠前发力,及早体现政策成效。LPR作为银行贷款定价基准,直接关系到企业和居民的融资成本和财务支出变化,2月LPR下行有助于进一步带动实际贷款利率降低,促进社会融资成本稳中有降,激发实体经济有效需求。

本月5年期以上LPR下降0.25个百分点至3.95%,降幅明显超出市场预期,将继续推动社会综合融资成本有效下行。考虑到参考5年期以上LPR定价的主要是企业中长期贷款和个人住房贷款,这将有助于企业扩大投资和房地产市场平稳健康发展。同时,存量房贷利率调整、居民利息支出减少,也有利于居民消费的进一步恢复,巩固经济回升向好势头。

Q

5年期以上LPR下降对房贷有何影响?

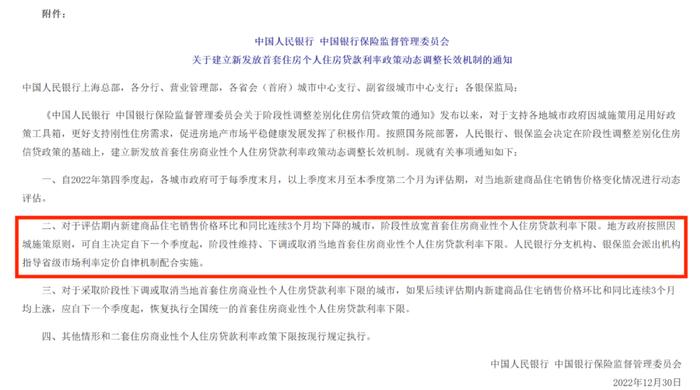

5年期以上LPR是个人住房贷款定价的主要参考基准,全国的房贷利率政策下限将跟随LPR调整至3.75%,新发放房贷利率将有所下降,存量房贷利率也将在重定价日相应调整,可节省房贷借款人利息支出,促进投资和消费,有助于支持房地产市场平稳健康发展。

以北京为例,若房贷利率为4.2%,此次LPR下调后,房贷利率将变为3.95%。以100万元、30年等额本息还款的商业贷款为例,一个月可以省下约144.8元,一年省约1737.6元,30年可省52128元。

Q

5年期以上LPR下降后,下月要还的房贷会立刻减少吗?

不一定!

对于存量房贷而言,房贷利率的变化关键看购房者与银行约定的重定价日。

若购房者选择的房贷利率重定价日为1月1日,其房贷利率将在2025年1月1日发生变化。

若重定价日为贷款发放日,此次LPR下降的红利将在贷款发放日的当月开始在购房者的房贷中体现。

Q

为何此次1年期LPR没有下降?

本次1年期LPR没动,与之前1年期MLF利率未调整相匹配,也有助于稳定已处历史低位的银行净息差,为5年期以上LPR报价较大幅度下调腾出空间。

市场人士分析,当前利率水平处于历史低位,10年期国债利率已下行至2.5%左右;2023年新发放企业贷款加权平均利率为3.88%,同比下降0.29个百分点,创有统计以来新低;个人住房贷款利率同比下降0.75个百分点。目前企业实际贷款利率为4%左右,总体是合适的。