中金外匯日元:24年3月會議前瞻-開啓“正常化”、但影響或有限

中金外匯研究

日本央行(正式名稱:日本銀行,Bank of Japan,簡稱“日銀”)對全球金融市場有着重要影響,2022年1月以來,我們開啓“中金看日銀”相關係列報告,持續追蹤日本央行動向,目前已相繼發佈了41篇報告(詳情參考文末《中金看日銀》系列報告一覽表)。

本次會議或開啓“貨幣政策正常化”:日本央行將在3月18-19日期間召開議息會議,並於3月19日中午北京時間11點左右公佈議息會議的結果,本次會議不公佈最新的經濟與通脹展望。我們認爲日本央行或在本次會議中開啓貨幣政策“正常化”(退出負利率、放棄YCC、停止購買ETF等),但中長期來看上述舉措的負面影響或有限。

3月退出負利率基本定價完畢:3月以來多家日本媒體多次報導日本央行將在3月會議中開啓貨幣政策正常化,受相關媒體導報影響,我們認爲市場對於日本央行貨幣政策正常化的定價已經基本完成。

時隔33年的“春鬥”好結果 2024年春鬥首輪漲薪幅度統計爲+5.28%、遠高於2023年+3.80%的水平,我們認爲最終結果或能成爲1992年以來最大的漲薪幅度。此外,中小企業的工資也在首輪春鬥取得明顯增長。

貨幣政策正常化的三大領域 基於2024年春鬥首輪統計中所呈現的好結果,日本央行或在3月會議中開啓貨幣政策正常化,具體而言將在三大領域做出調整:負利率、YCC、ETF。

► 退出負利率:我們認爲日本央行本次加息的幅度僅有10bps,且未來連續加息幅度有限,中長期對市場的衝擊有限。參考本世紀以來唯二的兩輪日本央行加息週期時的各類資產的表現來看,並未發生明顯影響,反而出現了日元貶值的情況。底層邏輯在於①日本央行加息時的全球經濟的宏觀大背景大概率是“風和日麗”(不能在全球發生風險的背景下收緊貨幣政策);②日本央行貨幣政策收緊的幅度有限(加息最大幅度爲50bp),日本資產(日債、日元匯率、日股)更多走全球經濟邏輯,更多受到美國方面(美債利率、美聯儲貨幣政策、美股)的影響。

► 正式結束YCC:我們認爲日本央行在23年10月會議中已經在實際意義上結束了YCC,本次名義上宣佈結束YCC的影響也十分有限。2022年底至今,日債利率趨勢時上行,但是日本投資者依舊大幅買入外債、外股,我們不認爲日本央行的本次調整會給全球市場資金流帶來明顯調整。

► 結束購買ETF:2021年後,日本央行就不再積極買入ETF,從過去經驗來看,僅在東證指數早盤下跌2%以上的交易日內,日本央行會購買ETF,2021年僅在5個交易日中買入、累計買入約3500億日元;2022年僅在3個交易日中買入、累計買入約2100億日元。考慮到2022年、2023年日本央行已經幾乎不再購買ETF,我們認爲即便未來日本央行結束對ETF的購買,此舉是日本股市的影響也相對有限。日股的底層邏輯以及我們對日股的長期觀點歡迎參考《國別研究系列之日本篇#1:重返歷史舞臺的日本股市》。

未來貨幣政策走勢:關於未來的貨幣政策的走勢,我們認爲日本央行或不會給出連續加息的暗示,整體來看我們認爲3月會議更多的結局或是鴿派加息。當鴿派加息的事實確定之後,反而可能會出現“日元貶值、日股上漲”的情況。但是關於2024年內日本央行政策利率的高點,近期日本的上游通脹出現了反彈的跡象,我們認爲不排除日本通脹長期維持在高位,最終日本央行加息到0.50%附近的可能性。但即便是0.50%的政策利率,依然與美國5%以上的政策利率形成鮮明差距,我們仍然認爲日本央行的加息幅度有限,對資本市場的衝擊幅度也有限。

結論:本次會議或開啓“貨幣政策正常化”、但中長期影響有限

日本央行將在3月18-19日期間召開議息會議,並於3月19日中午北京時間11點左右公佈議息會議的結果,本次會議不公佈最新的經濟與通脹展望。我們認爲日本央行或在本次會議中開啓貨幣政策“正常化”(退出負利率、放棄YCC、停止購買ETF等),但中長期來看上述舉措的負面影響或有限。

3月退出負利率基本定價完畢

3月以來以時事通訊社爲代表的日本媒體多次報導日本央行將在3月會議中開啓貨幣政策正常化,同時《日本經濟新聞》也在3月16日凌晨報導稱[1]“受‘春鬥’中漲薪結果的影響,日本央行將在3月會議中解除負利率政策,另外日本央行還將正式結束YCC以及停止購買ETF”。受相關媒體導報影響,我們認爲市場對於日本央行貨幣政策正常化的定價已經基本完成。

政府層面似乎並無反對意見

日本經濟財政大臣的新藤義孝在3月17日的電視節目中表示[2]“日本央行正在觀測各類經濟數據,在此背景下會做出最恰當的決定”,我們認爲相關發言意味了政府層面“默許”日本央行開始實施貨幣政策正常化,相關背景同2023年12月新藤大臣親自參加日本央行議息會議並牽制了邊際偏鷹的日本央行相比發生了180度的轉變。

時隔33年的“春鬥”好結果

“春鬥”全稱爲春季生活鬥爭,是每年春季(日本財年始於4月)所進行的工會與經營者之間的薪資交涉談判。每一年的“春鬥”歷時半年以上,具有多個步驟,流程爲“前一年10月左右公佈要求漲薪目標”→“1月日本經濟團體‘經團聯’與日本總工會(RENGO)進行首腦會談、春鬥正式開始”→“2月期間各大公會向經營者提交要求漲薪的文書”→“3月初公佈整體的要求漲薪的幅度”→“3月中旬公佈首輪迴答統計的結果”→“3月下旬-7月上旬期間還將陸續公佈第二到第七論的回答統計的結果,一般而言第七輪的統計結果爲當年春斗的最終結果”。在一系列的流程中存在“好的開始就有好的結果”的特徵。去年10月中所提出的要求漲薪目標就高於2023年同期的水平。2024年3月所公佈的要求漲薪幅度與首輪統計的結果也遠好於2023年同期的水平(圖表1)。2024年春鬥首輪漲薪幅度統計爲+5.28%、遠高於2023年+3.80%的水平,我們認爲2024年春斗的最終結果或能實現+4.50%左右的漲薪(圖表2),屆時或能成爲1992年以來最大的漲薪幅度(圖表3)。此外,日本央行更爲關注的中小企業也在首輪春鬥統計中+4.42%、遠高於去年同期的+3.45%的水平(圖表4),我們認爲2024年中小企業的漲薪也能取得明顯的增長。

圖表1:歷年春鬥中整體企業的要求漲薪幅度與首輪迴答統計的走勢

資料來源:日本總工會(RENGO),中金公司研究部

圖表2:歷年春鬥中整體企業從第一輪到第七輪的漲薪幅度統計結果的走勢

資料來源:日本總工會(RENGO),中金公司研究部

圖表3:歷年春鬥中最終薪資漲幅的走勢

注:2024年爲首輪統計的結果

資料來源:日本總工會(RENGO),中金公司研究部

圖表4:歷年春鬥中中小企業從第一輪到第七輪的漲薪幅度統計結果的走勢

資料來源:日本總工會(RENGO),中金公司研究部

貨幣政策正常化的三大領域

基於2024年春鬥首輪統計中所呈現的好結果,日本央行或在3月會議中開啓貨幣政策正常化,具體而言將在三大領域做出調整:負利率、YCC、ETF。

退出負利率或影響有限:歷史上日本央行加息並未帶來負面衝擊

目前日本央行的超儲共有三層結構,其最上面一層負利率所對應的部分(Policy-Rate Balance)僅佔4.5%(圖表5),比起對存量的影響,更多是邊際上的影響。退出負利率的具體方法或爲退回導入負利率之前的情況,即對超額儲蓄的部分給予0.1%的利率,並將無擔保隔夜利率的利率由-0.1~0.0%誘導至0.0~0.1%的區間。圖表6展示了本世紀以來的日本的無擔保隔夜利率的走勢(約等於政策利率),自2016年1月日本央行宣佈導入負利率之後該利率由0.1%下行至-0.1%附近,但在過去1年該利率基本靠近零利率,實際意義是我們可以說“日本已經不是負利率,而是零利率”,因此我們認爲負利率的實際意義相對有限。

關於未來的加息幅度,我們認爲在美國經濟堅挺、美聯儲降息幅度有限(降息75bp以內)的背景下,2024年日本央行的政策利率最高或升至0.5%,但是在2024年3-4月的議息會議中我們認爲日本央行或宣稱“退出負利率,但將在可見的未來內維持零利率不變(不給出連續加息的預期、鴿派退出負利率)”。因此在2024年的上半年內日本的隔夜利率或僅會上漲10-25bp左右,上行幅度十分有限,同時美國的政策利率或依舊維持在5%以上的高位,美日兩國的政策利率的息差依舊維持在高位。

圖表5:日本央行超額儲蓄的走勢

資料來源:日本央行,中金公司研究部

圖表6:日本無擔保隔夜利率的走勢

資料來源:彭博資訊,中金公司研究部

衆多投資者關心日本央行退出負利率背景下,是否會給日本資產(日債、日元匯率、日股),乃至全球資產帶來影響。結論而言,我們認爲退出負利率的影響僅停留於數個交易日-數週左右,中長期(1個月以上)的期限來看相關影響十分有限。

參考本世紀以來唯二的兩輪日本央行加息週期時的各類資產的表現來看,並未發生明顯影響,反而出現了日元貶值的情況。底層邏輯在於①日本央行加息時的全球經濟的宏觀大背景大概率是“風和日麗”(不能在全球發生風險的背景下收緊貨幣政策);②日本央行貨幣政策收緊的幅度有限(加息最大幅度爲50bp),日本資產(日債、日元匯率、日股)更多走全球經濟邏輯,更多受到美國方面(美債利率、美聯儲貨幣政策、美股)的影響。

本世紀以來(或爲1990年泡沫經濟崩潰以來),日本央行只開啓過兩輪加息週期。第一輪爲2000年8月日本央行將隔夜利率的誘導目標由0.00%上調至0.25%。第二輪爲2006年7月日本央行將隔夜利率的誘導目標由0.00%上調至0.25%、此後在2007年2月再度上調至0.50%。

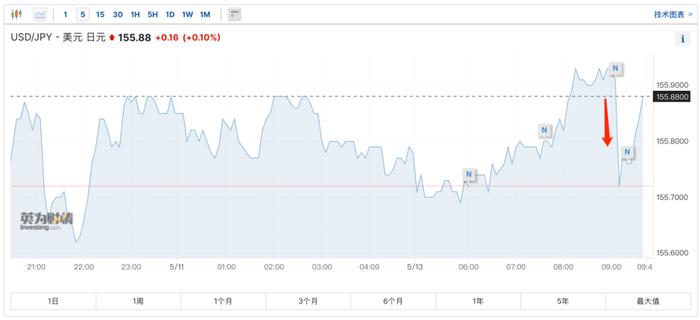

日元匯率方面:兩輪加息週期中,美日匯率都實現了上行(發生了日元貶值)(圖表7、圖表8)。主要原因在於美國的短端利率依舊維持在高位(2000-2001年期間美國政策利率在4.0-7.0%之間、2006-2007年期間美國政策利率在5%左右),即便日本央行實施了加息,但是美日息差絕對值較大的背景之下,套息交易頻繁,日元依然貶值。因此我們認爲,美聯儲的貨幣政策纔是決定美日匯率的關鍵因素,而非日本央行。

日本股票方面:在日本央行兩輪加息週期中,日股分別呈現了下行與上行的走勢,比起日本央行政策利率,日股更多受美股的影響。在2000年的加息週期中,日經指數出現了下行(圖表9),主要原因在於美股的拉動,彼時美國股票的互聯網泡沫逐步開始“崩潰”,在美股下行背景下日股也出現了下行。在2006-2007年的加息週期中,日經指數出現了上行(圖表10),主要原因也來自美股的拉動,彼時美國股市整體處於上行週期。因爲我們認爲,在過去日股與美股的聯動較大,美股或許纔是影響日股的關鍵。

圖表7:2000年日本央行加息週期中美日匯率的走勢

資料來源:彭博資訊,日本央行,中金公司研究部

圖表8:2006年日本央行加息週期中美日匯率的走勢

資料來源:彭博資訊,日本央行,中金公司研究部

圖表9:2000年日本央行加息週期中日經指數的走勢

資料來源:彭博資訊,日本央行,中金公司研究部

圖表10:2006年日本央行加息週期中日經指數的走勢

資料來源:彭博資訊,日本央行,中金公司研究部

官方宣佈結束YCC對市場影響有限

2024年3月9日,日本時事通訊社報導表示[3]“日本央行考慮正式宣佈放棄YCC政策,未來回歸單純的量化寬鬆,購債額度暫且維持在現有規模(6萬億日元/月)”,該報導的內容如果實現則意味着YCC的正式結束,我們在2022年2月就曾提出日本央行YCC政策“守破離”的觀點。

同時,在我們看來日本央行的YCC政策在實際意義層面已經於2023年10月的會議中結束,日本央行前國際局長也與我們持有相同的觀點。因此,在我們看來正式官方宣佈結束YCC的影響也十分有限。

在理解上述新聞內容的影響前,先需要了解日本央行貨幣政策的歷史(圖表11)。2013-2015年期間日本央行的貨幣政策名稱爲“量化質化貨幣寬鬆(QQE, Quantitative and Qualitative monetary Easing)”,量化寬鬆爲購買國債、質化寬鬆爲購買ETF等資產,QQE的框架下日本央行的政策的重心爲“量”- 每年購債80萬億日元、基礎貨幣(Monetary base) 每年多增80萬億日元。然而受種種因素影響,截至2016年內日本央行仍然難以實現其通脹目標,並且還將陷入“購債量太多、未來或無債可買”的窘境。在此背景下,經過一系列的演變,日本央行貨幣政策的名稱由“量化質化貨幣寬鬆”變爲了“帶有長短利率控制的量化質化寬鬆”。“帶有長短利率控制”的意思爲“短端利率對應負利率政策、長端(10年)利率對應YCC政策”,但是實際意義爲貨幣政策的重心由過去的“量”轉爲了“利率”,將市場的注意力從“量”的角度轉移,在此之後日本央行購債量大幅減少,避免了無債可買的窘境。

圖表11:“安倍經濟學”後日本貨幣政策的調整走勢

資料來源:日本央行,中金公司研究部

上述新聞報導的內容意味着日本央行貨幣政策的重心將由“利率”迴歸“量”。但是在我們看來“利率”與“量”實則一個硬幣的兩面,購債的量可以決定利率,決定利率後也可以倒推出購債的量。目前的日本央行貨幣政策的運營爲“YCC規定10年利率的上限以1%爲參考(並非絕對上限),每個月購債量在6萬億日元左右”,根據上述新聞的報導,未來或變成“沒有YCC、但是每個月購債量依然在6萬億日元左右”,我們認爲二者之間並無太大差異。在2023年10月實際意義上結束YCC政策之後,日債利率並沒有出現大幅上漲,基本穩定在0.8%左右(圖表12)。

圖表12:日債各類利率的走勢

資料來源:日本央行,彭博資訊,中金公司研究部

此外,2023年全年可以理解爲是逐步放棄YCC的一年,2022年12月至2023年12月期間,日債10年利率最大上行約70bps左右,但是2023年全年日本投資者依然大幅買入外債,2024年初至今日本投資者依然持續大幅買入外債(圖表13)。我們不認爲日本央行的相關調整會帶來全球資金的調整。

圖表13:年初以來日本對外國中長期債券淨投資累計額 (萬億日元)

資料來源:日本財務省,中金公司研究部

此外,我們計算得知截至2024年底,未來每個月日本央行持有的債券到期量約6萬億日元/月,同時日本央行若購債量也爲6萬億日元/月,則日本央行的資產負債表中的債券的規模或持平。但是我們不排除在長期(1年以上),日本央行減少購債規模,最終變爲“縮表”的可能性。

結束購買ETF對日股影響有限

2024年內日本央行存在結束購買ETF的可能性,我們認爲日本央行結束購買ETF對日本股市的影響有限。我們在《國別研究系列之日本篇#1:重返歷史舞臺的日本股市》中有過對日本央行購買ETF的詳細解讀。

2013年安倍經濟學開始以來,日本央行加大了對日股大盤(日經指數、東證指數)ETF的購買幅度。但到2021年之後,日本央行發現購買ETF存在“難以退出(債券可以自動到期、被動縮表,但ETF在不主動賣出前提下永遠存在)”等問題,此後基本不再買入日股ETF。截至2024年2月1日,日本央行累計買入的ETF賬面價值約37萬億日元、其市場價值約70萬億日元,漲幅近90%(圖表14),同時日股的總市值約931萬億日元,日本央行的佔比約爲7.4%,因此在我們看來日本央行纔是過去10年日股的主要淨買家。

2021年後,日本央行就不再積極買入ETF,從過去經驗來看,僅在東證指數早盤下跌2%以上的交易日內,日本央行會購買ETF(圖表15),2021年僅在5個交易日中買入、累計買入約3500億日元;2022年僅在3個交易日中買入、累計買入約2100億日元。但是在2024年3月11日,東證指數早盤下跌2%以上,但是當天日本央行並未買入ETF,我們認爲此舉爲日本央行爲結束ETF購買的提前準備。考慮到2022年、2023年日本央行已經幾乎不再購買ETF,我們認爲即便未來日本央行結束對ETF的購買,此舉是日本股市的影響也相對有限。同時,我們認爲在1)日股業績爲全球經濟邏輯、2)日本企業利潤率持續提高的背景下,日本股票陷入長期熊市或爲小概率事件,在此背景下日本央行的ETF購買對日本股市的作用或相對有限。

圖表14:日本央行購買ETF的走勢

注:截至2024年2月1日

資料來源:日本生命基礎研究所,中金公司研究部

圖表15:2021年以來日本央行購買ETF的走勢

資料來源:日本央行,日本經濟新聞,中金公司研究部

日本央行未來如何賣出ETF、是否會給市場帶來衝擊,是投資者的關注點。從結論而言,我們認爲日本央行未來退出ETF可能反而會給股票市場帶來正面影響。

首先、我們認爲日本央行不會急於賣出ETF,未來日本央行在貨幣政策正常化的時期,伴隨債券利率上行,很有可能會出現其過去的大量購債出現浮虧的情況(目前美聯儲與澳聯儲就是受此影響而處於資不抵債的情況),但是日本央行所持有的ETF的大量浮盈可以很好地起到對債券浮虧的緩衝作用,有助於提高日本央行財務的健全性。因此,我們認爲“賣出ETF”可能發生在日本央行貨幣政策正常化的最後階段,在可見的未來日本央行或不會選擇主動賣出ETF。

其次、我們認爲日本央行會十分慎重地處理如何賣出ETF。參考日本央行“廢除”YCC的經驗,日本央行以非常緩慢的、做好充分鋪墊的方式將負面衝擊做到了最小化。我們認爲未來日本央行也會同樣去對待賣出ETF一事。

最後、關於賣出ETF的方法。過去日本央行有過賣出股票的經驗。2002年-2004年、2009年-2010年期間,爲了保護日本商業銀行的正常經營免受其所持有股票的股價波動帶來的負面影響,日本央行選擇從商業銀行手中購買其所持有的股票。此後、日本央行計劃2016-2026年期間逐步賣出相關股票,每年賣出量約0.3萬億日元。參考該幅度去賣出現在持有的約70萬億日元的ETF,需要約233年的時間,顯然這不是一個理想的方法。我們認爲可能性較大的方法爲今後日本央行將ETF打折賣給日本國民,例如打8折(或更低)賣給國民、並規定在一定期限內只能分批小幅賣出等。由於目前日本央行持有的ETF漲幅高達近90%,因此可以通過非常優惠的價格、大幅折價賣給國民,處理了ETF的同時,也能提高日本居民對投資的意識,有助於推進日本居民“從存款到投資”的轉變。

貨幣政策運營的方式:寬鬆時需意外、收緊時需鋪墊

衆多投資者認爲黑田行長時期貨幣政策的意外性很大,而進入植田行長時期,經常在議息會議之前會有衆多新聞報導吹風、提前定價,最終甚至帶來難以交易日本央行議息會議的結果。我們認爲日本央行制定貨幣政策之時,比起“讓交易員從中盈利”,更多考量的是“在寬鬆時期、起到刺激效果的最大化;在收緊時期、起到對市場負面衝擊的最小化”。在黑田行長時期,日本央行的貨幣政策基本處於寬鬆時期,在此背景下爲了扭轉市場的悲觀預期,意外的寬鬆政策反而能更好地刺激到經濟。但相反,進入植田行長時期,日本央行貨幣政策更多處於收緊時期,意外地實施收緊政策則會給市場帶來很大的負面衝擊,因此我們發現在植田就任行長之後,2023年兩次對YCC的調整都提前給市場做出了一定鋪墊,從而緩衝了負面的衝擊。我們認爲無論是黑田前行長、還是植田行長,都是在其所面臨的背景下做出了恰當的對應。

未來貨幣政策走勢:我們認爲年內存在連續加息(50bps)的可能性,但日本央行目前或不會給出暗示

關於未來的貨幣政策的走勢,我們認爲日本央行或不會給出連續加息的暗示。

日本央行副行長內田在2024年2月的講話中表示[4]“隨着工資的逐步上升、實現2%通脹目標的可能性正在逐步提高。如果可以預見2%目標的持續穩定實現,就會考慮對現有貨幣政策進行修正。但是,即使解除負利率,之後也很難想象不斷加息的路徑,日本央行依舊會維持寬鬆的金融環境”。植田行業在過去也強調過要避免政策利率出現不連續的推移(即不可大幅快速加息)。因此,整體來看我們認爲3月會議更多的結局或是鴿派加息。當鴿派加息的事實確定之後,反而可能會出現“日元貶值、日股上漲”的情況。

但是關於2024年內日本央行政策利率的高點,我們認爲不排除日本通脹長期維持在高位,最終日本央行加息到0.50%附近的可能性。近期,我們在日本的上游物價中發現了向上拐點的跡象,意味着未來日本的PPI與進口物價或轉爲上升(圖表16)。進口物價的拆分來看,外幣計價商品的價格在跌幅減少的同時、日元的貶值也起到了助推的作用(圖表17)。我們認爲如果2024年下半年日本的通脹上漲至2.5-3.5%的區間內,則存在日本央行連續加息至0.50%的可能性。但即便是0.50%的政策利率,依然與美國5%以上的政策利率形成鮮明差距,我們仍然認爲日本央行的加息幅度有限,對資本市場的衝擊幅度也有限。

圖表16:日本上游物價同比出現拐點

資料來源:日本央行,日本總務省統計局,中金公司研究部

圖表17:日元貶值與價格上升共同主推進口物價上升

資料來源:日本央行,中金公司研究部

風險提示:留意任何變數

雖然目前市場對於日本央行貨幣政策調整已經定價充分,但是我們認爲日本央行所做出的調整大概率會超過①退出負利率、②正式宣佈結束YCC、③結束購買ETF。但是超過預期的部分,更多可能會是偏鴿的措施,我們提醒投資者留意相關風險。

圖表18:中金看日銀系列報告一覽表

| 發佈日期 | 標題 |

資料來源:中金公司研究部

參考來源

[1]https://www.nikkei.com/article/DGXZQOUB12CUV0S4A310C2000000/?type=my#BAAUAgAAZWNvbm9teV9ERl9TRUNBX0M2X19fXw

[2]https://www.nikkei.com/article/DGXZQOUA170BZ0X10C24A3000000/?type=my#BAAUAgAAZWNvbm9teV9ERl9TRUNBX0M2X19fXw

[3]https://www.jiji.com/jc/article?k=2024030801077&g=eco

[4]https://www.boj.or.jp/about/press/koen_2024/ko240208a.htm

本文摘自:2024年3月18日已經發布的《中金看日銀#42:24年3月會議前瞻-開啓“正常化”、但影響或有限》

楊鑫(分析員) SAC 執業證書編號:S0080511080003 SFC CE Ref:APY553

陳健恆(分析員) SAC 執業證書編號:S0080511030011 SFC CE Ref:BBM220

魏儒鏑(分析員) SAC 執業證書編號:S0080522080005 SFC CE Ref:BTM838

法律聲明

本公衆號不是中國國際金融股份有限公司(下稱“中金公司”)研究報告的發佈平臺。本公衆號只是轉發中金公司已發佈研究報告的部分觀點,訂閱者若使用本公衆號所載資料,有可能會因缺乏對完整報告的瞭解或缺乏相關的解讀而對資料中的關鍵假設、評級、目標價等內容產生理解上的歧義。訂閱者如使用本資料,須尋求專業投資顧問的指導及解讀。

本公衆號僅面向中金公司中國內地客戶,任何不符合前述條件的訂閱者,敬請訂閱前自行評估接收訂閱內容的適當性。訂閱本公衆號不構成任何合同或承諾的基礎,中金公司不因任何單純訂閱本公衆號的行爲而將訂閱人視爲中金公司的客戶。

一般聲明

本公衆號僅是轉發中金公司已發佈報告的部分觀點,所載盈利預測、目標價格、評級、估值等觀點的給予是基於一系列的假設和前提條件,訂閱者只有在瞭解相關報告中的全部信息基礎上,纔可能對相關觀點形成比較全面的認識。如欲瞭解完整觀點,應參見中金研究網站(http://research.cicc.com)所載完整報告。

在法律許可的情況下,中金公司可能與本資料中提及公司正在建立或爭取建立業務關係或服務關係。因此,訂閱者應當考慮到中金公司及/或其相關人員可能存在影響本資料觀點客觀性的潛在利益衝突。與本資料相關的披露信息請訪http://research.cicc.com/disclosure_cn,亦可參見近期已發佈的關於相關公司的具體研究報告。