美国3月CPI前瞻:核心CPI环比涨幅是重点 警惕大宗商品驱动型通胀

美国3月CPI数据将于本周三晚公布。这份数据是对美联储“通胀颠簸论”的首次检验。市场可能正处于大宗商品价格驱动的通胀的早期阶段,如果美联储过早降息,通胀可能会重新加速。随着投资者对美联储降息预期的降温,股市近期可能面临深度回调,长期来看则可能面临衰退熊市。

1、“通胀颠簸论”

美国劳工统计局将于4月10日公布3月CPI数据,这将是一份对金融市场具有重大影响的关键数据。美国1、2月的核心CPI环比涨幅均为0.4%,高于市场预期,也远高于美联储2%的通胀目标所对应的环比涨幅——核心CPI环比涨幅必须降至2%,同比涨幅才有望降至2.4%,这是美联储所能容忍的核心CPI同比涨幅的上限。

目前,美联储一直将1、2月核心CPI的飙升视为通往2%通胀目标的可持续道路上的一个“颠簸”。因此,美联储并没有用鹰派言论“反应过度”。事实上,根据联邦公开市场委员会(FOMC)在上月公布的最新点阵图,政策制定者仍预计今年将降息三次。这与市场的预期也大体一致。

3月CPI数据将是对“通胀颠簸论”的首次检验。如果核心CPI继续出人意料地上升、环比涨幅高于0.2%,那么我们将更有可能看到通胀卷土重来。

市场目前普遍预期,美国3月CPI同比涨幅为3.5%,高于2月的3.2%;环比涨幅为0.4%,与前值一致。市场还预计,剔除食品和能源的3月核心CPI同比涨幅为3.7%,较2月的3.8%小幅回落;环比涨幅为0.3%,低于前值0.4%。

2、至关重要的核心CPI环比涨幅

值得注意的是,由于基数效应,如果3月核心CPI环比涨幅高于0.25%但低于0.35%,核心CPI同比涨幅将保持在3.8%不变;如果高于0.35%,核心CPI同比涨幅将会上升。但更重要的是,一旦我们度过了2023年4、5月的通胀高峰,如果核心CPI环比涨幅继续保持在0.3%这一水平,那么核心CPI同比涨幅将在6月开始大幅上升。

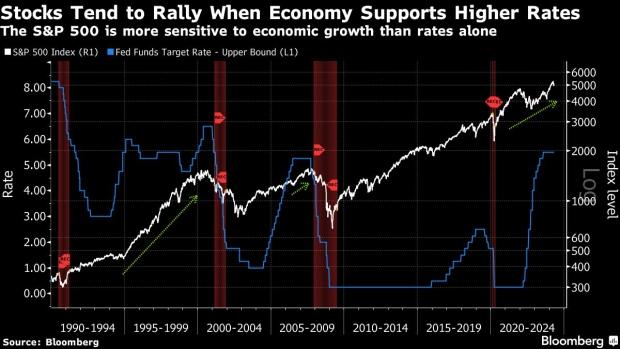

这一点很重要,因为美联储可能会在6月开始降息。如果此时核心CPI同比涨幅开始攀升,美联储显然无法在这种情况下开始降息。事实上,在6月核心CPI同比涨幅开始上升之前,美联储可能会有一个短暂的降息窗口,而这个窗口几乎已经关闭了。因此,除非经济衰退来袭,否则美联储确实会如明尼阿波利斯主席卡什卡利警告的那样,即不大可能在2024年降息。

美联储迫切需要核心CPI环比下降0.2%才能降息,以防止经济衰退的发生,尤其是在11月美国总统大选之前。但只要核心CPI环比涨幅达到0.3%或更高,美联储就不能这样做。

3、需要关注的主要通胀驱动因素

住房通胀一直是美国核心通胀和整体整体的主要推手,尤其是业主等效租金。该指标在1月环比上涨0.6%、2月环比上涨0.4%。考虑到住房在通胀中的重要权重,只要住房价格环比上涨0.4%或以上,就很难实现0.2%的核心CPI环比涨幅。

美联储的主要希望是住房价格将开始下降,这是因为市场租金已开始明显下降,但这尚未反映在滞后的官方住房价格数据中。尽管市场租金下降最终将反映在官方数据中,但没人确实是否会是在3月。而住房价格与房价相关,房价则仍保持在高点附近,这似乎意味着住房价格不会在3月的通胀数据中起缓解作用。

现在最重要的变量实际上是能源等大宗商品。自美联储去年12月转向鸽派立场以来,油价一直在上涨。如果美联储过早降息,大宗商品价格将再度上涨,这可能开启大宗商品驱动的通胀浪潮。

金价近来屡创新高可能是人们担心美联储让通胀失控的先行指标。但造成大宗商品驱动型通胀的不仅仅是鸽派的美联储,至少目前还不是,因为美元依然坚挺。俄乌冲突和加沙地带的冲突对黄金、石油等大宗商品的价格产生了重大影响。更关键的是,随着地缘政治紧张局势加剧,油价飙升的风险很高,而且这种情况可能不是暂时的。能源价格在2月环比上涨2.3%,这种趋势可能会持续下去。

4、总结

美国3月CPI可能将决定标普500指数和纳斯达克100指数能否在当前上升趋势中出现决定性突破、股市能否在衰退前复苏并再创新高,这些都取决于大型科技公司的业绩。另一方面,核心CPI环比涨幅的意外下降可能会重新提振股市反弹。考虑到通胀动态和更广泛的宏观问题,一些投资者可能会选择逢高卖出,主要原因是大宗商品驱动的通胀形势正在显现——即使3月核心CPI环比涨幅降至0.2%,美联储不太可能在当前这种情况下降息。